资本押注的主要方式集中在投扩产项目和兼并购,在15个案例中,只有4个属于兼并购,其余均为投扩产项目。

兼并购项目有:东方日升拟26亿受让江苏九九久;中矿资源18亿购买东鹏新材100%股权;道氏技术拟15亿收购佳纳能源、青岛昊鑫剩余股权;盛屯矿业作价12亿元购买珠海科立鑫。

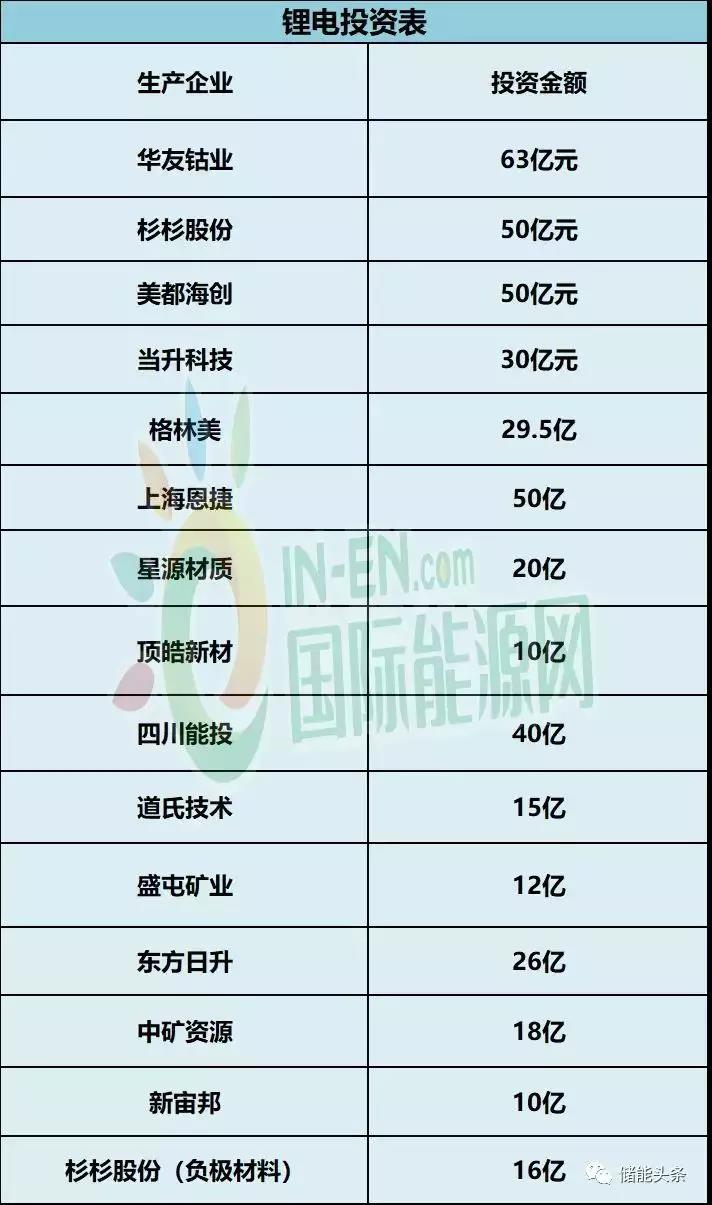

这些兼并购项目主要集中在锂钴上游材料的企业收购,涉及主体也多以锂矿、钴矿资源的上市公司为主。中矿资源、盛屯矿业兼并购的主要目的在于完善和稳定自己的原材料供应链。投扩产项目中,各细分领域的领军企业是主力军,比如华友钴业、格林美、杉杉股份、当升科技、星源材质、上海恩捷、新宙邦等。这与动力电池企业的投扩产逻辑相一致,高端产能集中在细分龙头手中。

其中单项投资金额排名前三的项目是:华友钴业拟63亿投建年产15万吨锂电动力三元前驱体新材料项目、杉杉能源拟50亿投设10万吨级正极材料基地、上海恩捷总投资50亿元的锂电池新材料项目落户、美都海创拟50亿投建5万吨三元前驱体材料项目、四川能投拟投资40亿发展基础锂盐、金属锂及其型材、锂电产业链条等新能源相关产业。

值得一提的是,金额接近10亿的项目也不少,比如派思股份拟9.3亿受让正拓能源、鼎胜新材拟上市募资8.8亿投建5万吨动力电池铝箔项目等,但此次不在统计之列。

仅从金额来看,10亿的资金规模已经成为投资锂电细分材料的一道门槛,盘点10亿规模以上的资本投注项目,可一览细分材料领域各家的实力。