锦浪科技深度报告:被忽视的逆变器新星

摘要

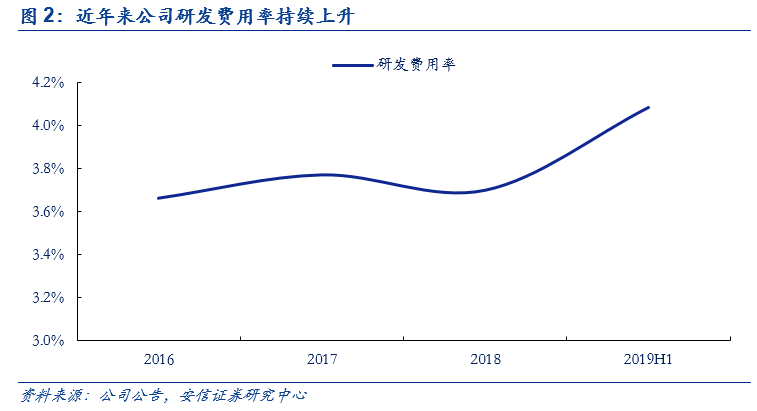

■技术实力雄厚的组串式逆变器企业:公司专注于分布式光伏发电领域,专业从事分布式光伏发电系统核心设备组串式逆变器研发、生产、销售和服务。公司自成立以来,一直高度重视技术方面的投入及研发队伍的建设。公司控股股东王一鸣是国家特聘专家、国家第三批“千人计划”引进人才,且技术团队中有多人在逆变器领域拥有超过10年以上的技术研发经验与工程设计经验,同时公司还是国家火炬计划重点高新技术企业。近年来,公司持续增加研发投入,2019年上半年研发费用率提升至4%以上。

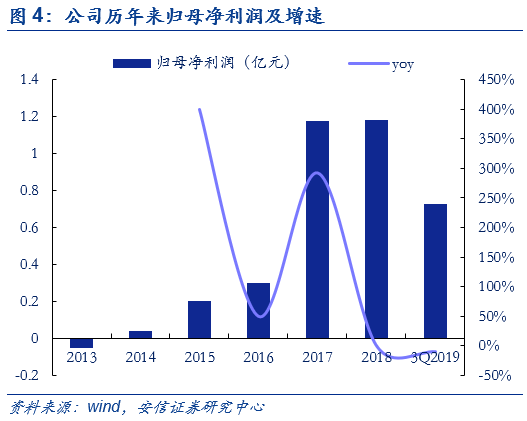

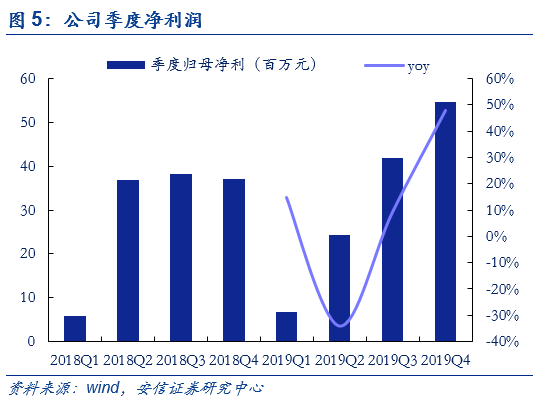

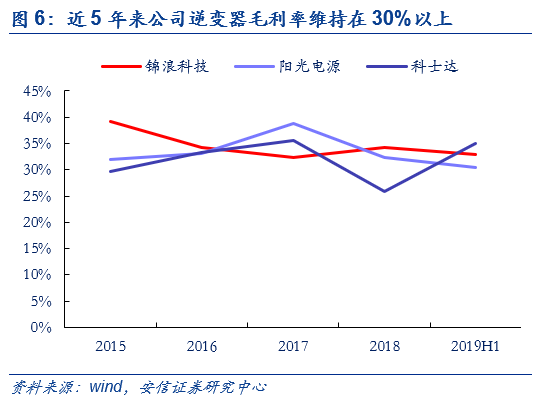

■客户拓展见成效,业绩恢复快速增长:根据公司发布的2019年业绩预告来看,全年实现归母净利润1.2-1.35亿元,同比增长1.64%-14.34%,业绩增速较低是因为2019年上半年公司大力拓展海外市场导致销售费用和管理费用同比大幅增长54.01%和56.45%,使得2019年上半年公司的业绩下滑了27.53%。但分季度业绩来看,2019Q1-Q4,公司分别实现归母净利润675.15万元、2423.45万元、4178.37万元、4723-6223万元,从2019Q3开始业绩开始恢复增长,2019Q4业绩加速增长。毛利率方面,过去五年锦浪科技逆变器毛利率维持在30%以上,在行业内处于领先水平。

■渠道优势明显,扩产缓解产能不足:锦浪科技始终坚持“国内与国际市场并行发展”的全球化布局,积极开拓美国、英国、荷兰、澳大利亚、墨西哥、印度等全球主要市场,海外业务收入占比逐年提升,由2017年的33.81%提升至2019年上半年的66.96%。经过多年市场开拓和推广,公司成功与AEE等知名下游优质客户建立了长期稳定的合作关系。另外,公司还将投资2.24亿元实施年产12万台分布式组串逆变器新建项目以缓解产能不足,同时投资6372.06万元用于建立全国八大营销服务中心和全球五个营销服务办事处。通过构建全球营销网络体系,将极大提高公司营销网络覆盖面和客户响应速度、有效助力消化公司新增产能。

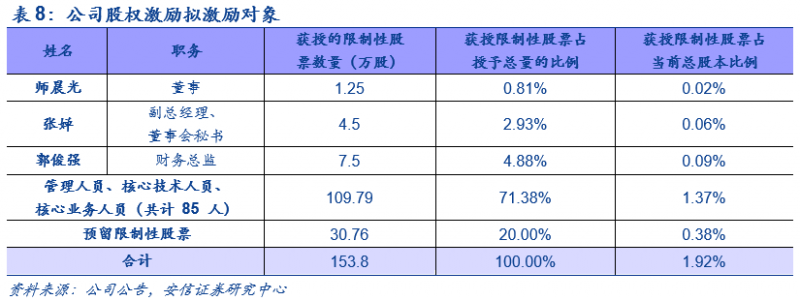

■股权激励有望保障公司业绩长期稳步增长:2020年1月,公司发布限制性股票激励计划草案,公司拟向激励对象授予限制性股票总计为 153.8万股,其中,首次授予123.04万股,预留30.76万股,激励对象主要是管理人员、核心技术人员和核心业务人员。首次授予的限制性股票授予价格为每股20.78元,业绩考核要求为2020-2022年,归母净利润分别达到1.5亿元、1.9亿元、2.4亿元,较2019年业绩增速分别不低于15%、30%、45%。

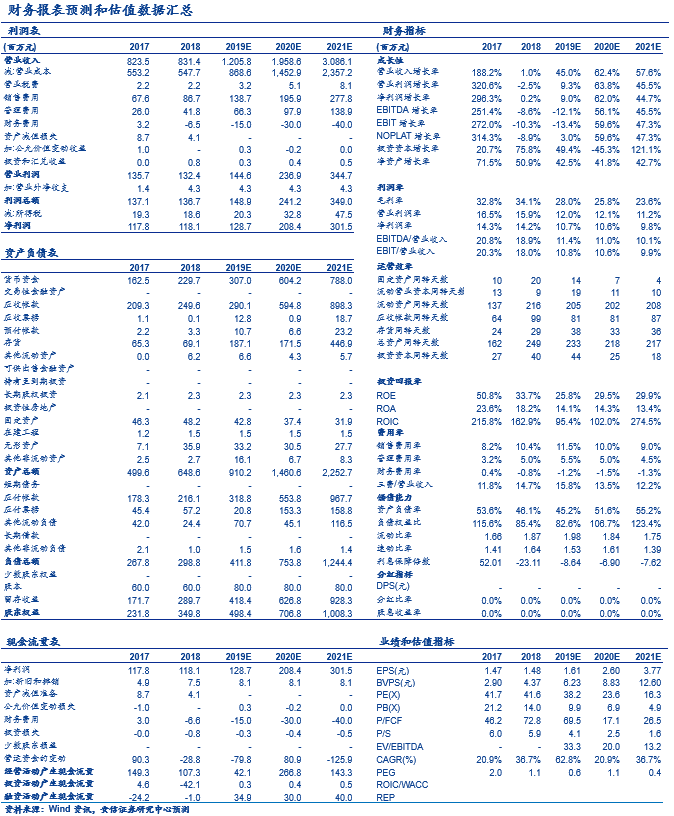

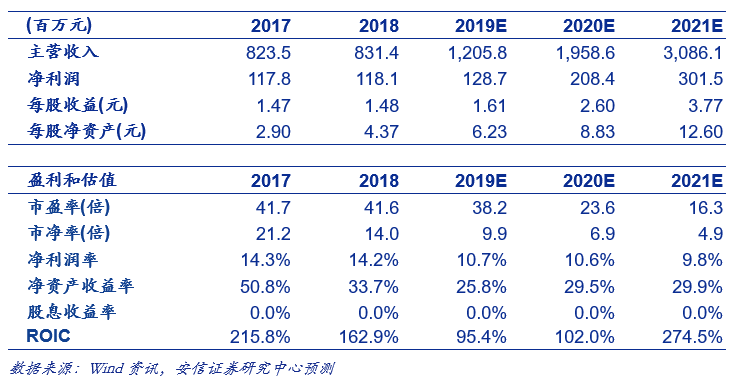

■投资建议:我们预计锦浪科技2019-2021年,逆变器出货量分别为3.5GW、6GW、10GW,同比增速分别为60%、71%、67%;收入分别为12.06亿元、19.59亿元、30.86亿元,收入增速分别为45%、62%、58%;净利润分别为1.29亿元、2.08亿元、3.02亿元,同比增速分别为9%、62%、45%。维持买入-A 的投资评级。

■风险提示:全球光伏行业政策风险、竞争加剧导致逆变器价格大幅下跌、募投项目投产进度不及预期、汇率风险等。

目录

1公司简介:技术实力雄厚的组串式逆变器企业

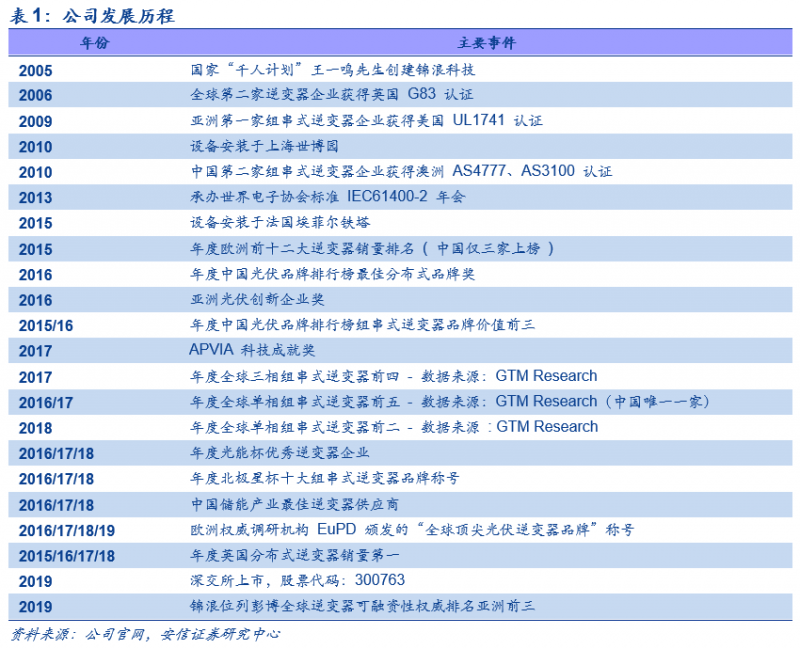

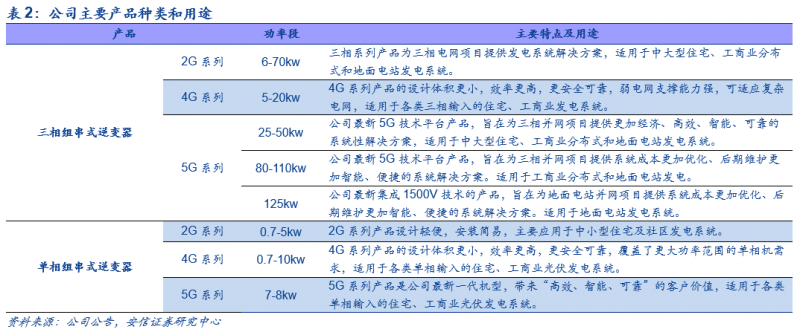

宁波锦浪新能源科技股份有限公司创建于2005年,并于2019年3月登陆创业板。公司专注于分布式光伏发电领域,专业从事分布式光伏发电系统核心设备组串式逆变器研发、生产、销售和服务。公司的主要产品组串式逆变器主要应用于各类住宅和工商业分布式发电系统,其主要用途为将太阳能电池组件产生的直流电,变为稳定的、符合电网电能质量要求的交流电能接入电网,是太阳能光伏发电系统不可缺少的核心设备。

通过多年持续不断的研发投入和积累,公司已拥有多款具备自主知识产权的产品。因电网接入主要分为单相和三相接入,组串式逆变器相应的也分为单相和三相系列,根据不同的功率等级细分为不同规格的机型,公司的产品也从2GW系列迭代到5GW系列。

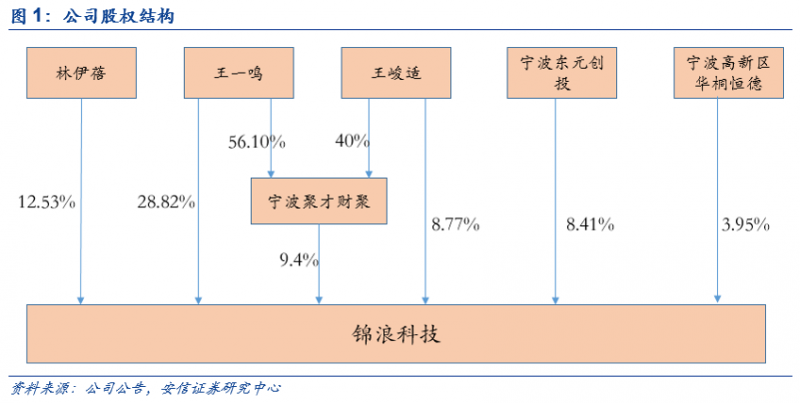

公司控股股东为王一鸣,实际控制人为王一鸣、王峻适、林伊蓓(王峻适和林伊蓓是王一鸣父母),王一鸣、王峻适、林伊蓓分别直接持有28.82%、8.77%、12.53%;王一鸣和王峻适分别持有宁波聚才财聚56.10%和40%,宁波聚才财聚持有公司9.4%。

王一鸣先生毕业于上海交通大学信息工程专业,英国爱丁堡大学电子与电信专业,是国家特聘专家、国家第三批“千人计划”引进人才。作为创始人现任公司董事长和总经理。公司自成立以来,一直高度重视技术方面的投入及研发队伍的建设。在董事长王一鸣的带领下,公司现已拥有一支高水平技术研发团队,截至2018年底,公司拥有研发技术人员107人,其中多人在逆变器领域拥有超过10年以上的技术研发经验与工程设计经验,同时公司还是国家火炬计划重点高新技术企业。近年来,公司持续增加研发投入,2019年上半年研发费用率提升至4%以上。

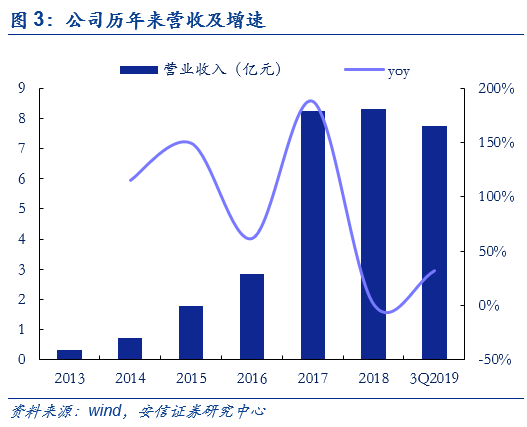

公司主营业务突出,收入持续增长,盈利能力较强。公司主要收入来源于逆变器的销售,收入占比超过99%。从营收来看,2016-2018年,营收分别为2.86亿元、8.23亿元、8.31亿元,营收复合增速达到70.57%,2018年营收微增主要是因为“531”光伏新政导致国内光伏新增装机有所下滑。2019年公司营收恢复高增,前三季度实现营收7.75亿元,同比增长31.73%。

根据公司发布的2019年业绩预告来看,全年实现归母净利润1.2-1.35亿元,同比增长1.64%-14.34%,业绩增速较低是因为2019年上半年公司大力拓展海外市场导致销售费用和管理费用同比大幅增长54.01%和56.45%使得2019年上半年公司的业绩下滑了27.53%。但分季度业绩来看,2019Q1-Q4,公司分别实现归母净利润675.15万元、2423.45万元、4178.37万元、4723-6223万元,从2019Q3开始业绩开始恢复增长,2019Q4业绩加速增长。毛利率方面,过去五年锦浪科技逆变器毛利率维持在30%以上,在行业内处于领先水平。

2渠道优势明显,扩产缓解产能不足

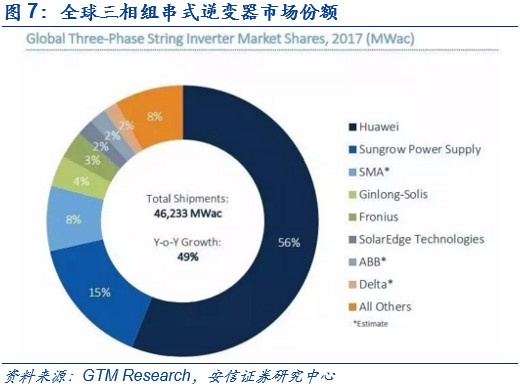

从市场竞争格局来看,在全球市场格局演变的过程中,逆变器企业在新兴市场的竞争愈发激烈。阳光电源、华为和德国SMA三家逆变器企业2018年市占率依然位列前三甲,总出货量合计占比超过40%。根据中国光伏行业协会统计,2018年锦浪科技出货量2.61GW,在全球逆变器企业中排名第11,但是根据GTM Research发布的2017年度全球光伏组串式逆变器排名,锦浪的三相组串式逆变器排名全球第4,市占率4%,单相组串式逆变器排名全球第5,市占率8%。

根据中国海关数据,2019年锦浪科技逆变器出口19.03万台,出口金额达到10,650.97万美元,在所有出口逆变器企业中排名第三,仅次于华为和阳光。

锦浪科技始终坚持“国内与国际市场并行发展”的全球化布局,积极开拓美国、英国、荷兰、澳大利亚、墨西哥、印度等全球主要市场。公司凭借优异的产品性能和可靠的产品质量,已在亚洲、欧洲、美洲及澳洲等多个国家和地区积累了众多优质客户,形成了长期稳定的合作关系,公司自主品牌产品已在行业内享有较高的知名度和美誉度,海外市场竞争能力不断提升。

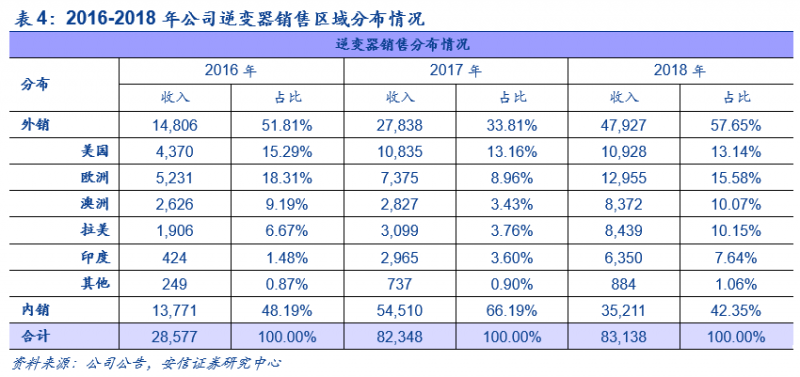

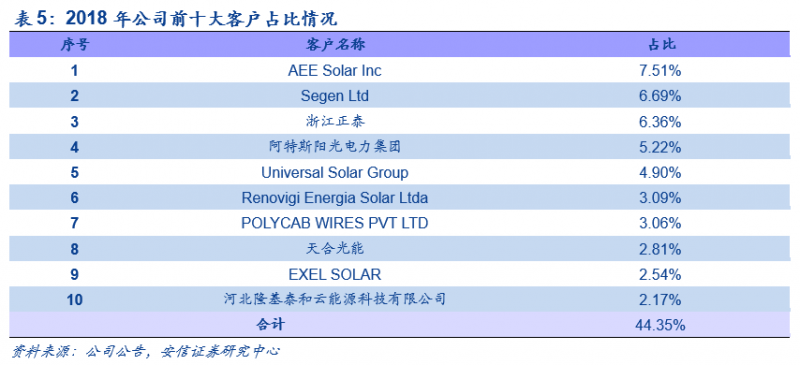

从销售区域来看,公司的销售收入来源分布区域较广,海外业务收入占比逐年提升,由2017年的33.81%提升至2019年上半年的66.96%。在公司海外市场中,美国、欧洲等市场销售占比较高,经过多年市场开拓和推广,公司成功与AEE等知名下游客户建立合作关系。

目前公司最大的客户AEE是美国上市公司Sunrun Inc的全资子公司,成立于1979年,总部位于美国加利福尼亚州,是全美大型新能源系统和设备销售商之一。2014年2月被Sunrun Inc(股票代码NASDAQ:RUN)收购后主要为其采购光伏设备。Sunrun Inc是美国最大的住宅系统安装商和最早提供金融租赁服务的太阳能公司之一。

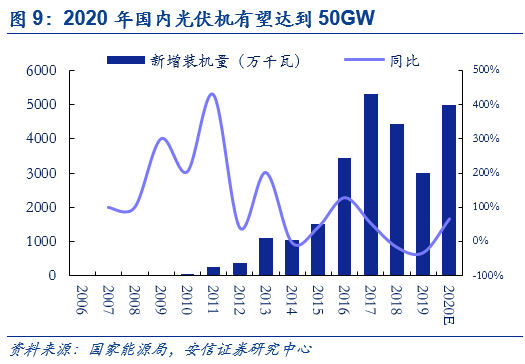

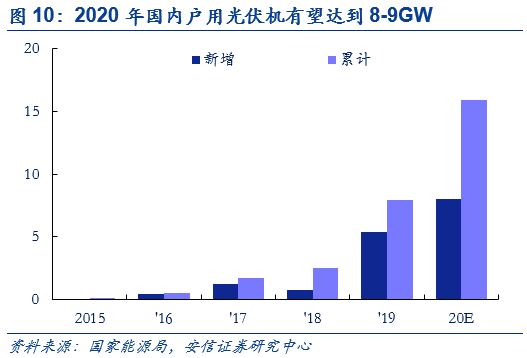

行业需求景气向上,国内市场高增可期。2020年1月23日,国家能源局发布《关于2020年风电、光伏发电项目建设有关事项通知》(征求意见稿),按照文件中15亿元的补贴总额度测算,我们预计2020年新增补贴项目20-26GW,其中集中式+工商业分布式15-19GW左右,户用7-8GW。户用光伏项目仍按照2019年的并网规则设置一个月“缓冲期”,因此全年装机规模有望达到8-9GW。另外,专项工程/示范项目7-10GW、领跑者1.5GW、平价项目5-10GW左右、2019年顺延项目8-10GW。中性预期下,2020年国内装机预计有望超50GW,同比增速超过66%!

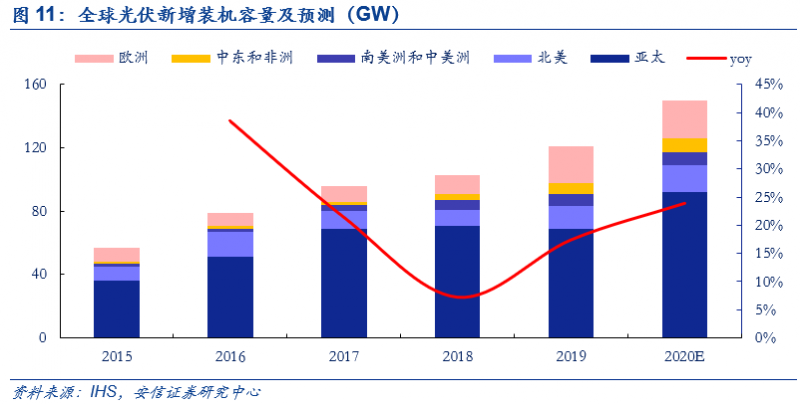

海外市场多点开花,2020年全球装机有望达到150GW。由于光照资源丰富且非技术成本极低,海外很多地区实际上具备平价上网的条件,随着技术进步带来成本的大幅下降以及国内光伏产业链价格的进一步探底,全球将会有越来越多的地区进入平价周期,从而推动全球光伏装机需求稳步增长。目前全球已经有146个国家设定了可再生能源电力目标,其中丹麦是唯一设定全部最终能源来自可再生能源目标的国家。预计2019-2020年全球光伏装机分别达到120、150GW,分别同比增长15.38%、25%。

产能利用率持续高位,扩大产能因应需求快速增长。由于公司销售快速增长,公司的产能利用率从2016年的80.41%提高到2018年的121.90%,原有生产能力已难以满足公司产品的市场需求。为进一步扩大公司生产规模以及提升公司逆变器的市场份额和盈利能力,公司在招股说明书中披露拟投资2.24亿元实施年产12万台分布式组串并网逆变器新建项目,项目将引进先进的自动化生产设备和信息系统,提升生产环节的自动化程度。新建产能将进一步提升公司市场份额和市占率,自动化产线也有利于提高公司生产效率、降低管理成本。

加强营销网络建设,提升客户服务能力。公司上市募集资金除了扩建逆变器产能,同时还拟投资6372.06万元用于加强营销网络的建设。公司将分别建设总部营销服务中心、华东营销服务中心、华中营销服务中心、华南营销服务中心、华北营销服务中心、西北营销服务中心、西南营销服务中心、东北营销服务中心,同时还将建设澳洲营销服务办事处、北美营销服务办事处、欧洲营销服务办事处、亚太营销服务办事处、南亚营销服务办事处作为全球营销网络。通过建立全国八大营销服务中心和全球五个营销服务办事处,构建全球营销网络体系,将极大提高公司营销网络覆盖面和客户响应速度,也可有效助力消化公司新增产能、提升公司品牌形象和影响力。

3股权激励有望保障公司业绩长期稳步增长

2020年1月,公司发布限制性股票激励计划草案,公司拟向激励对象授予限制性股票总计为 153.8万股,其中,首次授予123.04万股,预留30.76万股,激励对象主要是管理人员、核心技术人员和核心业务人员。

首次授予的限制性股票授予价格为每股20.78元,业绩考核要求为2020-2022年,归母净利润分别达到1.5亿元、1.9亿元、2.4亿元,较2019年业绩增速分别不低于15%、30%、45%。2020年2月15日,公司召开董事会正式审议通过了《关于向激励对象授予限制性股票的议案》。

4盈利预测与投资建设

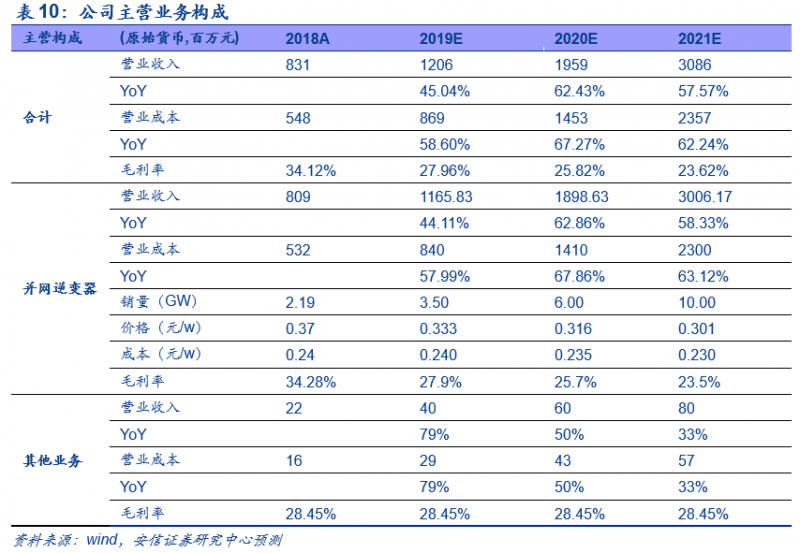

经营假设:根据国内及海外市场发展状况及公司产能与市场开拓形势,我们预计公司2019-2021年逆变器出货量分别有望达到3.5GW、6GW、10GW,同比增速分别为60%、71%、67%。同时,我们判断逆变器产品的价格仍会持续下降,毛利率也会同步略有下降。

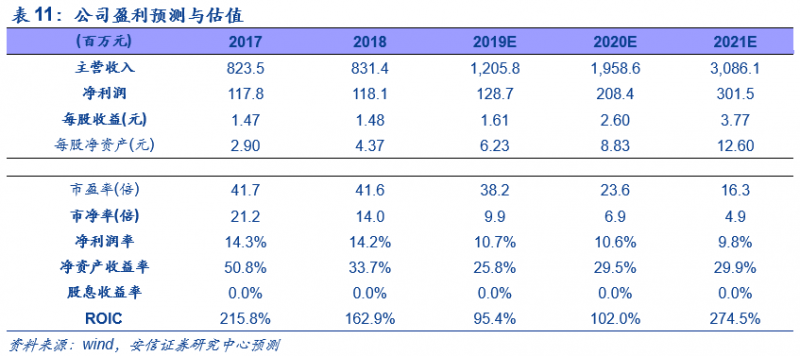

基于如上,我们预测公司2019-2021年营业收入分别有望达到12.06亿元、19.59亿元、30.86亿元,同比增速分别为45%、62%、58%;净利润分别有望达到1.29亿元、2.08亿元、3.02亿元,同比增速分别为9%、62%、45%。

投资建议:维持公司买入-A 的投资评级。公司是组串式逆变器新星,产品技术领先且市场开拓能力强,未来有望随国内及海外户用及分布式客户而快速成长。产能扩张与股权激励,有望为公司业绩长期稳步增长提供发展保障。维持公司买入-A 的投资评级。

5风险因素

1、全球光伏行业政策风险及跨国经营风险;

2、竞争加剧导致逆变器价格大幅下跌;

3、募投项目投产进度不及预期等。