低调的晶硅赛道“守门员”,正在从稀缺迈向主流

光伏产业网讯

发布日期:2024-05-21

核心提示:

过去颇为低调的BC技术路线为何近来声量如此之高?至今在市面上也颇为“稀缺”的BC产品凭什么渐显主流之姿?将晶硅效率天花板作为终极武器,BC电池玩家的想象空间又能有多宽广?

“我们的团队已经明确得出结论,各类太阳能电池技术发展的终极方向都是BC电池。”

隆基绿能董事长钟宝申的同类发言,已在过去的半年多时间里激起行业无数讨论。考虑到BC电池并非具体某一种电池类型,而是作为通用平台型技术,能够与PERC、TOPCon、HJT乃至钙钛矿相结合的自身特性,加之堪称晶硅赛道“守门员”的高转换效率,对其“终极技术”的论断似乎不无道理。

当然,对BC路线的提倡也很难不被一部分业内人士看作是“空中楼阁”。毕竟业界也素来流传这样一句话——HJT不问成本,BC电池不问销量。迄今为止,虽有不少光伏企业基于历史经验宣称对包含BC电池在内的各条技术路线都有所布局,然而真正深入这一领域的玩家仍在少数。

然而也正是这少数的玩家,却在近段时间连续打破行业对BC电池路线发展状况的认知。隆基、爱旭两大巨头在去年年底分别将HPBC、ABC产品一体化产能开至30GW与25GW;而就销量来看,有媒体报道,隆基应用于分布式场景的BC组件,仅在长尾工商业市场(不含户用、家庭工商业),每个月的出货量就有800、900MW。

过去颇为低调的BC技术路线为何近来声量如此之高?至今在市面上也颇为“稀缺”的BC产品凭什么渐显主流之姿?将晶硅效率天花板作为终极武器,BC电池玩家的想象空间又能有多宽广?

时间的朋友

在光伏行业漫漫发展历程当中,有一条颇具趣味的常识,即现行的主流技术路线往往是“后来者居上”。

前有起源于20世纪80年代的PERC电池技术占据主流,后被提出不过几年的TOPCon路线所取代。而最早可追溯至上世纪70年代的HJT、BC电池路线,却至今还没有完全走到光伏行业舞台的正中央。

虽然已有近50年的历史,BC技术也早在本世纪以前就逐步实现产业化,但在国内光伏产业过去20余年的发展历程当中,BC电池却始终因生产流程长、部分工艺难等诸多痛点,导致生产成本及产品价格过高,而成为光伏领域的“奢侈品”。

直到隆基采用HPBC电池的Hi-MO系列产品发布,即便在技术上早有多年筹备,但真正落实到产品层面似乎也就是这两年的事情。甚至由于过分“不走寻常路”的独特选择,在行业浩浩荡荡涌向TOPCon的转型浪潮中,参与企业甚至颇受冷门赛道“雷声大雨点小”的外界质疑。

不过,自2023年9月5日,隆基绿能董事长钟宝申在半年度业绩说明会上宣布,未来5—6年,BC电池将会是晶硅电池的绝对主流,接下来隆基大量产品都是BC技术路线。BC电池技术路线便在头部企业的“死磕”之下一举走出低调发展,几乎以疾风骤雨之势引发业内频繁讨论,每隔一段时间就要在行业内扔下一道惊雷。

过去受争议最多的高成本、工艺难等问题,都被视为BC类技术短期难以取得突破的坚强论据。然而钟宝申去年年底的一段对话颇耐人寻味:“在大家说‘降不下来’的时候隆基已经在量产、在以特定的价格发售了。隆基做到的成本和大家想象的成本是一样的吗?可能是不一样的,但是不研究就不知道。”

隆基绿能创始人、总裁李振国则更加明确表示,BC技术成本已经和同类技术非常接近,略高于传统PERC技术。“目前,HPBC组件在一般市场可以保持1-1.5美分/W的溢价,高端市场可以有3-4美分/W的溢价。”

2022年时,BC电池市占率不及1%;然而到2023年,BC电池出货量已达到约占3%。预计到2024年BC电池市场占比超过8%,2025年市场占比大约在15%—20%。

产能端以隆基为例,公司在2023年9月份的业绩说明会上表示,当时便已实现BC电池每月稳定生产1.5GW以上,到年底每月可以提高至2.2GW以上,截至12月折合年度量产产能约为30GW。

就在2023年稳定量产后仅半年时间,隆基BC产品月出货量规模已超过2GW。未来三年,隆基预计单晶硅片年产能将达到200GW,其中,泰睿硅片产能占比超80%;BC电池年产能将达到100GW;单晶组件年产能将达到150GW。

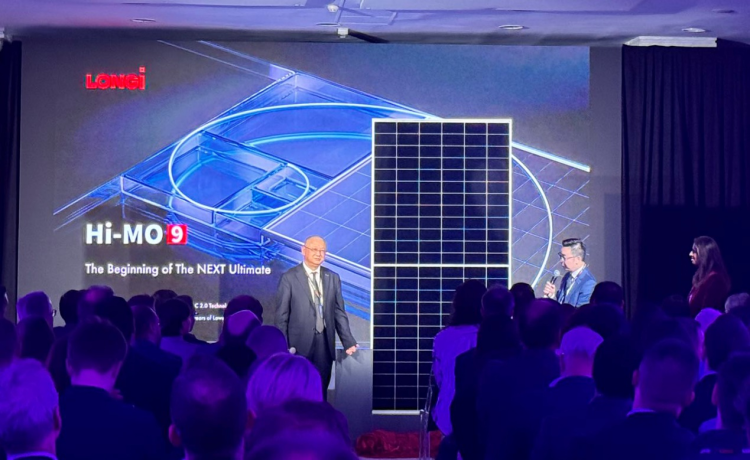

而在产品端,继去年10月发布应用于分布式场景的Hi-MO X6产品系列后,隆基再于一周多前针对大型地面电站推出的BC路线新品Hi-MO 9。该产品预计于今年四季度实现规模化量产,以抗高温、高湿的高效发电设计,将BC电池技术路线推进至集中式应用场景。

明眼人都看得出,无论BC电池路线崛起时刻是否已然到来,至少决心“死磕”BC电池的隆基是已经动了真格。

一如钟宝申所言:“BC电池的发电性能非常优异,主要受限于技术实现难度高,成本难以受控,未大规模投产。BC电池是‘皇冠上的明珠’,现在行业已经准备好了摘取这颗明珠,BC电池会真正地走向市场”。

浪花淘尽英雄

中国光伏产业风云变幻20余年,似乎从未离开“大争之世”。

跨过尚德、赛维、英利、汉能等盛极一时却又率先倒下的行业先锋,光伏头部企业“城头变幻大王旗”;多晶硅与单晶硅行业格局一夜逆转之后,182、210组件尺寸之争战火不休;伴随N型电池接棒P型开启行业新纪元,TOPCon、HJT、BC电池技术路线“三足鼎立”格局渐成,场外还有被寄予厚望的“下一代光伏”钙钛矿蓄势待发。

对于“浪花淘尽英雄”的光伏行业而言,连未来几年的市场主流都很难盖棺定论。

就在隆基于去年9月官宣BC类电池将在未来5—6年成为晶硅电池绝对主流的短短几日后,晶科能源CTO金浩就公开表示,BC类技术在分布式应用领域可能会有一席之地,但在未来3—5年,TOPCon仍将是光伏行业主流的技术路线。

上海交通大学太阳能研究所所长沈文忠则在同期的一次采访中表示,未来应该会出现2-3种差异化技术共存的场景,BC技术占30%-40%的市场份额,其他结构TOPCon、PERC、HJT共占60%-70%。

然而毋庸置疑的是,即便在复杂多变的光伏行业,也仍然有着一个永恒不变的主题——转换效率。

由于BC结构正面无栅线遮挡,能够最大限度提高入射光利用率,减少光学损失,从而获得更多有效发电面积。在被提出至今近50年的时间里,其在转换效率上始终保持绝对优势。毫不客气地讲,只要转换效率仍然是光伏技术发展所追求的核心所在,BC电池以其作为晶硅赛道“守门员”的优势就很难不在光伏行业稳坐江山。

要说目前BC电池的转换效率高到什么程度?继2023年12月创下HBC电池转换效率27.09%世界纪录后,隆基于今年5月7日再度将这一纪录刷新至27.30%。而其新发布的Hi-MO 9组件转换效率已经达到24.43%,其采用的HPBC 2.0电池技术效率已经超过26.5%。

这意味着,隆基的HPBC二代电池量产效率已经达到了晶硅太阳能电池理论效率极限(29%)的91%以上。这几乎已经在投入产出比相对合算的前提下,触及了晶硅电池量产效率的天花板,标志着该领域的最后一次升级换代。

钟宝申也认为,这一代产品应该是晶硅技术路线上很难被超越的一代产品。“今后我们基于二代产品还会不断地精进、改善、提升,这是持续的;但是以相对效率5%这样大的幅度来提升的机会,我认为几乎没有了。”

新瓶装新酒

2024年,光伏行业新一轮“寒冬”已至。产能过剩、低价出清,不到半年时间已有部分光伏企业濒临淘汰出局,活下去成为不少玩家的第一要务。上市公司聆达股份、爱康科技相继戴帽,前者因停产导致营业收入锐减8400 万,后者三年亏损超过20亿元。

行业洗牌正在加剧,其中也包括技术迭代所诱发的产能过剩与价格不断下行。

2015年以前,旧霸主BSF(铝背场电池)曾长期占据主流市场;2016年开始大规模量产的PERC,到2020年市场占比达到86%的市场主流,其后又作为主流技术存在了3年;到本轮TOPCon仅花了两年时间便成为站到行业舞台的正中央。

光伏电池的技术迭代速度攀升之快已是远超预期。如此算来,押宝BC电池技术甚至已经算不上是“超前布局”。

据Infolink统计数据,截至2023年12月末,已经确定关闭或停止生产的P型电池项目达到50.6GW,预计将关闭或停止生产的P型电池项目约197GW;N型TOPCon电池扩产暂缓项目规模则累积达到120GW。

行业在过去18个月建设了450GW的一体化产能,这一数字远远超出了过去18年的380GW。一拥而上的集中扩产给光伏企业带来了前所未有的资金压力,也客观压缩了企业的生存空间,逼迫行业陷入惨烈的价格战。

埋没在行业洪流之中、缺乏根本创新的低价竞争终究并非长久之计,跳脱出既定竞争轨迹的BC电池却向我们展示了,当企业手握一把具备转换效率绝对优势的趁手武器,能有怎样的出色打法。

尽管对企业而言,BC电池的成本和毛利率仍待进一步攻克,但这本就不是客户最关心的问题。更关键的是,如今的BC产品已经从过去的“奢侈品”走入寻常百姓家,价格相对较为亲民;已经在分布式市场取得不错反响的BC电池组件产品,在新品量产中将应用场景拓展至集中式后,也已有能力在性价比上满足终端客户对更高收益的追求。

就隆基发布的Hi-MO 9新品来看,其最高功率可达660W,组件效率高至24.43%以上,双面率能够达到70%±5。这就意味着,若将产品双面的功率全部折算为一个综合功率,其相较市面上的TOPCon产品还要高出25W,能够达到目前市场上的最高水平。

N型电池组件取代P型占据市场主流,核心就在于素有“高效”之称的N型电池能够带来整个系统端BOS成本的大幅降低。而Hi-MO 9在同尺寸下的组件功率,相较市面上常见的TOPCon产品还能有最高30W的功率提升,已经达到目前市场上的最高水平。

在同等土地面积下,该产品可使电站整体容量提升5%以上,并大幅降低电站组件支架和安装费用,带来更低的综合BOS和LCOE成本。在水面、草地、沙漠等多种场景中,将电站全生命周期发电量提升6.5%~8%。

分析至此其实也不难发现,发电性、可靠性、全生命周期收益作为客户普遍的核心价值需求,也是BC电池的先天优势所在。尤在集中式场景下,这份优势还将因大型电站的规模因素而得到进一步放大。

他强任他强,效率自称王。BC电池的这一波逆风崛起,着实有些强到不讲道理。(郑威廉)