2017年二季度全球储能市场跟踪报告

光伏产业网讯

发布日期:2017-08-10

核心提示:

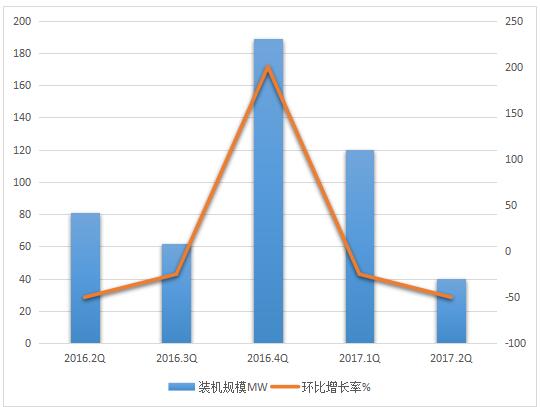

2017年二季度,全球新增投运电化学储能项目的装机规模为49.6MW,同比下降41%,环比2017年一季度下降59%。新增投运项目主要分布在中国、美国、荷兰、坦桑尼亚、缅甸和马尔代夫。其中,中国的新增投运装机规模最大,所占比重为43%。

一、全球市场

1、市场规模

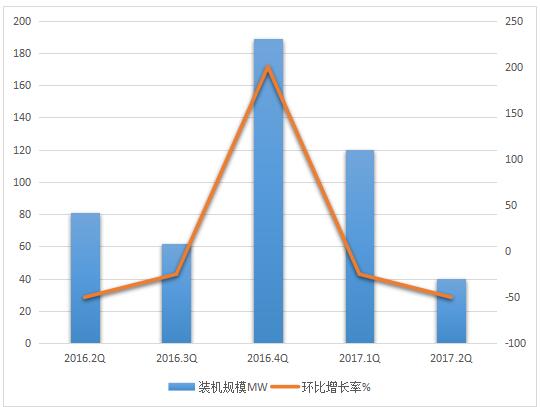

2017年二季度,全球新增投运电化学储能项目的装机规模为49.6MW,同比下降41%,环比2017年一季度下降59%。新增投运项目主要分布在中国、美国、荷兰、坦桑尼亚、缅甸和马尔代夫。其中,中国的新增投运装机规模最大,所占比重为43%。

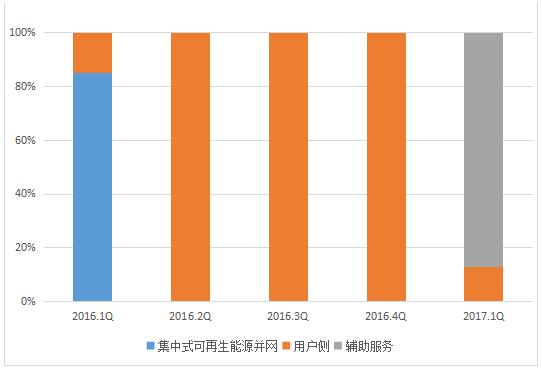

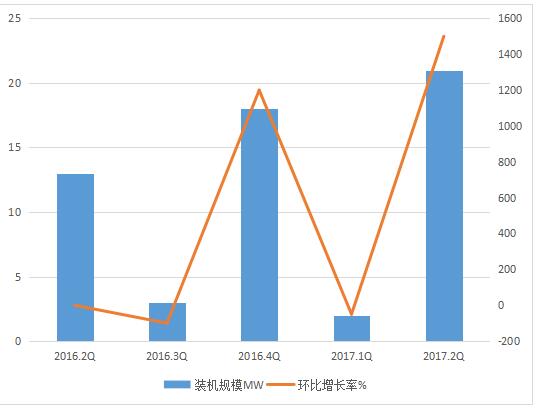

图1连续五个季度新增投运项目的装机分布及环比增长率(全球)

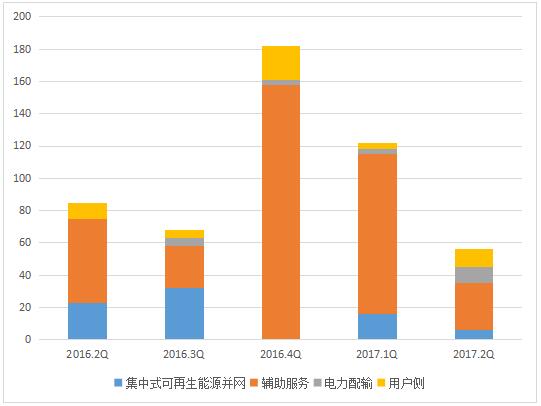

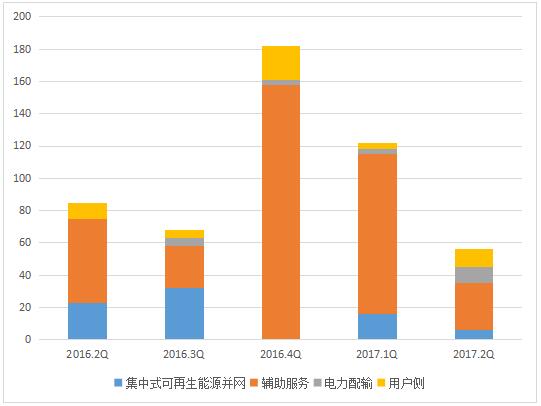

从应用分布上看,全球新增投运项目中,辅助服务领域的装机规模最大,为28MW,所占比重为56%,同比下降42%,环比2017年一季度下降72%。

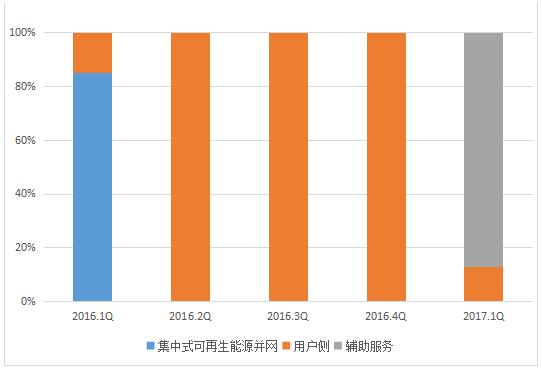

图2连续五个季度新增投运项目的应用装机分布(全球)

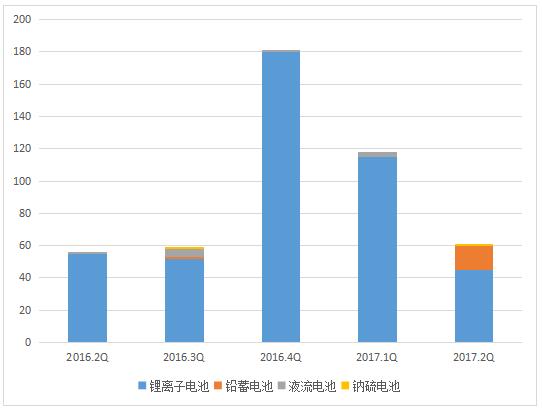

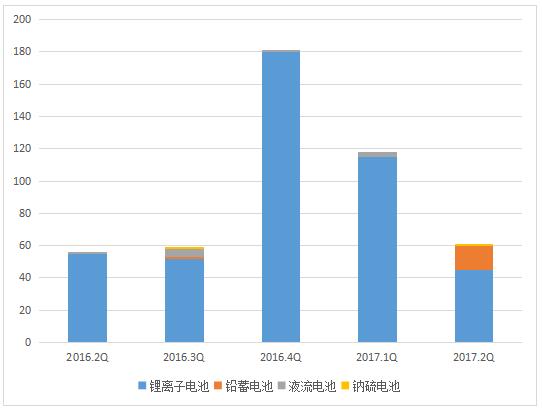

从技术分布上看,全球新增投运项目中,主要以锂离子电池和铅蓄电池的应用为主,且锂离子电池的装机规模最大,为43.2MW,所占比重为87%,同比下降35%,环比2017年一季度下降64%。

图3连续五个季度新增投运项目的技术装机分布

2、市场动态

地域动态美国、澳大利亚、欧洲依然是热点区域。

美国的加州、马里兰州、内华达州等地相继出台政策和规则,从用户侧、可再生能源并网、税收、需求响应等领域支持储能发展;澳大利亚出台相关规则和标准,规范“光伏+储能”的应用;欧洲的捷克出台了国内首个光储系统补贴计划;意大利、英国纷纷制定技术规则和改革方案支持储能在电网中的应用。此外,阿根廷、南非等地也相继发布了GW级光储项目计划,解决当地可再生能源并网引起的问题、以及偏远地区人口用电问题,降低对化石燃料的依赖等。

企业动态形式主要包括:大型能源企业或电力公司通过并购相关专业公司,弥补自身技术短板,提前布局市场,增强其在海外市场的拓展实力;专业的储能技术或解决方案供应商通过与当地光伏企业等合作,利用后者积累的渠道和经验,进军海外市场。

二、中国市场

1、市场规模

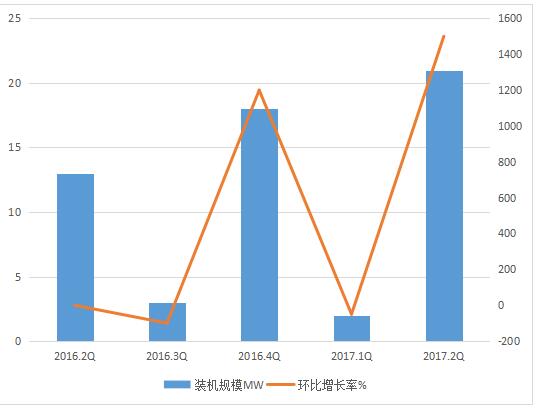

2017年二季度,中国新增投运电化学储能项目的装机规模为21.1MW,同比增长65%,环比2017年一季度增长1588%。华北地区的新增投运装机规模最大,所占比重为91%。

图4连续五个季度新增投运项目的装机分布及环比增长率(中国)

从应用分布上看,中国新增投运项目主要应用于辅助服务领域,所占比重为85%,该领域中全部应用的锂离子电池。从技术分布上看,中国新增投运的项目主要以锂离子电池的应用为主,所占比重为88%,该类技术主要分布在辅助服务领域,占全部锂电装机的97%。

图5连续五个季度新增投运项目中各应用领域的装机分布(中国)

2、市场动态

政策动态国家层面,重点发布了新能源微电网示范项目名单(共28个项目,其中25项包含储能设备);地方层面,重点发布了省级电力辅助服务市场运营规则,以及省级风电场配备储能的建设方案。

项目动态项目主要集中在山西和北京地区,前者在考核不理想的火电厂中安装储能设备,与火电机组联合响应电网AGC调频指令,极大提升机组整体调频性能,为电网提供更优质的调频辅助服务;后者主要在商圈、度假村、关键场所等地安装储能设备,帮助用户节省电费,提供后备电源,同时还能为电网带来一定好处,例如提高输配电设备的利用率等。

企业动态形式主要包括:通过合作成立合资公司/签订采购协议,在热点地区和应用领域布局储能项目;通过与海外企业合作,加深并扩展各自业务领域,开拓海外市场;通过资金支持,完善产业链,加强业务