储能A股中报前瞻:断尾、借船与寡头时代

南都电源:大体持平。从经营上看,南都电源去年的利润奶牛华铂科技再生铅业务因铅价波动,导致毛利率有所下降,但铅蓄电池和通信锂电池毛利率则有所增加。预期净利润变动在-20%-10%之间,盈利区间为24,090.44万元-33,124.36万元。南都电源年初经历换帅事件,效力16年之久的原总裁陈博去职,由原华铂科技总经理朱保义接任。此后,南都电源宣告调整储能战略,将逐步由过去的“投资+运营”的模式向电站出售、共建等方式进行推进,收缩态势十分明显。*ST集成:扭亏为盈。预期上半年盈利45,000万元-65,000万元,而去年同期亏损5342.42万元。事实上,*ST集成(成飞集成)能够扭亏为盈,关键在于毅然断尾,放手了中航锂电,自今年6月起,中航锂电大股东已正式变为常州国资方面,成飞集成不再将其并表。中航锂电重组后,要扭亏为盈还需时日。近期最大的手笔,是在厦门设立子公司,由厦门金圆投资对中航锂电科技分步增资不超过35亿元,最终形成20GWh的年产能。届时,如何平衡整合洛阳、常州和厦门三地产线,将是中航锂电的重大考验。宁德时代:盈利剧增。自上市之日起,宁德时代便完成从独角兽向电池寡头的转变。根据业绩预告,2019年上半年,宁德时代预期盈利同比上升120-150%,净利润大致在200409.94万元-227738.57万元之间。这个数额不仅冠绝动力电池届,在广义的新能源领域,也是首屈一指。现在坊间有闻,宁德时代创业之初,储能板块战略位阶甚至一度高过新能源汽车。从目前来看,宁德时代在两个维度拓展储能战略,一是加快在供应链上下游和BMS、PCS乃至电力投资领域组建合资公司,二是力争率先量产12000次以上的磷酸铁锂电池,以求占据技术制高点。星云股份:盈利下降。2019年上半年星云股份净利润比上年同期预期下降85%-95%,仅为79.72万元-239.15万元。公司公告称利润下降是因人员扩充,且产品毛利率有所下降。星云股份并非典型的储能玩家,这家锂电池检测系统供应商今年给储能行业留下的最新印象,是和宁德时代合资组建时代星云股份有限公司,主打BMS。科士达:尚未公布。科士达尚未公布半年业绩预告。今年一季度营收下降了11%,净利润则略微上升了3.41%,约为4380万元。科士达这半年在储能市场最大的动静,是和宁德时代合资成立储能合资公司。这家一期投资4亿元、主打PCS的公司已于今年7月落地宁德霞浦。鹏辉能源:盈利下降。净利润比上年同期下降4%-21%,预期在12,296.68万元-14,942.80万元之间。但扣非后比上年同期增长10%-35%。在国内的动力电池版图上,鹏辉能源属于第二梯队中游位置。在储能领域,为拓展光储市场,今年4月,鹏辉能源和天合光能联合成立江苏天辉锂电,分别持股51%和49%。*ST猛狮:亏损加剧。深陷泥潭的猛狮科技,其亏损仍未见底。2019年上半年,猛狮科技预期亏损39,000 万元-42,000万元,亏损额较去年同期进一步加剧。猛狮科技近日发布答复深交所问询函,坦承自2018年第二季度起,现金流即告枯竭。此后,逾期债务十面围城。目前和中建材浚鑫公司等各方洽谈重组事项,能否借船成功,将是眼下其保壳的唯一机会。坚瑞沃能:亏损加剧。旗下沃特玛去年暴雷后,坚瑞沃能即再未恢复正常,沃特玛产线也几乎处于停工状态,迅速在电池届视野中消失。今年上半年坚瑞沃能预期亏损171,600.00万元-172,100.00万元,实际上处于亏无所亏的境地。接下来,公司可能将进入破产重整程序,以便为引进天津进平科技发展公司等战略投资者创造空间。

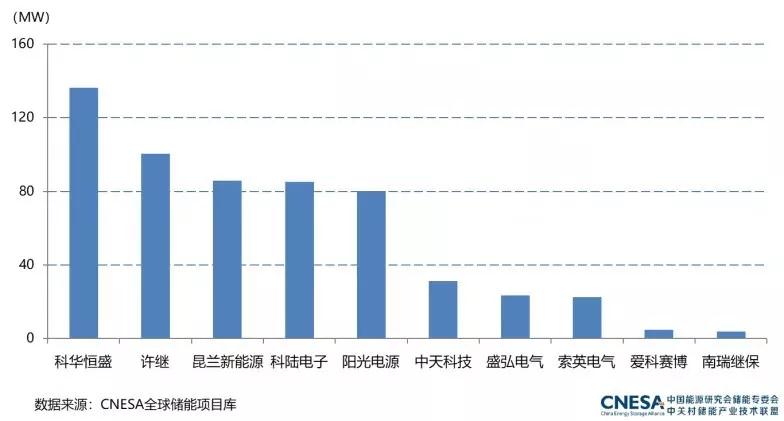

2018年中国储能市场PCS出货量排行榜。科华恒盛:盈利增加。相比去年同期,科华恒盛今年上半年预期盈利将小幅上升0%-20%,净利润在7,898.28万元-9,477.93万元之间,公司公告称主要得益于云基业务稳步发展及能基业务持续增长。目前,科华恒盛云基础产品及服务占公司总营收近一半,电源产品约占四分之一。此外,根据CNESA数据,科华恒盛位列2018年中国区市场PCS供应商首位,全球装机则超过350MW。盛弘电气:盈利下降。受研发投入支出增加等因素影响,盛弘电气今年上半年净利润预期同比下降84.29%-76.43%,约在400万元-600万元之间。盛弘电气在规模上属于小型上市公司,但在储能PCS供货量上,也杀进2018年中国区前十。电网侧、工商业和微网,是该公司主要的发力方向。亿纬锂能:盈利暴涨。今年上半年,亿纬锂能预期盈利同比上涨185.00%-215.00%,大致在45,250.44万元-50,013.65万元区间。暴涨的原因,主要还是参股了麦克韦尔(持股37.55%),搭上了当下扶摇直上的电子烟风口。其中在第一季度,麦克韦尔便贡献了亿纬锂能2亿利润中的1.45亿元。根据中汽协公布的数据,今年前六个月,亿纬锂能电池装车量约为0.56GWh,位列行业第六,处于第二阵营中游。在储能领域,通信、家庭和智能微网是他们主攻的方向。

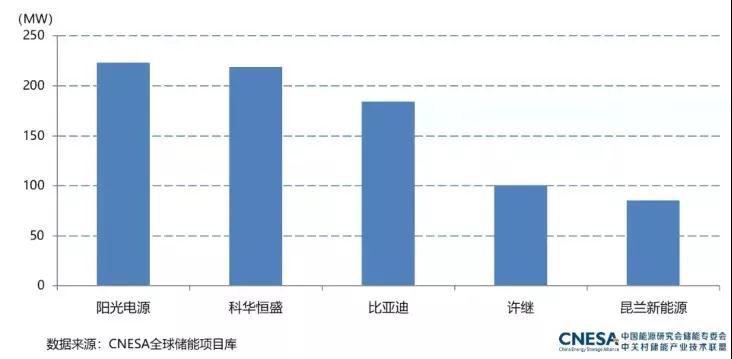

2018年中国公司全球PCS出货量排行榜。

阳光电源:盈利下滑。由于受国内光伏装机量下降影响,阳光电源2019年上半年整体业绩有所下滑,预期净利润同比下降8%-18%,约在31400万元-35200万元之间。阳光电源是全球最大的储能逆变器供应商之一,在系统集成方面也表现不俗。据CNESA数据,2018年PCS全球出货量阳光电源位居国内第一。阳光电源储能业绩海外市场仍占大头,2018年营收增长了近五倍,达到3.83亿元,预计2020年将增长至10亿元。圣阳电源:前景不明。圣阳电源尚未公布半年业绩预告。在一季度,该公司盈利有小幅上升。不过,随着中国铁塔备用电池转向退役锂电,圣阳电源对中国铁塔的销售收入下滑了73.6%,今年这一情况有可能进一步加剧。与此同时,圣阳电源也在寻求借船靠岸,但引进中民投的资产重组旷日持久,市场尚看不清公司战略转型方向。易事特:盈利下降。由于战略调整和业务转型,易事特减少了光伏集成等低毛利率业务的拓展,导致公司整体盈利较去年同期有所下滑。预期2019年上半年盈利比2018年同期下降20%-30%,净利润约为25,437.03万元-29,070.89万元。易事特也是民企借船的典范,目前,引进国企珠海华发集团作为大股东的事项正在推进。从业务模块来看,智慧城市、数据中心、充电桩、微网和轨道交通是易事特当前一段时间重点发力的方向,储能业务也主要围绕这些领域展开。国轩高科:尚未公布。国轩高科半年业绩预告同样尚未公布。今年第一季度,国轩高科营收上升65.31%,净利润增长25.22%,约为20155万元。而在整个2018年,国轩高科储能电池收入40677.62万元,约占公司总营收8.92%。作为国内动力电池第二梯队领头羊,国轩高科一度现金流红灯高挂,面临着前有寡头、后有追兵的挑战。今年以来,国轩高科一方面加大三元锂电比重,另一方面,和上海电气在南通成立合资公司上气国轩,规划年产8GWh锂电储能系统,以期另辟战场。

欣旺达:盈利上升。2019年上半年欣旺达业绩预期同比小幅上涨0%-20%,净利润约为22,082.45万元-26,498.94万元。从产品类型来看,消费类锂电依然是欣旺达业务大头,占据近90%的营收。储能方面,欣旺达在国内主要是一些微网、分布式、配电侧和梯次利用的零星示范,海外市场则集中在家庭储能方面。科陆电子:业绩变脸。4月下旬公布一季报时,科陆电子曾预计今年上半年净利润将比去年同期增长50%-100%。但短短3个月不到,7月13日,科陆电子发布了半年预告,却将业绩下调为亏损6000万元-8000万元,而去年同期为盈利6462.21万元。科陆电子是中国市场仅有的几家全力主攻储能的上市公司之一。今年6月,深圳远致投资通过增持,正式超过创始人饶陆华,成为科陆新晋大股东。从目前披露的信息来看,科陆电子依然困于财务费用和资产处置等问题,清除积弊依然任重道远。比亚迪:盈利飙升。作为新能源汽车巨头和动力电池双寡头之一,比亚迪将迎来了近年最优的半年报之一。公司预期上半年盈利同比增长202.65%-244.40%,净利润在145000万元-165000万元之间。截至六月底,比亚迪动力电池及储能电池装机总量约为8.186GWh,其中储能业绩主要来自于英国和美洲等海外市场。国内方面,除电池事业部杀入江苏电网侧项目外,还在深圳、惠州、韶关等地为快速充电站提供了1300多套储能充电柜,这也是其目前着力的一个新兴场景雄韬股份:盈利上升。雄韬股份今年紧抱氢能概念。预计上半年雄韬股份盈利同比增长99.26%-149.07%,约为5600万元-7000万元。雄韬公告称,上半年业绩上涨原因是燃料电池投资开发进展顺利,越南蓄电池工厂受中美贸易战影响,订单饱满。事实上,燃料电池在雄韬股份2018年营收占比不到3%,今年预计会有大比例上升。去年9月,雄韬股份曾与一家明叫电易投资的神秘公司签署4.3亿元的储能电池供货协议,但至今未见出货公告。电易投资关联公司去年12月又与智慧能源旗下远东福斯特签署3.59亿元电池采购协议,市场也未见具体项目信息。

海上风电抢装潮正席卷而来。中天科技:尚未公布。今年一季度,中天科技营收同比增长63.4%,达到108亿元;净利润增长15.31%,约为5.15亿元。由于海上风电抢装潮来临,以电缆为主业的中天科技预计整个半年度都将维持较为强劲的增长态势。储能方面,2018年,公司储能产品实现收入2.33亿元,毛利率为20%。在去年江苏的电网侧浪潮中,中天科技是主场的核心玩家之一。今年上半年,中天科技在储能方面最大的事件,是重点押注用户侧场景,公开发行可转债募资40亿元,其中近16亿元用于总装机118.75MW,总容量950MWh的分布式储能电站项目建设。这批电站共10个,均为自建电厂,分布在南通开发区、如东和盐城等地。