加速折旧法是治疗光伏行业集体狂热症的一剂良药(下)

光伏产业网讯

发布日期:2018-09-12

核心提示:

加速折旧法是治疗光伏行业集体狂热症的一剂良药(下)

件这个环节讨论的内容有点多,让我们重新回到主题,我论述组件封装技术的演化以及未来,是想说明:组件这个往往最被大家轻视、资本支出最低的产业环节也是一个新技术不断涌现、设备产能容易更新淘汰的环节,这个产业环节使用加速折旧法的必要性并不比其他任何一个产业环节低。甚至可以说组件环节更需要加速折旧法,短短几年间,一条组件产线的产能从30MW~60MW~100MW到最新的250MW兆瓦演进;封装从两主栅、三主栅、五主栅、六主栅、甚至十二主栅演进;三角焊带、圆形焊带、半片封装、MWT封装、反光贴条、反光贴膜、菱形封装等等一大批新技术正在或即将应用。而且当企业把一些列新技术都改造完了,升级好了,却可能出现叠瓦成为主流的现象,由于叠瓦封装技术和既有封装技术路线兼容性很低,现有产能不能通过升级改造实现叠瓦。我的脚趾头都明白现在的设备用寿命根本没有十年,现在却按照十年折旧,这是根本不合理的。

直线折旧法存在那些弊端?

在第一部分我用大量篇幅讲述近些年光伏产业四大环节的技术进步历史,大量的血淋淋的历史告诉我们加速折旧法在光伏行业是更加贴近实际的,然而现实生活中几十家光伏上市企业没有一家使用加速折旧法,这又是为何?是大家傻吗?

光伏行业同时有库存周期、产能周期、技术变革下的经济周期,还有补贴扰动下的需求周期,我作为一个产业新人已经见证过两轮大的产业周期,而当前上市的光伏巨头可以说都是从“死人堆”里爬出来的,他们能不明白加速折旧法更适合光伏业吗?很显然不是这样。光伏制造业属于重资产行业,大家都有融资诉求,使用直线折旧法可以把项目可行性报告当期利润做高更易获得融资,或许这才是这一切现象背后更真实的原因。这么多年来大家对这个问题避而不谈不是因为大家傻乎乎,恰恰相反,而是因为大家都太聪明了,皇帝新装里的那个傻男孩太少了,越长大才越能发现讲真话是多么的困难。

弊端一:直线折旧法创造“虚幻利润”

光伏技术快速更新迭代,新产能会比老产能有巨大的领先优势,光伏产品价格取决于边际成本较高的厂商,新技术新产能享受老产能支撑下的高价格,而且由于光伏设备处于不断更新进步过程中,单位产能的投资额度处于越来越小的趋势当中,如果新产能也是使用直线折旧法,就会出现:新产能单位产出的折旧成本远低于老产能的现象。

老产能未来得及完成折旧,新产能就会凭借着巨大的“成本优势”而难以抑制投资冲动,之所以要在“成本优势”上加引号是因为这个成本优势一定程度上是虚幻的成本优势,新产能之所以有优势很大程度上是因为产能“新”,举例来说1GW电池产线投资成本5000万,看到上面那么多血淋淋案例后我们都明白这条电池产线第一年的盈利能力和第十年的盈利能力是根本不能相提并论的。然而在会计政策上我们却在第一年和第十年等同视之,第一年提计5000万的折旧,第十年也是提计5000万的折旧。现实发展和会计政策的不匹配造成了“虚幻成本优势”,也就造就了虚幻利润。让我们用一个例子更生动的说明:

这是一个思想实验,我们做如下假设,

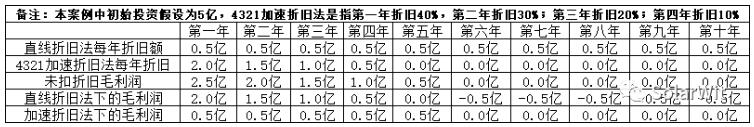

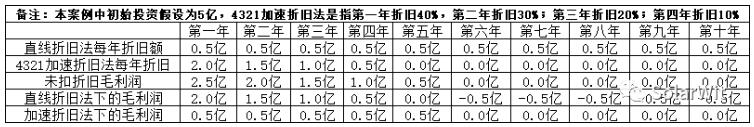

假设投资1GW的电池产能,投资成本是5亿,那么如果我们采用十年直线折旧法,那么每年提计的折旧为5000万/年;另一种方式是采用4321加速这就发,第一年按照设备投资的40%提计折旧,第二年按照30%、第三年按照20%提,第四年10%,四年折完。

此外我们还需要假设一下未扣折旧毛利润情况,电池新产能和老产能盈利能力是不一样的,这是我前面文章回顾众多案例得出的重要结论。此案例中我们就假设第一年未扣折旧毛利润为2.5亿、第二年为2亿、第三年为1.5亿、第四年1亿、第五年为0.5亿、第六年为0亿,实际情况和这个假设可能也相差无几,现实生活中我还未见过使用六年以上又未经过升级改造还能盈利的电池设备。

我们把上面的假设做成一个图表。其中:毛利润=未扣折旧毛利润-折旧

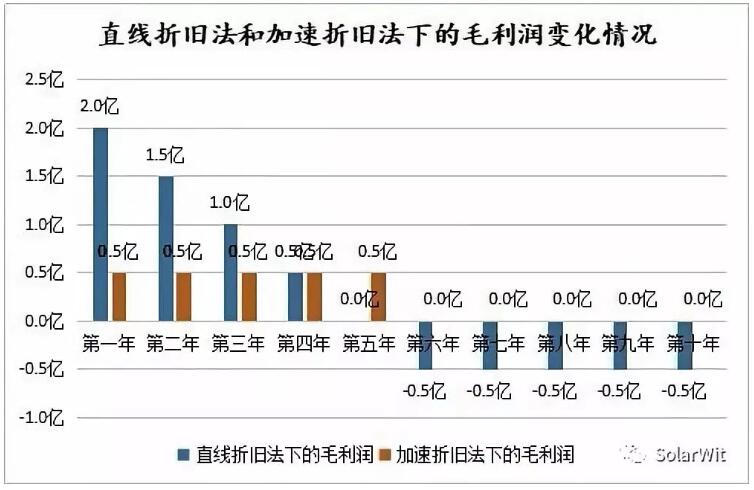

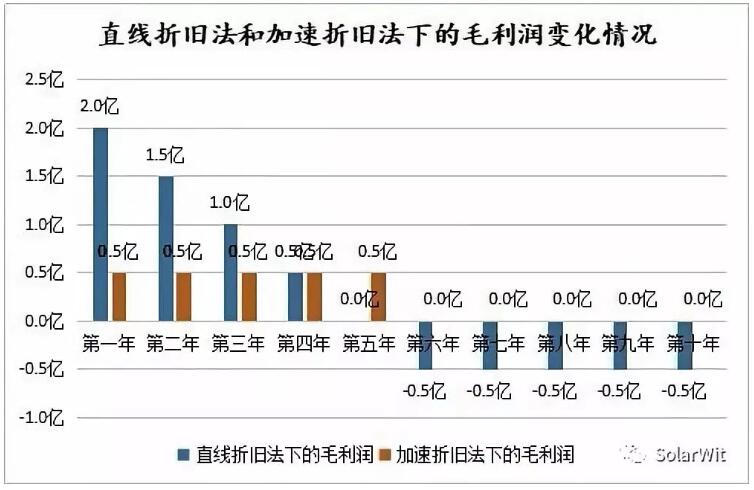

然后我们再用一个图表更直观的对比直线折旧法下的毛利润情况和加速折旧法下的毛利润情况:

然后我们再用一个图表更直观的对比直线折旧法下的毛利润情况和加速折旧法下的毛利润情况:

我们可以看到,直线折旧法下(图中蓝色柱体),新产能初始阶段的盈利能非常强劲,前三年的盈利分别是2亿、1.5亿、1亿;然而初始阶段的高利润是以后面阶段持续的亏损为代价的,体现为现实生活中的例子就是:老产能未完成折旧就需要改造或者丧失盈利能力。

相对比,加速折旧法下的毛利润表现的就十分平稳,在初始阶段未扣折旧毛利润较高时,其折旧成本也较高,与之相对应,后期随着产能老化落后盈利能力逐步下降时,每年的折旧额也渐渐变低,最终体现为毛利润就是:每年毛利润表现十分稳定,而到第六年的时候产能丧失盈利能力折旧也随之完成,在财务报表上我们可以从容应对,淘汰设备亦或者改造设备我们都已经做好了准备。

弊端二:直线折旧法导致盲目投资

《明朝那些事儿》中有一段故事让我印象深刻,又和今天的主题相关,分享给大家:

“徐寿辉整编部队的手法实在厉害,他在每个士兵的背后写下了一个佛字,并说这样可以刀枪不入,这个谎话似乎容易被揭穿,因为士兵到了战场上就会发现不是真的(不信扎你一枪试试),这个谎话还有下半部分,如果你不幸阵亡,那并不是这个字不灵,而是因为你的心不诚。也就是说没有死就是因为我写了字,死了怪自己,谁让你心不诚!”

与印在士兵背后的那个“佛”字让士兵不能正确认识战场上的危险一样,直线折旧法让投资人不能正确评估光伏行业的潜在风险,进而出现盲目进入的现象。

稍稍对光伏切片环节有一点了解的朋友都会对如此低的报价感到惊叹,一家光伏很优秀硅片企业朋友说我们的生产成本都难以做到0.4以内的水平(生产成本未包含三项费用),而这家企业单晶硅片的切片代工的含税报价竟然只有0.34元,简单算一下不含税的报价更是低至0.34÷1.16=0.293元,这样的不含税价格,即便是对于最先进的全新金刚线切割机,也都只能是勉强覆盖现金成本了。那么为什么会出现这样的现象呢?

一方面是现在处于光伏行业的调整期,另一方面则是投资人盲目投资,前面一部分我们讲到过直线折旧法会导致新设备的首年利润虚高,也正是这虚高的利润引诱着人们盲目投资。还是以我们第一部分1GW电池产能的投资为例,如果采用直线折旧法,首年的会计利润会高达2亿元,这已经相当于全部投资成本的40%,如此“高”的利润诱惑下,必定会有大批人涌入进来。其实光伏行业的老兵们心里也都清楚,这样高的利润不可持续,但又有很多人抱有侥幸心理:只要当前价格稳定两年,我就可以收回全部投资成本,这样想法的诱惑下,冲动、盲目的投资行为就不可避免了。

一位光伏业内的朋友和我感叹:现在不要利润的竞争对手太多了,行业难做啊。其实我想,他们不是不想要利润,是产能沉淀在设备里不可逆了。我们常说光脚的不怕穿鞋的,直线折旧法的迷惑下使得很多投资人明明没穿鞋却以为自己穿了鞋,于是光伏业就出现了很多不要利润的光脚汉,这些光脚汉以为自己会有利润,以为自己穿了鞋。

使用加速折旧法将带来的益处

益处一:避免盲目投资,避免盲目杀价

益处二:减少新产能所得税支出,增加现金流入

益处二:减少新产能所得税支出,增加现金流入

我们还是以前面投资1GW电池产能为例子:

在直线折旧法下前1、2、3、4、5年的利润为2亿、1.5亿、1亿、0.5亿、0亿,按照20%的平均企业所得税税率计算,直线折旧法下每年所需缴纳所得税分别为0.4亿、0.3亿、0.2亿、0.1亿、0亿,前五年共计缴纳所得税1亿元。

在加速折旧法洗啊,前5年的每年利润均为0.5亿,按照20%的所得税税率,前五年每年只需要缴纳所得税0.1亿,五年共计交纳0.5亿元。在新产能投放初期,采用加速折旧法的企业所支付的所得税明显小于直线折旧法。可以说:加速折旧法是一种损了面子,但益了里子,是一种能明显改善现金流的会计政策。

虽然放在产能的整个寿命周期来看,他们所要交纳的说的谁是一致的,但加速折旧法减少了初期交纳的所得税,按照NPV计算,加速折旧法净现值高,改善光伏企业现金流状况。

益处三:加速折旧法将稳定行业格局

其实光伏业内的朋友们也不是不清楚直线折旧法存在的问题,但是在行业内普遍采用直线折旧法而自己偏偏采用加速折旧法时,就会折损新产能初期的利润(使得自己的盈利看起来如不竞争对手),光伏行业属于重资产的行业,企业经常需要融资才能做大做强,而融资的时候投资人很是看重企业的当期利润,加速折旧法虽然合理但并不符合企业的融资诉求。

但我们也可以站在另一个角度思考问题,光伏行业总是处于快速的技术变革中,新进入者没有老产能的历史包袱,所以用直线折旧法测算新设备、新产能的盈利能力时总能做出靓丽的报表,进而也更容易获得新的投资人的青睐获得大笔资金,这就是为什么光伏行业总有很多新进入者,总有新的投资人奋不顾身的往里冲的原因。2016年国内开始的perc电池产能热潮就有多家新进入者崛起,爱旭、平煤隆基、润阳悦达都是其中的优秀代表

但如果采用加速折旧法,这些新进入者就没这么容易了,一方面老产能可能已经提早完成了折旧在投入新产能的时候没有历史包袱;另一方面新产能的新进入者进入行业时由于要采用加速折旧法,新产能投产初期的利润让投资人眼前一亮的概率大大降低,进而降低了获得新融资的可能性。避免了盲目投资,减少了新进入者,自然也就稳定了现有格局。

现在是推广加速折旧法的最佳时期

我认为现在既有的光伏龙头企业推动使用加速折旧法的黄金时期,此时正处于光伏行业自2011年以来的又一轮周期探底过程中,行业多数企业将会陷入亏损的境地,二级市场投资人是看市盈率进行投资的,那么亏损1亿的企业和亏损10亿的企业性质都是一样的:“市盈率都没法儿算”。既然这一时期企业都处于亏损时期,难以获得新的融资,直线折旧法的优点在这一时期也发挥不出来,那就不妨借此黄金窗口期推广加速折旧法,使得这一更加合理的会计政策在行业内推广开来,进而利于大家正确核算产能投资的风险收益、理性评估新进入行业的风险、改善企业现金流状况、稳定现有行业格局。