虽然如今才三季度末,传统装机旺季四季度尚未到来,但无论是已有装机数据还是在建项目情况,都显示出情况不容乐观。

根据国家能源局的统计数据,今年上半年国内新增光伏装机只有11.4吉瓦,甚至不到去年同期的一半。但另一方面,国内累计装机同比增速依然保持在了20%以上。

就“531”以来行业软环境变化的各种迹象来看,这样的发展速度,或许在管理层的接受范围之内。

下半年或者说第四季度的确已没有太多值得乐观的理由,除了时间已经过半而市况依然冷清外,外部环境也很可能成为剩下这个季度里最主要的变数。

从现实情况而言,各细分项目市场的表现虽有冷有热,但总体情况一般:

逐渐收尾的扶贫项目市场,和渐渐淡出行业视野的领跑者项目市场,在其他细分市场表现一般的情况下,很有可能会为下半年贡献主要的装机增速。但其总量有限,远不足以支撑起行业的期待。

户用项目市场虽然最为热闹,但3.5吉瓦的总容量还不够行业塞牙缝,相比年初行业对国内装机的预期值,甚至不值一提。

潜力巨大的工商业市场,原本最有望成为地面市场转向分布式市场时代的主力市场,但由于各种原因,却成为了今年最冷清的细分市场之一。目前时间已经不够,即使在政策方面有所激励,恐怕在第四季度也很难有什么表现。

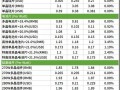

对于被各方寄予厚望的低价项目和平价项目市场而言,最大的影响因素,无疑取决于组件等核心设备的价格降幅。从现实情况来看,由于海外市场需求旺盛,加之近期各项原材料纷纷涨价,组件的降价空间十分有限。

这或许也正是平价项目启动者寥寥的根本原因。

在日前协鑫集团举办的一次媒体交流会上,协鑫集成董事长罗鑫表示,按目前国内的融资成本估算,即便一类资源地区的平价项目,也要组件价格达到1.65元/瓦左右,项目投资才有基本收益。但这样的价格,很可能是全行业都将没有利润。

而目前组件最低报价在1.75元/瓦左右,随着原材料价格上涨,组件企业已接近利润低限,价格在短期内已难有进一步下降空间。从全产业链各环节价格来看,变数可能集中在硅片端,据业内人士估计,目前单晶硅片的毛利仍在30%以上,有不小的降价空间。

在外部环境方面,作为大庆之年,对于第四季度光伏装机的影响可能也将不同于以往。无论政府机构还是国企,此时的工作重心必然会有所调整,在项目投资主体多为国资的情况下,这种影响可能更为明显。国企不仅决策流程长,加上项目多处于偏远地区,此时启动项目的积极性或将进一步降低。

综合上述因素,有企业高管预言,今年国内光伏装机或在25吉瓦左右,国内制造产能的85%以上将由海外市场消纳,光伏行业或将重回海外市场依赖时代。