简单来讲光伏发电就是将太阳的辐射转化为电能。原理是通过光生伏特效应:当物体受到光照时,物体里面的电荷分布状态发生变化从而产生电动势和电流,从而将太阳能转换为电能。

从1839年光伏效应被发现以来,经过了多年的技术迭代发展,到1954年第一块单晶硅太阳能电池才被研发出来,效率仅为6%;而到1959年第一个商业化单晶硅太阳能电池出现,光伏行业才正式进入规模化应用的第一步。

光伏发电在能源产业上的重要性不言而喻,在人类完成工业化进程之后,能源就是流淌在工业管道中的血液,能源以前是、现在是,将来也必定是国家重要基石之一。

从理论上来说,地球上的主流能源最终都来自于太阳,相对于人类而言,太阳系的这个正值壮年的健康黄矮星的能源可以说是取之不尽用之不竭(目前太阳大约45.7亿岁,要在大约50亿年以后,太阳内部氢元素才会消耗尽)。

而利用太阳光发电的光电,兼具清洁、安全、可持续、不受传统资源禀赋制约的优点,在长期的能源战略中具有重要地位。所以不论是发达国家还是中国,在不断提倡绿色能源导向的能源结构发展的同时,都将光伏作为国家能源战略中非常核心也是不可舍弃的一环。

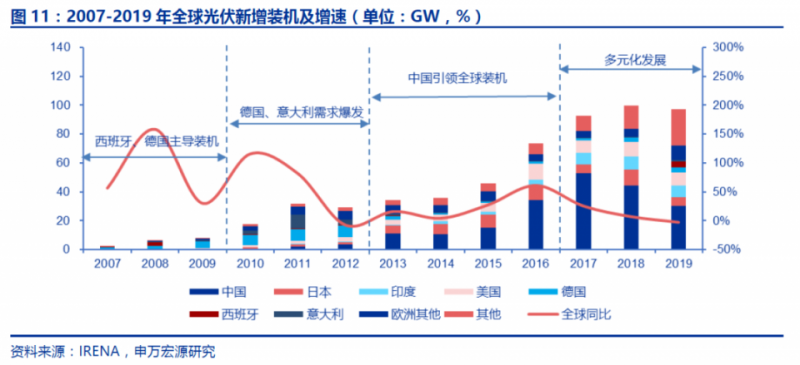

从光伏产业的历史发展就能看出光伏的重要性,光伏产业的高速发展从2003年德国开启补贴政策启动,到2012年行业经历欧美双反,2018年国内启动531新政,光伏经历多轮周期,从不计成本补贴光伏到补贴逐渐退坡,但光伏装机增长从未停止,2019年全球光伏累计装机达到644GW,较2006 年增长约86倍,2006-2019 年光伏行业新增装机复合增长率高达39.7%,光伏在全球范围内的长时间急速发展,目前已经成为清洁能源的核心主力。

02产业链介绍:

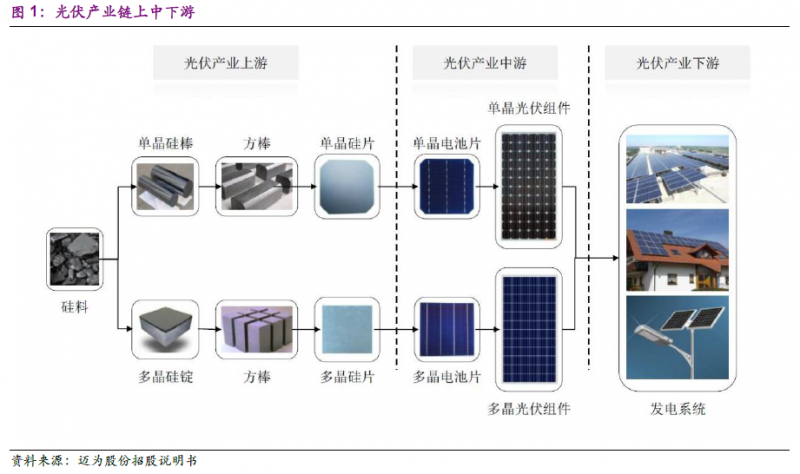

刚刚提到光伏发电的原理是利用光生伏特效应将太阳的辐射转化为电能。那么从产业链的角度来看,光伏产业链就包括从上游的原材料硅料采集,硅棒、硅片的制造,中游的光伏电池和组件的制造,到下游光伏电站的系统集成和运营组成。

而在光伏产业链制造的每一个制造环节中,还需要用到多种辅料。相对重要的,比如硅片制造需要用金刚切割线,电池片要用到银浆,电池片封装要用到光伏玻璃,组件要搭配逆变器、蓄电池等集成为光伏电站。重点其实还是产业链核心部件,辅料和配套器件我们以后有机会再来讨论。

产业链最上游是太阳能晶硅制造,有着技术壁垒高、资本投入高的特点,有一定的垄断性。我国的多晶硅产业在经历多次行业震荡和洗牌后逐渐壮大,到2019年,我国多晶硅产量34.2万吨,已经占全球产量的67%。晶硅的下游工序为硅片制造,目前分为单晶硅片和多晶硅片两种技术路线。2019年我国硅片产量134.6GW,占全球份额高达98%。

中游是电池以及组件,也就是将硅片加工为电池片,这一步是光电转换最为核心的步骤。电池片属于是技术和资本要求都很高的行业,电池转换效率在技术竞争下不断提升,促使企业必须随时跟进最新的电池制造技术以提升电池效率,目前主流电池为PERC电池,未来HIT电池有可能会成为下一个方向。而组件环节的技术含量较低,目前的组件厂商竞争激烈,利润相对较低。

下游是光伏发电站的运营,也就是我们最熟悉的一环,光伏发电机制以前是以不同形式补贴为主,目前正在逐渐走向平价的道路,随着技术迭代不断发展,未来无补贴的竞争上网是最终趋势。目前短期存在一定的光电消纳问题,电网的适配能力和储能配套的建设越来越重要。

从整个产业链来看,当前的单晶硅片和PERC电池是产业链最具价值的环节,也是技术门槛、资金门槛双高的环节,而且其中的龙头企业如隆基和通威未来都将持续受益于行业需求的增长以及产品渗透率的提升。

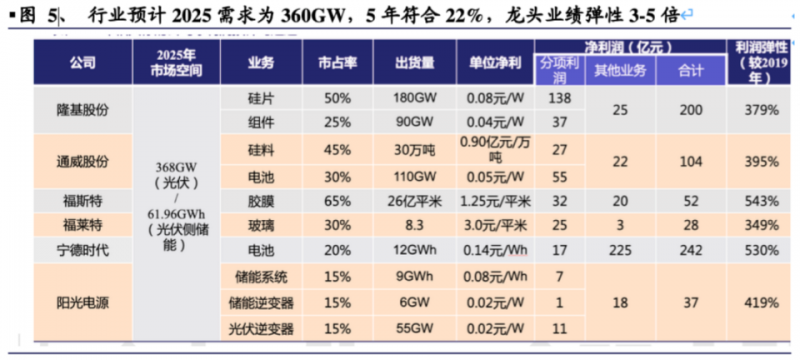

03行业市场空间

我们刚刚也提到过2019年全球光伏累计装机达到644GW,较2006 年增长约86倍,2006-2019 年光伏行业新增装机复合增长率高达39.7%,那么在在光伏产业十几年近百倍的增幅情况下,我们自然想知道未来光伏还能否保持相对高增速。

短期来看:2020年国内光伏装机有望达到40GW左右(组件价格上涨导致需求延后),其中下半年装机量占全年比例的70%以上,四季度是光伏装机的旺季。海外市场在疫情的冲击下需求依然稳定,而极具吸引力的组件价格也必将刺激明年海外光伏装机快速增长。

中期来看:根据Solar Power Europe发布的预测数据显示,2019年至2023年,我国光伏装机总量将以21%的年均复合增长率增长。而且各大机构对光伏行业的需求增速的预测也基本上在20%以上。

长期来看:根据BP Energy数据,2019 年全球可再生能源的电力占比不到10%,光伏发电占比只在3%-4%之间。而根据彭博新能源预计,2050 年可再生能源发电占比有望达到62%,其中风电光伏的发电占比将达到48%。2018年至2050年间,全球将投资11.5万亿美元用于新增发电容量,其中8.4万亿美元用于投资风能和太阳能;到2050年全世界将从太阳能和风能中获得50%的电力,其中光伏容量将增长17倍,风电容量将增加6倍。

而我们复盘光伏发展的历史周期,发现光伏发展前期各国的光伏需求非常依赖政策驱动,新增装机的增长和衰减波动都和政策高度相关。但是我们认为在光伏发电平价后,特别是光伏发电的度电成本在低于火电后,政策作用将逐步弱化,规模发电的经济收益将成为驱动光伏产业增长最重要的条件,内生性需求将彻底激发,从而促使光伏行业需求稳定增长。

04行业竞争格局

从此前的产业链分析可以看到,硅料、组件竞争格局较差,光伏发电运营受制于补贴和光电消纳问题,所以当前光伏产业链中的单晶硅片和PERC电池在技术和资金壁垒之下,是产业链最具价值的环节,未来都将持续受益于行业需求的增长以及产品渗透率的提升。

其中的龙头企业如隆基和通威的竞争格局非常好,隆基为全球光伏单晶硅片龙头,全球市占率在40%,未来还在坚定扩产,市占率还有望提升。通威是硅料和电池片双龙头,其中电池片中的核心大尺寸电池片(166mm及以上)产能占比为91%,另外告诉硅料成本为业内最低,极具竞争力。

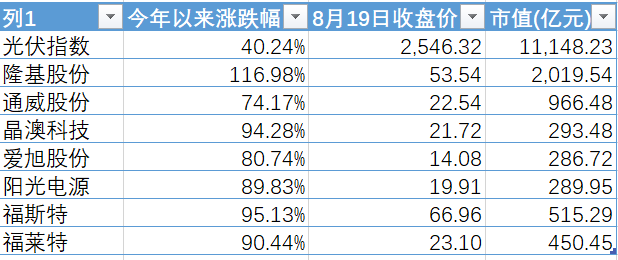

而实际上行业内的龙头企业也将获得令人羡慕的业绩和股价涨幅回报;5年内隆基业绩涨了10倍,通威也涨了近8倍,而截止8月19日,光伏板块今年以来涨幅高达40.24%,诸多龙头也出现了翻倍行情。

05总结

所以,我们认为光伏行业在此前行业基数不断增大的情况下,未来的新增装机依然有望保持高增速,行业目前仍处于快速成长状态。再加上行业集中度高,短中长期发展景气度向好不变,产业链的核心环节准入门槛较高。当前行业龙头的竞争格局较好,光伏板块龙头估值仍然相对合理,我们认为光伏行业依然是很好的投资方向。拥抱太阳的行业,一定也会拥抱未来!