有时投资者对太阳能市场基本面没有影响的现象做出反应,例如去年油价下跌的太阳能股价崩溃。而其他时候,他们对具有非常真实的市场后果的变化做出反应。

“201”案件的效果是否比起火更多,还是被警告的市场可怕的影响是否会过去呢,还有待观察。然而,显而易见的是,资本已经对案例产生的不确定性作出了反应,正如MercomCapital最新关于太阳能行业融资和并购的最新报告所证实的那样。

全球稳定,美国麻烦

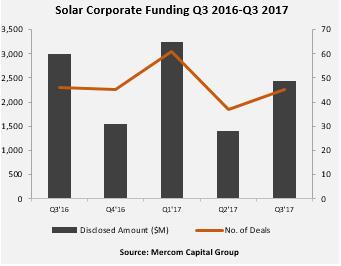

这些变化是在全球太阳能相对较强的时期。在2017年第三季度的报告中,Mercom发现,在第三季度稳定的情况下,2017年前九个月的企业资金总额达到了71亿美元,仅比去年同期下降了5%。但该公司报告说,这主要是由于其他国家的收益,因为美国公司的债务融资从第二季度的24亿美元下降到仅5亿美元。

MercomCapital首席执行官RajPrabhu说,“你在美国看到的大部分效果都是公共市场融资和债务融资。”他还指出,虽然公共市场融资几个季度低迷,但债务融资的崩溃是新的。

鉴于许多太阳能公司的股票价格在过去六个月都在上涨,这给了美国公司令人羡慕的市值,这是特别显着的转折。虽然这通常使公司有更好的利率获得更多的资金,但这并没有发生。“这是他们应该出钱筹集资金的时候”,Prabhu说。

VC美元从美国流入亚洲

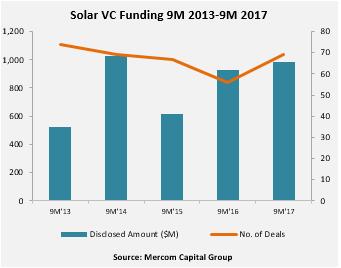

太阳能企业的风险投资(VC)资金比一年前强劲,第二季度第三季度回升,同比增长7%至2017年前九个月的9.85亿美元。

这一点尤其显著,因为风险投资基金历来主要来自美国投资者;但是顶部收件人越来越多地基于之外的美国。印度的CleanMax太阳能公司筹集了1亿美元,其次是新加坡Sunseap集团作为Q3期间两大交易的5600万美元。

Prabhu指出,这一趋势是在第201案之前确定的,并表明它可能与美国太阳能住宅部门的衰落有关,再加上印度和亚洲其他地区的机遇。

第三方太阳能基金的不确定性

住宅和商业太阳能基金也在下滑,今年前九个月只有22亿美元,而去年同期为35亿美元。这反映了美国市场的情况,因为这些资金涵盖了美国第三方拥有的太阳能。但是,虽然第三方太阳能的份额多年来一直在下降,但35%的下降幅度比市场更为陡峭,这表明投资者的兴趣下降。

这里有一个讽刺意味的是,住宅以及商业和工业(C&I)市场预计不会受到特朗普政府施加的任何即将发生的贸易行为的影响,而不会受到公用事业规模市场的严重打击。

然而,Prabhu指出,这些数字只是宣布的资金,可以掩盖更复杂的情况。随着SolarCity和VivintSolar的安装和市场份额下降,小公司正在采取行动。

Prabhu解释说:“现在所有较小的安装人员都可以获得资金,这些人不会出来宣布一个基金。“融资已经变得真正商品化了”。

大型项目资金激增

Mercom季度报告中亮相的一个亮点是宣布了今年前9个月大规模项目融资超过100亿美元,第三季度仅有28亿美元。Mercom还报告了今年前9个月的161个大型项目并购,总共14.6吉瓦。

这包括美国的项目,如Tenaska的帝国太阳能西部,在第三季度获得了4亿美元的资金。然而,麻烦在地平线上。彭博新能源财经今年夏季报道,由于美国开发商和货运公司在201案件中明确规定,大规模太阳能项目的新合同尚未签署。而Prabhu说,这并不表现在资金上,他还指出,签署电力合同和确保资金之间通常会有滞后。

所有这一切对于Q4来说并不好。Prabhu警告说:“201案件触动了一切。”