一、 东盟市场环境概览

伴随全球光伏政策普遍退坡、土地资源限制、可再生能源发展成本转嫁致使用户端用电成本上涨,以“光储协应”增加经济性的综合能源项目日益成为国际趋势,太阳能整体产业向“分布式光伏+储能”与“微电网”迈进。

在未来潜力巨大的东盟区域尽快建立可持续、可盈利的“光储”商业模式正吸引着长期电力投资商与融资机构的目光。其中,以菲律宾、泰国为首的东盟传统光伏强国凭借其成熟的市场基础及在储能项目上的快进,成为这股变革风潮的“引领者”。

二、 市场经济驱动下的菲律宾光储

根据世界银行数据,截至2018年,菲律宾全国通电率87.5%,未接入电网1600万人口,市场年用电增长率在10.2%。作为典型的发-输-配-售完全市场化竞争的国家,菲律宾所发电力均由发电公司经菲律宾国家电网公司(NGCP)传送至配电区域,再由各区域配电公司最终售卖给各类电力用户。这也让其成为亚洲唯二的自由电力交易市场,拥有发展“光储+微电网”的优势基因。

在国内,峰谷电价差套利是储能产业运用最成熟的商业模式之一,回报率主要取决于峰谷电价差以及电池系统成本。一般而言,0.7元的电价差是行业共识的的盈利线,大多项目开发于江苏、广东这样的高电价地区。

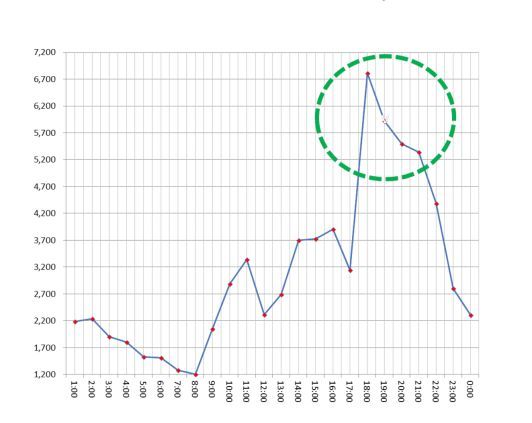

而作为电价排名东盟最高,亚洲第二的菲律宾,在部分区域也出现了足以高于红线的项目机会。如菲著名旅游岛屿长滩岛,峰谷价格分别会PHP 6.8/PHP 1.2,依每披索0.129人民币汇率计算,差价在每度电0.72元。

基于旅游岛的经济活动和电力供不应求的大背景,投资者无需担心购电者信用问题,只需找寻到合适的项目与合作方即可,无疑是目前企业切入储能的最佳方式。(菲律宾已记录旅游岛达1700个,规划中重点建设岛屿10个)

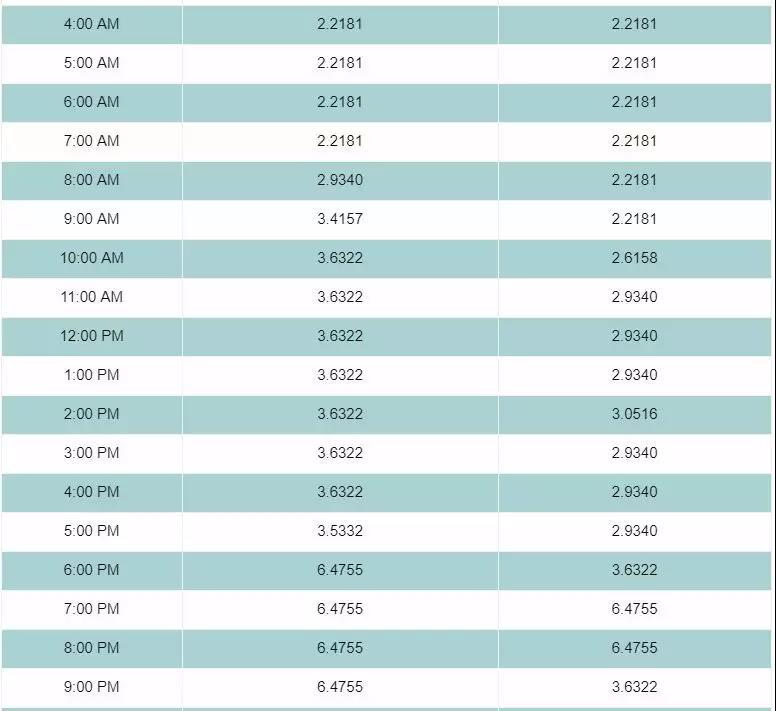

例:Visayas峰谷电价分别为PHP 6.4755/ 2.2181 (差价0.5398人民币)

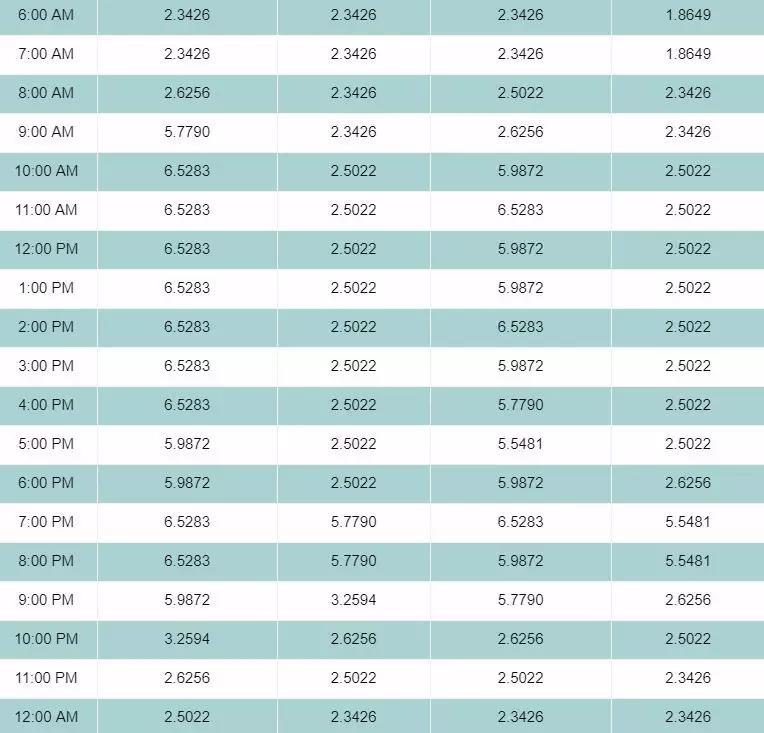

例:Luzon峰谷电价PHP 6.5283/2.3426 (差价0.549 人民币);

例:长滩岛峰谷价格PHP 6.8/1.2,差价0.72人民币

三、 资本市场已然先行

当前,许多光伏企业尽管紧密关注着储能态势,但尚未行动。主要原因在于其对上级资本市场态度的不确定。

基于目前通过峰谷电价差盈利的用户侧储能系统使用铅炭电池投资回报期大概在6—8年,锂电池储能系统需要8—10年左右,企业担心相比光伏在同等回报率下4-5年的回本周期,显得不那么有经济性,无法吸引资方。

但对于长期新能源资商而言,光伏的项目减少势必意味着需要寻找新的风口。同时,根据业内观点,电池成本有望在今年内梯次下跌,6年内降幅可达约50%,未来项目的长期回报率将蔚为可观。因此现阶段已有不少带有投资能力的储能企业及收购储能企业的光伏巨头入场,抢占案例资源同时训练团队储能开发经验,以便在未来切分更大的“市场蛋糕”。其中代表性企业则包括:天合光能、华为、特变电工、阳光电源、协鑫、古瑞瓦特、科陆、南都电源、中天科技等。