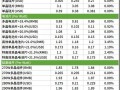

硅料市场虽然还是在观望的状态,但部分企业已经开始签订九月硅料订单。本周单晶致密料的成交价多落在每公斤90~92元人民币之间,相较之前的价格略为下滑,虽然仍有高价成交的情况,但预计后续的成交价格将会落在每公斤90元人民币上下。目前从下游市场观察,由于领跑者的拉货效应尚未出现,因此单晶的需求依旧没有明显起色,也连带让上游的硅料企业较为保守看待后市,预估价格可能持续缓步走跌。

多晶菜花料虽然仍有不小的压力,但目前价格保持在每公斤85元人民币左右,后续价格将视多晶硅片价格是否继续下跌,导致多晶硅片企业减产而变化。

海外硅料市场则陷入无量无价的情况,海外的硅料实际成交仍少。高点报价虽有下修,但整体价格基本维持。

硅片

本周多晶硅片价格持续下修,国内成交价下滑到每片2.3元人民币,海外则多在每片0.31元美金左右。但由于上游菜花料价格持稳,因此多晶硅片企业对于降价的幅度也有所保留。

目前符合市场需求的高效硅片的价格差异不大。多数一线大厂的成交价不低于2.3元人民币。由于多晶需求持续看弱,且硅片企业已经处在亏损状况下,部分大厂已经计划逐渐下调开工率,以量制价维持在目前的价格水平。

海外多晶硅片本周也已经来到每片0.31元美金,部分成交更跌破0.31元。海外硅片厂与国内企业状况相同,由于已经处于亏损状态,若价格持续下修,都将减量生产,因此价格在短期内可能缓跌后持平。单晶方面,国内整体需求没有太多变化,海外则有所减少,但价格仍维持前期报价。

电池片

多晶需求持续低迷,本周转换效率18.6%及以上的价格由上周每瓦0.93-0.95元人民币跌至0.9-0.93元人民币,二线厂甚至出现低于0.9元人民币的价格。海外多晶电池片则受到欧洲组件价格大幅下降的影响,本周跌幅明显,价格来到每瓦0.11-0.118元美金之间。且越来越多组件厂商只需采买转换效率18.7%或18.8%以上的电池片,让18.6%及18.8%价格拉开差距。

若多晶电池片跌势持续,在硅片也无太多降价空间、而印度需求难以明朗的情况下,多晶电池片开工率可能在九月末进一步下修。

国内单晶PERC电池片需求略有回温,价格已见止稳,本周价格与上周持平。海外市场部分,欧洲最低价格限制(MIP)终止后出现了明显变化,海外单晶PERC电池片的成交价格直接靠拢原先大陆厂家每瓦0.14-0.145元美金的价格,台湾厂家由于成本较高,目前报价仍持平上周每瓦0.16-0.163元美金的报价,但几无成交。

MIP终止等于宣布了欧洲市场未来电池片、组件价格将几乎等同于其他市场,台湾及部分东南亚等价格降幅有限的厂家逐渐流失欧洲订单,开工率也陆续开始下调。此番欧洲电池片需求的重新洗牌对台湾电池片厂影响巨大,未来台湾电池片厂在淡季之时开工率可能都非常低迷。

组件

国内组件价格已较为平稳,近期维持缓跌态势,常规多晶组件落在1.88-1.92元人民币,单晶组件则主要落在2.08-2.12元人民币。

欧洲MIP终止后,欧洲市场成为国内组件的新战场,国内组件厂家的报价来到每瓦0.21-0.22欧元(换算约0.24-0.255元美金),大幅低于原先欧洲市场约0.23-0.24欧元的价格。欧洲市场之单晶PERC组件亦跌幅明显,东南亚、大陆厂家报价跌至每瓦0.28-0.30元美金。

而其他市场部分,PERC组件价格随电池片持续走低,300W、305W单晶PERC组件价格落在每瓦0.26-0.29元美金,而市场上310W单晶组件也开始增多,价格落在每瓦0.275-0.3元美金。

价格说明

新增之菜花料报价主要使用在多晶长晶,致密料则大多使用在单晶。

现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。