1、今年新能源最闪耀的赛道无疑是高电价刺激下井喷式增长的欧洲家储,需求高增长拉动产业链的出货弹性,并促成了顺畅的价格传导能力,致使相关企业量利齐升,锂电池的派能、鹏辉,逆变器的阳光、锦浪、固德威、德业等,依然是储能最确定的投资方向。但储能的高景气不止于家储,近两年大型储能也处于爆发的拐点,美国持续高增,中国、欧洲蓄势待发,如明年锂电资源、材料价格下行,大型储能产业链也有望呈现量利齐升。

2、从数据上看:

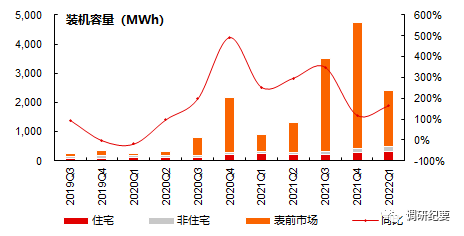

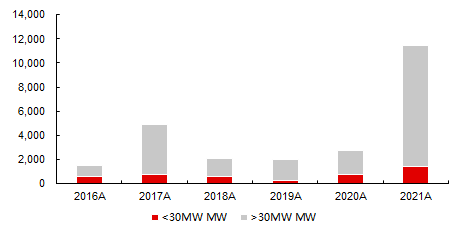

1)WoodMac口径,美国2021年储能装机10.5GWh,同比增长198%,其中表前大型储能9.1GWh,占比87%;2022Q1美国储能装机2.4GWh,同比增长163%,其中表前储能1.9GWh;美国表前市场因锂电池供给和价格因素,有部分项目推迟,但需求并未消失,是后续延续高增长的基础;预计2022年装机超20GWh,采购需求40GWh。

2)Solar Media口径,英国公用事业储能招标11.5GW,创历史新高,在动态遏制、长期平衡机制模式中,储能较天然气都已具备更强的竞争优势,未来放量可期。

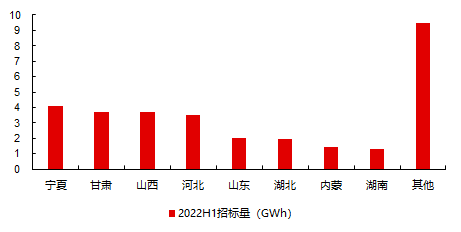

3)索比储能网统计,国内2022H1电化学储能项目招标达14.2GW/31.2GWh(单6月达到2.2GW/4.5GWh;2021年国内装机2.4GW/5GWh左右),尤其是宁夏、甘肃、山西、河北、山东的招标规模领先;随着国内可再生能源的快速发展,储能调节已经具备必要性,三北、山东、山西等地为国内大型储能先行示范,若未来一年内“容量电价机制、输配电价核算”的政策落地,国内大型储能爆发在即。

3、国内大储能招标超预期

近期,南网科技在其电子采购交易平台发布2022-2024年储能电池单体框架协议采购项目招标公告,标的为0.5C磷酸铁锂电池单体,预计招标规模为5.56GWh;此外近期各地大型光储、独立储能项目招标频繁启动,如近日华能启动云南四个光储项目储能设备采购工作,按照10%/2h配储比例,总规模达到110MWh,而值得注意的是,云南此前并未有明确的政策文件对新能源配储的容量和比例进行过要求。

1)看增速:国内增速不低于欧洲户储,且量更大。欧洲21年的户储装机在2-3GWh,22年预期是在5-6GWh,23年的预期是12GWh,即近两年欧洲的户储增速都是100%。反观国内,截至2022年7月12日,国内累计电化学EPC和设备招投标合计约7.64GW/14.87GWh(为还原真实数据,在项目备案中,剔除设计框架标、报告编制标、勘察设计服务标、监理标等),其中大部分项目要求年底前完工。因而,预计22年国内储能(仅考虑电力系统)装机在6GW+/12GWh+,而21年国内电化学储能装机在1.87GW/3.49GWh(CNESA口径),同比增速近250%。伴随电池原材料成本的下降,叠加储能补贴政策的落地,预计23年储能装机依然会翻倍装机,预期在12GW/24GWh。

2)看拐点:国内储能产业正在良性且高速的发展。逻辑一:储能建设势在必行,补贴政策或为重要推手。当前电网消纳能力有限,在保证一定风光利用率的前提下,或无法支撑起市场所预期的集中式风光装机。或唯有出台相应的补贴政策才能拉动国内储能发展,解决高比例可再生能源并网所造成的电网消纳与稳定性问题。逻辑二,风光大基地建设提速,叠加储能商业模式改善,下半年发电侧配储有望迎来快速且良性的发展。目前,国内风光大基地要求强配储能,比例一般为10%-20%,时长多为2h。然而配置的储能,由于没有盈利模式,多为闲置,存在“劣币驱逐良币”的现象。能源局正在出台相关的政策去疏导,如在6月的政策中提到:对于发电侧,配储项目符合资质后可以参与电力市场,获得合理的收益。