年末储能电站进入并网高峰,多个大储项目正式并网,储能电站景气持续提升。储能市场主体参与电力现货交易、容量租赁、辅助服务等政策逐步落实,盈利能力确定性提高,组件价格下降利好大储装机,国内大储经济性增强。

国内大储并网再度加速 组件价格下降利好大储装机

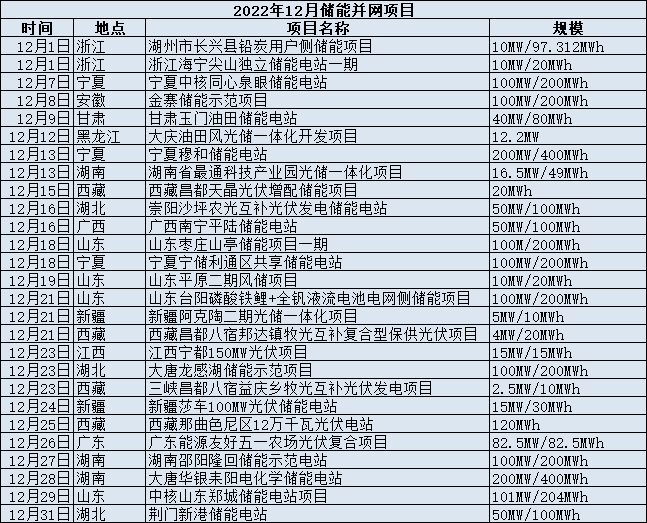

2022年年末,光伏产业链价格下降预期逐步落地。随着硅料降价逐步向产业链下游传导,后续组件价格仍将持续下降至合理水平,利好大型地面电站储能装机,2023年国内大储有望实现超预期放量。国家能源局此前曾发布通知提到,鼓励新能源项目“应并尽并、能并早并”。2022年12月储能并网进度提速,据储能视界不完全统计,12月累计并网储能项目近30个,规模超1.5GW/3.2GWh。

国内大储并网再度加速 组件价格下降利好大储装机

2022年年末,光伏产业链价格下降预期逐步落地。随着硅料降价逐步向产业链下游传导,后续组件价格仍将持续下降至合理水平,利好大型地面电站储能装机,2023年国内大储有望实现超预期放量。国家能源局此前曾发布通知提到,鼓励新能源项目“应并尽并、能并早并”。2022年12月储能并网进度提速,据储能视界不完全统计,12月累计并网储能项目近30个,规模超1.5GW/3.2GWh。

目前国内大储的需求来源仍是新能源强制配储,强制配储是我国当前储能发展的重要驱动力。2022年大储项目大规模放量,主要的发展形式为独立储能,占据80%以上。独立储能可以实现共享储能,为新能源提供配储的租赁服务并从中获益,共享储能的本质是引入第三方投资商,具备一定经济性。随着新能源新增装机将持续增加,大储需求将实现可持续性发展。另一方面,配储比例目前也有持续提升的态势,大储发展将更进一步。

独立储能商业模式发展

相较于过去新能源场站自建小规模储能,当前政策趋向引导发展较大单体规模的独立储能电站,以发挥规模效应和便于电网集中统一调度。

相应地,各地政策引导赋予储能独立市场地位,不断破除储能参与辅助服务市场、现货市场等机制障碍,拓宽了储能收益渠道,并取消了储能充电的输配电价、政策基金及附加等额外成本。以下是独立储能商业模式的发展进程。

第一代:输配电价模式

江苏省政策,由电网主导,起先以纳入输配电价为主要成本疏导方式,但后来受制于国家输配电价监审办法,电化学储能无法纳入输配电价。

第二代:辅助服务+共享租金

始于青海、湖南,改进于山东,电力投资企业都可参与,储能可参与辅助服务获取收入,部分地区保障储能参与辅助服务的利用小时数和价格;共享储能可获取新能源企业租金收入,在电价方面明确了充放电电价相抵原则,明确充放电损耗部分电价。宁夏、浙江跟进。

第三代:现货市场+共享租金等

山东省政策,保留新能源租赁的租金收入,调峰辅助服务和优先发电量计划不复存在,储能可以赚取现货市场套利收入,考虑给予储能电源侧容量电费。

第四代:现货市场+辅助服务+容量电价(展望)

不再依赖租金,主要收入包括现货市场套利、辅助服务收入,可能还包括容量电价,预计以电源侧容量电价为主,如顶峰容量电价、调峰容量电价等。

储能商业模式仍处完善期 成本竞争仍是各环节竞争核心

储能商业模式仍处完善期,成本竞争仍是各环节竞争核心。国内储能短期仍面临较大盈利压力,当前储能项目仍更重视控制初始投资成本,成本竞争是产业链各环节难以避开的重点。

同时不少上游企业将选择价格策略来抢占市场份额,市场初期预计自主生产制造能力强的企业更具先发优势,体现在成本控制力更优、产品迭代能力更强。