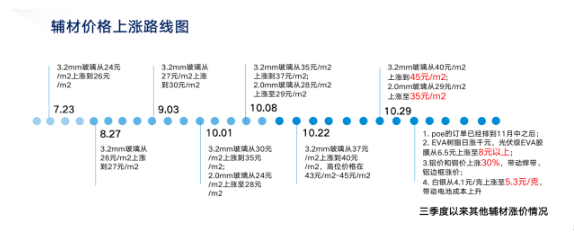

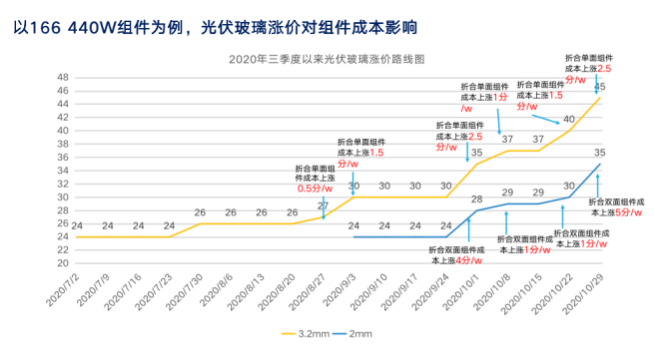

从今年7月的24元/平米,到近几天刚刚上调到的50元/平米,光伏玻璃价格数月间上涨了近108%,正式跨入暴利行业。3.2mm玻璃从42上涨到50块钱,对166单面影响5分钱/W,210组件影响约4分钱/W。

与此同时,占光伏胶膜成本90%以上的EVA近几周涨幅25%。辅材成本占到光伏组件成本的35%,其中光伏胶膜占15%,即总成本的5.25%,此次涨价25%,组件售价需要随之上浮1.31%,以目前组件1.7元/W的售价计算,由于EVA上涨带来的成本增加约为2.2分/W。

光伏组件企业认为,未来一线大厂的组件价格会上涨至1.8元/W,将给四季度光伏产业带来严重打击,虽然由于产能不足导致电站投资企业四季度装机完不成目标已成定局,但再加上涨价因素后,五大四小等主要光伏投资企业的许多项目因达不到收益率要求将被搁置或取消。

记者在9月底举办的Solarbe索比光伏网承办的首届光伏玻璃产业链协同发展高峰论坛上获悉,很多组件厂老板亲自出马,到玻璃厂锁定产能。

“现在老板们都是亲自带全款去跑玻璃厂拿货。”一位组件企业的高管证实,“但还是买不到。”

这是一向低调的玻璃环节自数年前玻璃镀膜工艺之后,再次重回聚光灯下。

玻璃、EVA涨价原因分析

一位某组件企业的光伏分析师告诉记者:“2020Q4玻璃产能14.5-15GW/月,按实际产出70%的比例计算,Q4总产量30GW左右,相比四季度37GW的需求,大概会产生7GW的缺口。”原本主要分析电池片、硅片和终端市场的他现在和很多企业分析师一样,目前高度关注玻璃、EVA的产业变化,“也就是说,这7GW是无论如何都做不了的。”

造成产能与实际产出差异的是由于玻璃厂的窑炉出料口、加工、热钢化改造比例不足,造成了“料等设备”的情况:

名义产能足够,但由于组件尺寸不一,且有的需要印刷网格或打孔位置不同,加工设备不足导致有效产能交货困难。

其次,业内人士认为光伏玻璃企业涨价也是受到此前硅材料涨价的“启发”。“硅材料暴涨让很多环节感到心里不平衡,都想在这个阶段分一杯羹,于是硅片、电池联动涨价,辅材价格也随之不正常提高。但相比此前硅料的低利润,光伏玻璃、EVA企业其实一直有相对合理的利润率。”这位业内人士表示,目前最难受的就是夹在中间的组件企业,这次产能危机过后,很多企业在寻求新的合作模式和生产结构。

而记者了解到,业内还存在另一种声音:玻璃企业可能希望通过价格不正常上涨,掀起舆论向工信部“逼宫”,用市场与政策博弈,让政府了解到光伏玻璃并非过剩产能,从而早日松开限制产能的紧箍咒。

2020年1月8日,工信部发布《水泥玻璃行业产能置换实施办法操作问答》,明确将光伏玻璃纳入产能过剩的平板玻璃范围,直接导致光伏玻璃政策性成本增高。

同时这也让原本已经报废的玻璃工厂重新具备了不正常的价值。今年9月22日,今年9月22日辽宁省本溪市举行了日产能800吨的沈阳耀华玻璃有限公司平板玻璃产能指标拍卖,起拍价2432万元,经过7家企业313次竞价,最终以1.3288亿元被信义玻璃买下。而据资产评估报告,沈阳耀华玻璃有限责任公司一线于1989年投产,二线2000年投产,已停产多年,所以信义玻璃主要是为了花钱买指标。

而如果涨价确实是玻璃企业的抗争策略的话,目前看这种抗争将继续下去。

工信部目前对于限制平板玻璃的态度非常明确:10月27日,工信部对全国人大代表所提光伏玻璃产能置换建议作出答复时表示,按照现行的产能置换政策,新上光伏玻璃项目也必须开展产能置换,允许合法合规开展产能置换新建光伏玻璃项目,这样不仅有助于行业技术进步和结构调整,而且也有助于推动整个玻璃行业化解过剩产能工作。同时,工信部将继续支持光伏玻璃行业加强技术创新、提高产品质量、降低生产成本,更好发挥产业配套功能,满足光伏产业高质量发展需求。

答复强调,根据行业机构数据统计,截至2019年底,我国光伏玻璃熔窑52座,日熔量2.75万吨/日,产能利用率84%,国内产能约占全球产能的90%,现有光伏玻璃产能可以满足全球光伏产业市场需求。

另一位光伏组件分析师告诉Solarbe索比光伏网:“即使到2021年,光伏玻璃的供应也只是紧平衡的状态,能够支撑约120GW的单面组件和50GW的双面组件。”他指出由于从去年开始行业迈入大尺寸时代,许多小尺寸窑炉的产能不应该计算在内,玻璃企业在这波尺寸升级大潮中反应不够及时,实际产能只有70%-80%。他补充道,“而光伏玻璃是超白延压玻璃,和普通平板的浮法玻璃不一样,改造一条线需要花费2亿元,其实和新建也差不了太多。所以产能置换实际上就是关停浮法玻璃再建。”

而光伏胶膜涨价则是由于原材料EVA供给增速小于需求增速导致,胶膜每月缺口约为3GW,从明年胶膜产能看可以满足全球光伏组件产能。同时目前双玻组件所用的POE上游原材料紧张,只有陶氏和三井两家生产企业,但可以通过使用EVA-POE-EVA这样的EPE模型来减少POE的用料。

央企断腕

由于中国光伏电站投资已经完全成为了央企的天下,所以这次央企在这两次涨价风波中受影响仅次于组件企业,由于很多五大四小把发展新能源作为一项政治任务看待,所以年度装机目标和收益率几乎是两个刚性指标。

但这又与目前光伏产品涨价的大趋势相违背,因此很多已经早早招过标的央企买不到货,尤其是今年的平价和竞价项目,许多都是卡着最低收益率拿的,组件涨价使很多项目已经提前出局。

更有些地方政府对并网时间有要求,完不成项目指标报废,也会影响明年指标。

据了解,目前国电投、大唐、中广核等主要央企进行了如下举措:

1从被动接受涨价到主动涨价催货,其中不乏任一把手的领导亲自督战

2对于今年实在无望完成的项目,主动放弃,全力保证收益率可行的项目

3能够延期的项目等待组件价格回归理性

4积极向上级主管部门说明情况

Solarbe索比光伏网了解到,对价格容忍度较高的海外市场也已经出现了“撕单”的情况,而中国市场作为传统的低价市场许多组件企业在其中的毛利是各主要市场中最低的,因此这7GW的缺口恐怕会主要落在中国市场,预计受此影响,2020中国光伏全年装机约在35GW左右。

影响发酵

对于一线组件企业来说,虽然价格抬高了不少,但至少能够拿到货,而且由于签订的长单,采购价会略低于市场价。目前了解到隆基的采购价格是业内各组件企业中最低的:在看到玻璃紧缺的情况后,隆基快速锁定了货源,签订了协议。

而二三线厂商则已经出现“空转”现象,缺少玻璃没办法生产。

受此影响,未来光伏产业会出现如下几个变化:

◆ 老的光伏玻璃窑炉会慢慢退场,在指标恒定的情况下,置换为新的大宽幅玻璃生产线;

◆ 加速光伏玻璃市场集中度,信义玻璃、福莱特等头部企业会越来越强;

◆ 加速组件企业的一体化进程,在这两次涨价风波中,一体化组件企业远比专业化组件厂商抗击风险能力更高,企业间的协作关系受到一定程度的破坏,头部企业会寻求新的供需关系,甚至自建硅料厂和玻璃厂;

◆ 二三线厂商淘汰进程加快;

◆ 对业主来说,未来招标会更加谨慎,避免被供应链卡脖子的事情再次发生。

本网观点:此次光伏玻璃涨价与之前硅料和硅片的涨价有所不同,光伏玻璃企业一直有着很好的毛利,如此大幅涨价对于产业链长期协作来说是种伤害,同时政府主管部门在监管时也应考虑到市场的实际情况,推动市场健康良性发展而非推动“指标为王”的局面,对于降低光伏度电成本也非常不利。

举个极端点的例子,如果全产业链只有光伏玻璃这样一个产能不足的环节,那么未来所有环节的技术进步红利都可能被光伏玻璃企业吃掉——玻璃企业可以无限涨价至全行业可以接受的最高价格,这将完全与市场机制相违背,政府应该鼓励良性竞争而非消灭竞争,应该用市场化的机制促使技术进步。