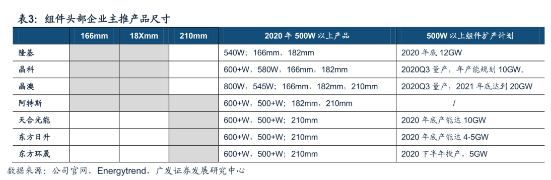

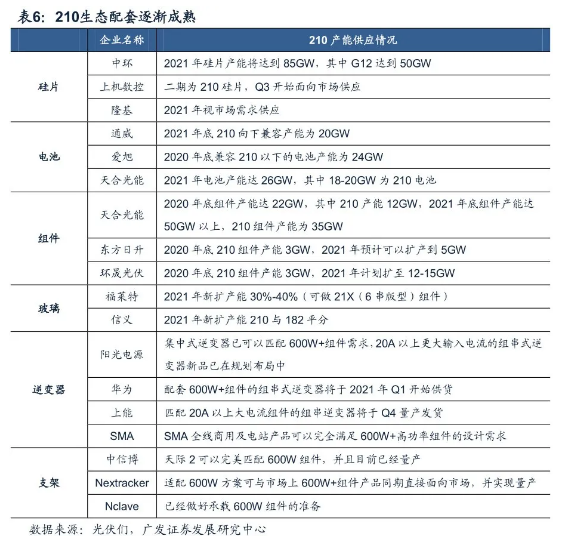

产业链生态配套逐渐完善,助力大尺寸产品应用推广

硅片方面,中环股份作为光伏硅片领域龙头,最早于行业内推出210尺寸硅片产品。目前公司共有硅片产能51GW,其中包括18GW的210硅片产能。预计2020年底公司硅片总产能将达到55GW,210尺寸产能达到19GW,2021年底公司硅片总产能预计达到85GW,其中G12达到50GW。上机数控2期8GW单晶硅片均为210尺寸产品,已经于2020Q3面向市场供应。2020年8月5日京运通自主开发的210尺寸大硅片试产成功,开始进行批量化生产,此外,公司近日公告将在乐山建设24GW的210硅片产线,其中一期12GW拉棒、切方项目计划2020年四季度开工,二期12GW拉棒、切方项目在一期项目达产后两年内投产。 电池方面:通威股份作为全球最大独立第三方电池供应企业,眉山一期、眉山二期、金堂一期各7.5GW产能全面兼容210尺寸电池,眉山一期产能已经于2020年4月投产,眉山二期及金堂一期计划分别于2021年4月及一季度投产,届时通威股份210尺寸电池产能将达到22.5GW。爱旭股份截至2020年上半年拥有电池产能约15GW,其中210产能约5GW,随着义乌三、四、五及天津二期产能投产,2020年底公司电池总产能22GW,其中210电池产能将达到10GW,2021Q1电池总产能36GW,其中210产能24GW。天合光能大尺寸电池主要匹配自身组件出货需求,根据2020年中报,公司预计在2021年底电池总产能达到26GW左右,其中210mm大尺寸电池产能占比达到70%左右。 组件方面:天合光能作为全球组件龙头,公司2020年中报显示,在2020年底组件总产能预计能达到22GW左右,2021年底组件总产能预计能达到50GW左右,2021年组件出货量预计30-35GW,其中210尺寸产品出货约26GW。东方日升截至2020年上半年组件产能12.6GW,公司预计2021年210组件出货量5GW左右。 玻璃方面:目前210出货以500W/545W产品为主,这两款组件产品尺寸基本与182组件相差不大,受玻璃产能制约较小。对于600+W的210组件产品,组件宽度需要达到1.3米,对于新建玻璃产线才具备大尺寸玻璃供应能力。根据对信义光能、福莱特、亚玛顿、南玻A等厂家扩产情况的统计,2020-2022年玻璃新投产能规模预计2.18万吨/天,其中截至2020年底/2021Q1/2021年底新增玻璃产能分别为4650吨/9000吨/17000吨/天,按3.2mm厚度,分别对应34GW/66GW/124.5GW的大尺寸组件需求(玻璃产能从投产到产出/满产/理想情况分别约历时1个月/2个月/4-6个月)。

一体化龙头加快组件产能扩张,市占率有望继续提升

国内一体化产能配套相对成熟的组件厂商包括晶科能源、晶澳科技、隆基股份。三家厂商的垂直一体化策略具有差异:晶科、晶澳以销售组件为核心业务,电池硅片作为配套产线;隆基则以硅片产能为核心业务,将组件业务定位为打通下游销售渠道及树立品牌形象。三家企业完成一体化产能扩张后,盈利能力均得到提升,2020年三家公司凭借一体化优势,加快组件产能扩张。 (1) 晶科能源:产能以组件优先,2020年组件及硅片产能实现大幅扩张。公司目标2020年组件产能达到30GW,相比2019年增加14GW,电池产能达到11GW,电池自产率36.7%,硅片产能20GW,比2019年增加8.5GW,硅片自产率66.7%。 (2) 晶澳科技:产能以组件优先,一体化的硅片电池生产成本与行业一线厂接近。2019年硅片产能是11.5GW,电池、组件产能为11GW,近两年硅片产能释放拉动毛利率明显改善。公司预计2020年底组件产能将达到23GW,硅片、电池产能分别达到18GW。 (3) 隆基股份:以硅片产能为主,2015年收购乐叶实现组件领域拓展。2019年底公司硅片/电池片/组件产能分别为45GW/15GW/16GW,预计2020年底产能分别达到75GW/25GW/40GW,相比2019年分别增加30GW/5GW/24GW。 组件产能扩张助力出货量增长,一体化龙头市占率有望进一步提升。一体化企业具有明显成本优势,结合隆基、晶澳、晶科三家企业的新扩产能释放进度,预计2021年三家企业的组件出货量分别为40GW/30GW/30GW。我们预计2021年全球光伏新增装机约160-170GW,若按1:1.1容配比,对应组件需求量约176-187GW,按176GW的组件需求,2021年隆基、晶澳、晶科三家企业全球市占率分别为22.7%/17%/17%,相比2019年分别提升15pct/7.7pct/4.9pct。