受供应限制,硅料价格从七月底的6万/吨一路上涨至接近10万元/吨,目前仍处在8.5万元/吨的高位,期间硅片、电池片一路跟涨,组件最终也“被迫”涨价;光伏玻璃则是供应链价格上涨的另一个主力,国内3.2mm光伏玻璃价格7月份还只要24元/平方米,如今已上涨至42元/平方米,最高报价50元,且有价无市。

上有原材料供应紧张价格攀升,下有投资商驻厂催货,“两头受气”的组件企业试图通过扩充一体化产能来补齐短板,寻找出路。据索比光伏网统计,天合、晶澳、晶科、隆基等组件龙头企业多点开花,在产业链各环节大肆扩产,其中组件280GW、电池272GW,俨然有把二、三线企业挤出市场的趋势,但光伏玻璃受政策限制,无法大规模扩产,胶膜的扩产也显得“微不足道”。(点击查看:组件280GW 电池272GW 光伏头部企业开启“跨越式”扩产)

有资深业内人士指出,企业垂直一体化扩产,带来的可能是产能过剩、资源浪费、市场供需失衡以及无休止的价格战,给光伏市场长远发展带来许多风险。同时,硅料、玻璃新建产能投产周期较长、成本较高,且寡头集中,头部企业的市场份额占据绝对优势,客户粘性较高。因此,通过简单扩产来解决供应问题“略显苍白”。

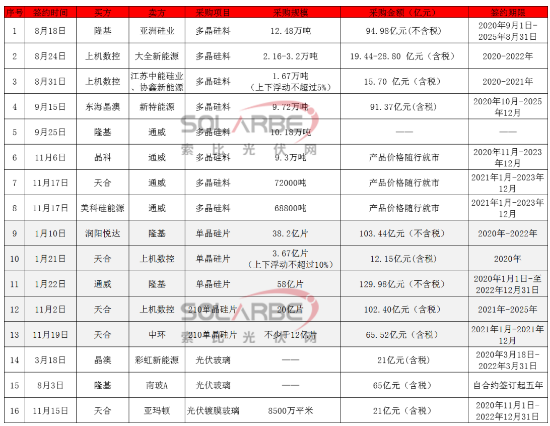

近日,以天合、晶澳、隆基、晶科等一线品牌为代表的组件企业开始疯狂签约采购,通过长单协议确保原材料供应。据索比光伏网统计,年初至今一线品牌共签订16笔长单,其中多晶硅料采购规模共计60.63万吨;单晶硅片采购规模共计13.87亿片,采购金额约413.49亿;光伏玻璃采购金额预计达107亿元。

由上表看出,采购项目为多晶硅料、单晶硅片以及光伏玻璃,采购期限多为3年、5年,多晶硅价格往往随行就市,锁量不锁价。其中,隆基先后向亚洲硅业、通威采购22.66万吨多晶硅料,并与南玻A签订65亿元(含税)光伏玻璃采购协议。

值得一提的是,隆基与通威两大龙头企业在9月25日官宣“联姻”,签订战略合作协议,参股多晶硅环节。双方将永祥新能源注册资本由12亿元增加至28亿元,扩产后设计年产能7.5万吨,其中永祥股份持股85%,隆基持股15%,并计划投资16亿元成立云南通威高纯晶硅有限公司(云南保山4万吨高纯晶硅项目),通威持股51%,隆基持股49%。同时,双方以每年10.18万吨多晶硅料的交易量为基础目标,隆基优先采购通威,通威优先供应隆基。

天合光能也是一位“买买买”狂人,为保障210系列组件供应操碎了心。据统计,天合先后向上机数控、中环采购单晶硅片35.67亿片,并向通威采购72000吨多晶硅料,向亚玛顿采购8500万平米光伏镀膜玻璃。11月17日,天合通威宣布斥巨资150亿合作投资光伏产业链项目,其中包括年产4万吨高纯晶硅项目,投资额40亿元;年产15GW拉棒项目,投资额50亿元;年产15GW切片项目,投资额15亿元;年产15GW高效晶硅电池项目,投资额45亿元。

上半年的组件出货冠军晶科锁定通威9.3万吨多晶硅料,订单锁量不锁价,产品价格随行就市,供应期从2020年11月到2023年12月。

此外,晶澳也与新特能源签订了9.72万吨多晶硅料订单,并斥资21亿(含税)与彩虹新能源签订光伏玻璃长单,供应期从2020年3月18日至2022年3月31日。

值得一提的是,上机数控今年以来持续加码单晶硅业务,在8月底连续签订两个多晶硅采购合同,分别向大全新能源以及江苏中能硅业、协鑫新能源采购4.87万吨多晶硅料。

中国有色金属工业协会硅业分会指出,本周多晶硅价格延续小幅下跌的走势,国内11家在产多晶硅企业中,有2家企业仍在检修中,预计复产时间在11月底或12月中,2021年多晶硅市场供不应求的预期相对明朗。11月3日,六大龙头企业的联合呼吁踩住了光伏玻璃价格攀升的急刹车,但掣肘于玻璃新建产能释放周期较长,2021年光伏玻璃将延续供不应求态势,明年的价格趋势仍是市场关注的重点。

不论是意外事故造成的硅料短期紧缺还是供需失衡带来的玻璃暴涨,价格的稳定和回落尚不意味着光伏上下游博弈期的结束,这场涨价风波终是敲醒了行业警钟,中下游企业不再坐以待毙,纷纷通过长单绑定强强联合来保证供应,组件大厂之间的一场资源“抢夺战”已经悄悄打响。