全球胶膜需求稳定增长,POE+白色 EVA 结构性提高盈利。由于全球光伏每年新 增装机的不断增加,即便考虑单 GW 胶膜消耗量的不断降低,组件厂商对胶膜的需求 量也会越来越大。同时,行业对 POE、白色 EVA 的需求进一步提升,目前胶膜龙头 POE+白色 EVA 出货占比已达 30%,据 CPIA 预计,高端胶膜未来渗透率逐步提高, 因 POE 和白色 EVA 毛利率均高于普通 EVA,预计胶膜龙头将充分受益产品结构性改 善。 国产化替代完成,福斯特龙头地位稳固。EVA 胶膜在生产上有较强的技术壁垒, 配方、改性技术、生产工艺、关键生产装备等方面专业性很强。依托光伏业快速发展, 早期通过自主研发或者技术合作等途径投入 EVA 胶膜研发的中国企业,逐步实现了EVA 胶膜的国产化,2019 年 EVA 胶膜国产化率已超 80%,其中福斯特更是占据了全 球光伏胶膜市场的半壁江山,预计未来板块格局稳定。

跟踪支架渗透率持续提升,结构性改善盈利,行业长期千亿空间。受益于跟踪支 架可靠性提升、造价成本降低、双面组件不断推广应用等因素,跟踪支架在光伏支架 中的比重不断提升,预计 2022 年跟踪支架渗透率将达到 30%,未来市场规模看到千亿 以上。行业盈利能力结构性不断改善,以国内龙头中信博为例,跟踪支架毛利率为 26%, 较固定支架高 4pct。

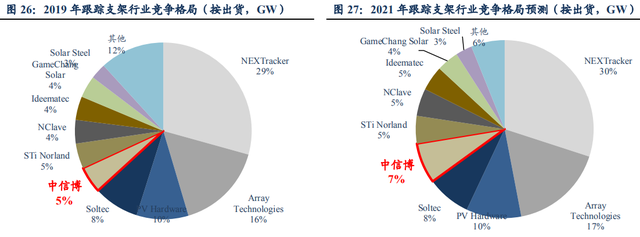

外商主导,跟踪支架国产替代空间大。与固定支架相比,跟踪支架技术门槛要求 较高,目前市场欧美企业占据前四,2019 年 CR4 为 62%,且格局相对稳定,海外厂商 已依靠成熟的解决方案形成了一定的用户习惯。2019 年中国企业中信博、天合光能收 购的 NClave 分别位列第五、第六,市占率分别 5%、4%,未来国产替代空间较大。预 计到 2021 年,随着国产跟踪支架成本下降、技术成熟,性价比凸显,中国企业中信博、 天合光能加速出海,市占率将有所提升。