此前,国家发改委8月份印发的《2021年上半年各地区能耗双控目标完成情况晴雨表》(以下简称“《晴雨表》”)中指出:

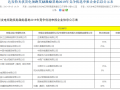

在能耗强度降低方面,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏9省(区)上半年能耗强度不降反升,为一级预警(表示形势十分严峻,下同);在能耗消费总量控制方面,青海、宁夏、广西、广东、福建、云南、江苏、湖北8个省(区)为一级预警。

“双控”政策加码叠加2021年能耗双控目标达成堪忧,促使各省市政府主管部门先后出台了一系列地方政策:江苏实行限电、限产政策,化工厂基本全面关停;内蒙古进行双控和交通管制;陕西对高碳排企业最高限产60%,多家化工厂被重点调控;云南则对化工企业限产90%......

重点管控行业包括钢铁、水泥、黄磷、绿色铝、工业硅、煤电、肥料制造、基础化学原料、煤炭加工、铁合金冶炼等,整个制造业的上游原材料环节几乎被“一锅端”。由此而引发的,则是原材料价格的暴涨,相关企业利润的暴增,而中游及下游企业的盈利能力则受到较大冲击,部分企业甚至被迫减产。

对于光伏行业而言,“双控”的影响主要在于工业硅的限产,其在硅料企业的生产成本中所占比重超过80%,而硅料则是贯穿整个光伏产业链的“主材”。从工业硅的产地分布来看,新疆、云南、四川和福建是主要产地,产能分别达到170万吨、45万吨、29万吨和25万吨。在《晴雨表》中所披露的一级预警的相关省份中,新疆、云南和福建等主要工业硅产地赫然在列。其中,云南省明确提出工业硅的生产以8月份产量为基准,9-12月削减90%的产能。而新疆省目前还没有传出工业硅限产的确切消息,但根据其对电解铝的限产情况,不排除在年底之前限产的可能性。

具体到市场行情上,上海地区的金属硅报价从9月13日的31050元/吨提升到9月23日的62500元/吨,近十日内涨幅超过100%。虽然多晶硅价格在短期内未出现暴涨的情况,但自年初以来超过140%的涨幅(根据索比光伏网统计数计算),已经使得产业链中下游企业“苦不堪言”。根据国家能源局发布的数据显示,2021H1中国新增装机13GW,在去年同期受疫情影响基数较低的情况下,仅同比增长13%。市场对于2021年全年的新增装机量预期大概在55-65GW之间,以上半年数据来看,若想达成市场预期较为困难,部分研究机构甚至已经对新增装机量预期进行了下调。而造成这种情况的主要原因,则是上游硅料、硅片价格的大涨导致下游企业对于光伏电站的投资兴趣锐减。如果在“双控”政策的影响下,工业硅持续减产,在本就存在供需错配的情况下,那么2021年光伏新增装机量显著低于预期或将成为现实。

虽然上游工业硅、硅料等原材料的周期性特征决定了高企的价格并非常态,但从中短期视角来看,硅料产能在2022年将逐步释放,而工业硅的产能释放则相对滞后,叠加“双控”政策的影响,这意味着硅料企业的原材料成本短期内不会出现大幅下降的情况。不过,从长期视角来看,政府实行“双控”政策的根本目的在于倒逼产业结构、能源结构调整。虽然当前很多地方政府采取了“一刀切”的方式,但随着时间的推移,像使用非水可再生能源,引入生产配额、碳排放配额、绿电交易等方式得到落实将逐步引导高耗能行业恢复生产。

《方案》中除了提出严格能耗控制以外,还着重强调了推动用能权有偿使用和交易,引导能源要素合理流动和高效配置。所以,当前的各地政府看似生硬的“一刀切”方式,只是“双控”政策落实初期的“阵痛”而已。制造业上游原材料的大涨也只是实现“碳中和”目标过程中的一段“小插曲”——毕竟万事开头难,就像改革开放初期,地方政府在实践中央的政策上,也存在着诸多不合理的地方,但随着时间的推移,我们也一步一步摸索出了适合自己的道路——“双控”政策下的经济发展亦是如此。相信当前的各地政府已经在紧锣密鼓的制定碳交易、绿电交易等相关政策及措施,毕竟政府是靠税收“吃饭”的,一旦经济出现衰退,在地产经济逐渐退潮后,他们的日子也会捉襟见肘。

从这个视角来看,资本市场的“嗅觉”最为灵敏,近期电力板块持续大涨,绿电交易便是影响因素之一。所以,无论是光伏行业还是其他制造业,“双控”政策所引发的一系列问题只是暂时性的,虽然会在短期内拖慢像光伏这样高增长行业的发展节奏,但不会影响行业的长期发展格局。站在投资的视角上,对于未来增长确定性极强的赛道,短期受到宏观因素影响而导致的发展放缓,实则是入场机会。