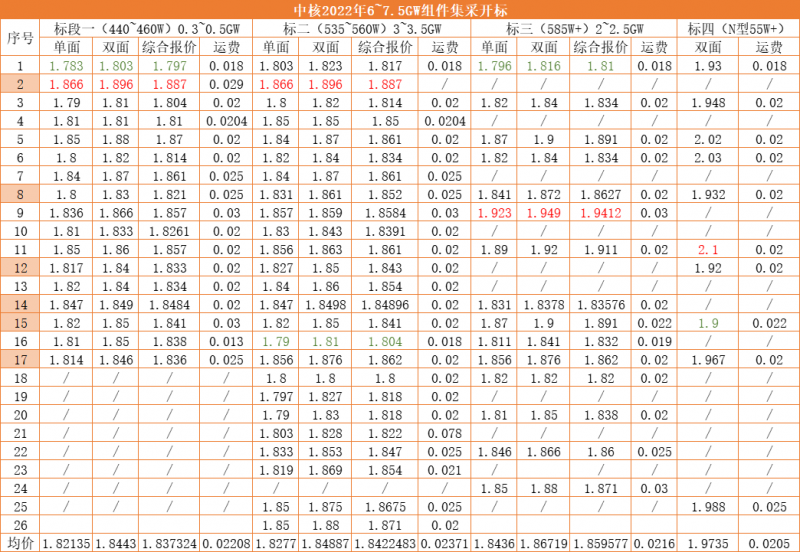

开标结果

招标规模

根据开标结果来看,本次报价有单双面组件的分别报价、综合报价以及运费,是近期以来报价较为明确且精确的一次开标。从价格方面来看,本次报价的最低价为1.783元/瓦,最高报价则出自N型标段的2.1元/瓦。值得注意的是,某企业N型产品最低报价为1.9元/瓦。

从整体报价来看,166组件的均价整体最低,N型标段报价最高,585W+标段较标一与标二高出约0.02元/瓦左右。从单双面来看,双面组件较单面组件均价高出约0.02元/瓦左右。

此外,本次报价各企业针对运费也给出了相关报价,总体约为0.02~0.025元/瓦。需要注意的是,N型组件的整体运费更低,标三585W+组件运费次低。这里需要强调的是,组件企业由于生产基地的位置不同,在组件运费的报价上也显示出了一定差异,最低为0.013元/瓦,最高甚至达到了0.078元/瓦,运费的差异性甚至比不同厂家之家组件的差价都高。另外,头部组件企业明显低于整体的运费均价。

近日以来,硅料、硅片、电池片持续涨价正为组件端带来更大的压力。

硅料方面,硅业分会上周数据显示价格已经来到24.6万元/吨附近,而本周有行业人士透露硅料散单价格已经有255元/千克的成交价格。

硅业分会表示,国内多晶硅一线大厂扩产释放增量不及预期,加之海外个别多晶硅企业分线检修仍在进行中,而同期硅片企业为满足开工率提升的需求,硅料采购量仍在增加,故目前国内多晶硅仍处于供应紧缺的状态,叠加各环节几乎无库存、短期市场供需明朗的预期情绪等因素,支撑本周多晶硅价格延续小幅上涨的走势。

伴随硅料价格的持续上涨,隆基、中环也在不断提高硅片售价。中环股份公布新一轮单晶硅片价格,价格上涨0.05~0.11元/片,最高涨幅1.37%。相较于中环2月24日的价格来看,中环本次160μm厚度硅片价格普涨0.05~0.11元/片,涨幅在1.37%~0.9%之间。3月7日晚,隆基股份再次上调单晶硅片价格,单晶硅片P型M10165μm厚(182/247mm)为¥6.70,上调3.08%。

据硅业分会调查显示,目前各硅片企业基本都维持高开工率,2月整体硅片产出高于硅料供应约1-2GW,消耗前期库存以满足生产。从需求的角度来看,电池厂“抢片”的现象仍在维持。终端需求固然火热,但从生产利润角度来看,以182mm单晶硅片最高成交价为例,按0.18-0.22元/W的非硅成本计算,电池片成本已经达到1.076-1.12元/W,接近当前销售价格,因此主要关注组件端对电池厂新一轮涨价的接受程度。从宏观经济的角度来看,随着国际原油突破“百元大关”,化石能源成本高企,作为替代品的新能源产业在未来应用前景光明。综合供需、成本、宏观经济三个方面,预期短期内,硅片价格仍有上涨空间,但涨幅或将缩窄。

硅片价格上涨也带动了电池片价格的涨价。通威先后于2月25日、3月8日,两次调涨电池片售价,目前单/双面182报价1.15元/W,单/双面210报价1.16元/W。

根据PVInfolink最新跟踪分析显示,因应成本上升,截止周三电池片厂家M6/M10/G12电池片成交价格成交均价区间来到每瓦1.07-1.11/1.11-1.14/1.13-1.15元人民币的水平,主流均价分别为每瓦1.09-1.10/1.13/1.14元人民币。然而硅片涨势未止,电池片厂家报价仍将顺涨至本周的高价区间、下周预期仍将出现每瓦1-2分人民币不等的价格调整,然受制组件端接受度影响,后续不排除3-4月电池片的开工率恐有下修的可能性。

硅料、硅片、电池片价格的持续涨价背后,组件端成本压力则是陡然提升。受限终端接受度,即便报价调涨至每瓦1.9元人民币以上,然本周实际在走订单较少、价格并无出现明显涨势,500W+单玻组件主流价格仍落在每瓦1.85-1.88元人民币,部分渠道分布式项目执行价格站上每瓦1.89-1.92元人民币以上。500W+双玻主流价格则相差单玻约每瓦2-4分人民币。供应链涨势未歇、当前厂家、终端仍处观望态度,主要受到海外需求缺口影响、以及国内项目启动的不确定性,组件厂家整体开工率约70-80%的水平。