6月22日晚,通威股份发布公告称,公司旗下五家子公司近日与云南宇泽签订多晶硅长单销售合同。根据合同约定,买方在未来五年预计向卖方合计采购16.11万吨多晶硅产品。

需要注意的是,在这份公告发布的5天前,6月17日,通威刚刚放出消息,青海高景太阳能科技有限公司计划向公司旗下子公司合计采购不低于21.61万吨多晶硅产品,合同期限同样为五年。

以当前硅料的成交价格计算,两份合同销售总额合计近900亿元。

当时就有从业人员判断,长单的密集签订,或来自于企业保供需要以及对未来供应偏紧的预期。

如今,伴随着本周硅料价格公布,一切似乎都有了答案——哪怕经历过开年以来16+5的疯狂连涨,硅料价格“触顶”之日依旧遥遥无期。

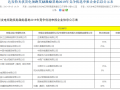

6月29日,中国有色金属工业协会硅业分会公布了太阳能级多晶硅最新价格。

数据显示:

单晶复投料主流成交价在28.5-29.0万元/吨,平均28.63万元/吨,周环比涨幅4.83%。

单晶致密料主流成交价在28.3-28.8万元/吨,平均28.42万元/吨,周环比涨幅5.10%。

单晶菜花料主流成交价在28.0-28.6万元/吨,平均28.17万元/吨,周环比涨幅5.35%。

与上一周的报价相比,各类硅料最低价普遍上涨1.3万元/吨,最高价上涨1万元/吨。尤其是单晶致密料以及单晶菜花料,周环比涨幅均超过5%,在业内已是颇为罕见。

对于价格上涨的主要原因,硅业分会分析认为:

第一,新疆地区一家企业计划外全停检修,导致其部分长单供应突然中断,国内多晶硅供应总量减少的同时,临时补单需求也同步增加,硅料短缺局面更加凸;

第二,硅片价格大幅上涨,在一定程度上支撑了下游对硅料价格涨势的接受度;

第三,7月份个别检修企业减产幅度增大,三季度新增3家企业计划检修,使得市场更加坚定了国内硅料供应持续短缺的预期。

与之前的说法如出一辙,归根结底,还是绕不过供求关系。

今年我们聊到光伏行业,时常会提到一个词——内卷。而行业内卷的一个重要表现就是,哪怕有一刻的供需失衡,都会充分反映在价格上。

如今,光伏产业链上下游之间的博弈仍处于一种“混沌状态”,简单粗暴,单纯以市场供需为准绳,局部的、短期的、供不应求的环节,独自掌握着产业链的话语权。

尽管硅料环节一再预期产能释放,但短期仍然呈现供不应求的状态,因此持续掌握着产业链话语权,进而带动了制造端价格的一涨再涨。

此外,拥有优质太阳光资源的地方政府或者屋顶业主也在待价而沽,获取资源的成本颇高,比如招商引资、储能配套之类的“叫价”也是高得惊人。这也在一定程度上造成了“整县推进”国策之下,地方市场乱象丛生。

那么硅料价格何时能降?

行业专家表示:今年全球市场的需求比去年更大了。2021年,我们预计全球光伏新增装机是170GW,而今年的预期是250GW,增加量比较大。同时多晶硅的整体的供应量也一步步上来了。而且不存季节性的问题。从现在多晶硅放量的情况看,还是能跟上整个增长的进度。那当然价格也是会有所调整。

预计第四季度产量会有一个显著提升,但价格调整的幅度可能不会太大。因为如果幅度太大会影响到那些签了长单协议企业的运行。如果库存太高,资金占用太大,会影响到企业的运营周转,出现所谓崩盘的情况。企业可能会把已经定下来的长单违约掉,不拿料了。而长单的企业拿料量都比较大。

这种情况下,明显的降价可能会出现在明年。等到多晶硅的库存越来越大,就会引起比较大幅度的价格下调。

也与业内的普遍判断如出一辙。

整体来看,硅料与下游仍存在阶段性的供需错配。但是近期政策频发,利好新能源,叠加海外欧洲市场加码新能源发展,需求强劲。国家能源局上调今年光伏新增装机量至108GW,再次给予市场信心。所以从供需两层面分析,今年硅料降价的进程在年内大概率要延后。

同时进入到第三季度,伴随着下游对多晶硅的需求持续增长,供求关系趋紧,预计硅料价格还有上涨空间。对电池、组件环节而言,其生产成本可能上涨3-4分/W。