10月26日,高景太阳能通过官网宣布,10月25日上午,高景太阳能广州基地首块高效光伏组件正式下线。

据了解,项目为光伏组件研发生产一体化基地,占地400余亩,计划总投资109亿元。广州基地主要生产基于TOPCon技术路线的182、210大尺寸版型高效组件产品,为当前较为先进的组件产品,产品具有低衰减、温度系数低、高双面率等优势,这些优势最大化地提高了发电效率、进而降低LCOE(平准化度电成本)。

此前,高景太阳能一直以“专业化光伏硅片企业”的形象示人,甚少提及其他环节布局,为何会突然下线组件产品,且表示要加快推进公司产业垂直一体化进程?

光伏产业链入过剩阶段,盈利下滑、股价暴跌

全球光伏新增装机量快速爆发,在不断刷新行业发展速度的同时,也吸引了大量资金“疯狂”涌入行业。至2023年底,光伏制造端的硅料、硅片、电池片、组件四个环节产能均超过900GW,而长江证券研究所的数据显示,2023年和2024年全球组件需求预测分别为525GW和645GW,行业进入过剩阶段。

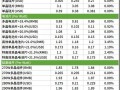

近三个月来,光伏指数暴跌28.75%,同期沪深300跌幅8.71%,光伏指数下跌幅度显著高于沪深300,其中头部公司隆基绿能跌幅14.72%、晶澳科技跌幅31.81%、通威股份跌幅19.48%。光伏组件价格跌破成本价,光伏产业链价格都下滑,价格下降幅度超预期。

图:光伏指数情况 来源:Wind

今年以来,A股光伏指数已经下跌34.07%,很多光伏头部公司股价更是接近腰斩。但光伏行业的增速并未放缓,随着硅料供给改善,产业链价格的下降对下游装机需求起到强刺激作用。2023年1-9月我国光伏新增装机128.94GW,同比增长145%,行业景气度持续上行。得益于欧美光伏装机需求的大幅增长,我国组件出口总量也创下新高,2023年1-8月组件出口137.9GW,相较去年同期增加26.8%。

(截至2023年10月25日收盘数据)

市盈率来看,光伏公司的市盈率水平明显低于其他行业板块,存在严重低估。究其原因,行业产值的表现或许正是二级市场的担忧所在。以光伏电池为例,同样的9月份,去年产值是389亿,今年只有357亿,产量飙升的同时、产值却是下滑的,这也代表行业进入了阶段性周期低谷。

产能过剩、价格战、贸易保护、融资受限……在目前来看,都是行业难以逾越的“大山”。但是光伏全产业链的扩产仍在继续。

10月签约扩产超千亿, 一体化布局成为趋势

在产能释放方面,10月全产业链累计约15个项目投产,近75GW的产能。在产能过剩的背景下,虽头部企业仍在扩产,新玩家仍在不断入局,但众参与者的脚步明显放缓,开始持更明显的观望趋势。

据不完全统计,10月签约、拟建的光伏项目有14个。其中,TCL中环悬而不决的138亿扩35GW硅片、25GW TOPCon电池项目,上海东渐数能25GW高效电池及组件项目投资145.8亿元,总投资400亿的江苏新霖飞20GW电池+20GW组件+40GW切片项目,以及总投资254亿元的滨海能源子公司旭阳新能源和旭阳硅料的12万吨多晶硅+40GW硅片+10GW电池+5GW组件项目,仅4个项目投资额就达到937.8亿元。从披露的投资额来看,拟投项目总投资额已超千亿。

光伏行业,从产业链看包括硅料、硅片、电池片、组件这四个重要环节,光伏行业的发展,从终端看要考虑电站的投资回报率,回报率高,提高装机量。如何提高回报率?以上四个重要环节如何降低成本?

技术变革+产能扩张摊薄成本

从10月签约项目来看,半数以上开始朝一体化布局发展。光伏行业是典型的周期行业,而周期的本质是供需的错配。硅料、硅片、电池、组件各环节现有产能、规划产能不一样,投资建设节奏、爬坡达产速度也各不相同,叠加技术研发迭代进展的参差,所以就会产生错配。

正如2023年一季度上游硅料价格快速回落期间,组件环节盈利便开始大幅修复,后续随产业链价格下降而回落。进入2023二季度后,上游产业链价格进一步下降,硅料、硅片单位盈利随即继续降低,而下游电池片、组件环节则盈利保持稳定。

在这种错配下,只聚焦在产业链某一环节的公司势必会在波动周期中失去主动权。

也许有人想问,光伏行业各个环节整体降价,那盈利怎么保证?去年属于是硅料产能不足,扩建产能还未释放,导致硅料短期内价格高企,覆盖硅料业务的企业也同步享有高毛利,但不要小看中国制造企业内卷的决心,硅料价格从44.58降到8.54(跌幅80%)不过一年时间。

图:硅料价格 来源:Wind

往前倒退10年,光伏发展史的底部都具备“技术变革”“产能过剩”“价格战”“行业融资收紧”等,其中技术变革是最显著的,比如:

2011年保利协鑫引领国产多晶硅料技术突破,硅料成本大幅下降;2018年隆基的单晶硅片替代多晶硅片技术发展,硅片生产成本快速下降带来新一轮发展;2023年是N型电池片替代P型电池片的变革之年,通过电池片提效带来终端度电成本下降,N型电池技术的引领企业或将成为这一轮光伏竞争中的胜者。

2017年之前多晶硅片为市场主流,单晶硅虽然转化效率高,但是较高的生产成本一直是限制其发展的主要因素,随着Perc电池及金刚线切割技术成熟,单晶 硅生产成本迅速下降,而保利协鑫为多晶硅片龙头,技术路线的误判为公司带来重创,与之相对的是单晶硅片厂商隆基一跃成为行业新的龙头。

在市占率已经领先的前提下,各个企业持续进步的方向也就是两方面:战略布局,及成本压缩。为了保证供应链的稳定性和实现产业链最大的利润截留,头部光伏企业均采取“一体化”模式,实现向上游或者下游的延伸。而从最新披露的数据来看,也确实是一体化头部企业最具影响力和优势。

“价格战”“产能过剩”“海外贸易政策不明朗”“融资收紧”,这些标签都代表光伏行业正在周期底部。但毋庸置疑的是,光伏作为最便宜的能源,未来仍有广阔的发展空间。可以确信的是,凭借成本、技术、资金等优势以及历次周期中愈战愈强的经验加持,中国光伏产业一定能够打破僵局,成功穿越周期。