● 2022年,超过50家上市公司跨界光伏,其中既有美的集团、中国燃气等全国500强企业,也有来自其他不同行业的公司

● 今年下半年以来,光伏行业出现产品价格剧烈波动等现象,行业或面临着一次全新“洗牌”

● 光伏行业正处于N型电池替代P型电池的过程中,对于跨界公司具有较高的技术壁垒,难度确实比较大

昔日竞相跨界光伏赛道,如今多家上市公司离场。

据上海证券报不完全统计,今年下半年以来,此前高调跨界光伏的上市公司中,已有近10家公司相继终止光伏相关的项目、再融资计划等。

光伏行业的现状也引起了相关部门的关注。据工业和信息化部官微消息,11月13日,工业和信息化部党组书记、部长金壮龙主持召开第四次制造业企业座谈会,详细了解光伏行业发展情况,听取企业意见建议,研究促进行业高质量发展的具体措施。

“目前光伏行业正处于N型电池替代P型电池的过程中,而N型工艺流程跟P型相比,完全不可同日而语,对于跨界公司具有较高的技术壁垒,难度确实比较大,没有想象的那么容易。”一家光伏上市公司的高管向记者表示。

跨界者“撤退”

近几年,光伏产业高歌猛进,曾在资本市场炙手可热,一些企业因此跨界“追光”。据不完全统计,2022年,超过50家上市公司跨界光伏,其中既有美的集团、中国燃气等全国500强企业,也有乳企皇氏集团、玩具商沐邦高科、养猪企业*ST正邦、环保企业仕净科技等各个不同行业的上市公司。

但是,光伏赛道日趋拥挤带来的产能过剩,以及愈演愈烈的价格战,使得光伏“盛宴”变成了“剩宴”。在此背景下,专注光伏领域的企业尚且面临生存危机,“跨界者”的处境就可想而知了。

皇氏集团透露,公司已经放弃“追光”计划。10月19日,在对深交所问询函的回复中,皇氏集团表示,考虑到TOPCon电池属于重资产投入,后续仍需要投入较大资金,且当前行业竞争激烈,公司决定将有限的资源投入到保障公司未来持续发展的核心主业上,因此对原项目投资作出相应调整,转让子公司安徽绿能控制权。2022年8月23日,皇氏集团披露签署年产20GW TOPCon电池项目,已设立安徽绿能作为投资主体,项目投资约100亿元。

2023年初宣布跨界光伏的奥维通信,如今已正式终止了有关计划。今年1月,奥维通信发布重大资产重组事项,拟通过与上海熵熠组建合资公司,投资建设5GW高效异质结太阳能电池及组件项目。到了6月,公司便决定终止该项重大资产重组计划。

主营包装印刷油墨业务的乐通股份,曾于7月中旬抛出47亿元高效异质结电池和组件智能制造项目建设计划。仅一个月后,公司便大幅减少了对该项目的投资规模,原拟由公司出资持有项目公司不低于40%的股权变更为出资持有5%的股权。

多家跨界光伏企业的再融资停摆。10月31日,主营业务为供应链管理的普路通披露,终止定增募资10亿元投向储能电站、光伏电站等项目。金刚光伏11月6日发布公告称,综合考虑公司实际情况和资本市场及相关政策变化因素,决定终止2023年度向特定对象发行A股股票事项。公司原拟定增募资不超过20亿元,用于投资年产4.8GW高效异质结电池及1.2GW组件项目等。

在中国证监会再融资新政前,已有光伏跨界者终止再融资案例。例如,去年拟转型光伏业务的乾景园林,在今年7月31日晚,终止定增事项并撤回申请文件。此前,公司公告拟定增募资4.69亿元,主要用于1GW高效异质结电池生产项目、2GW高效异质结太阳能组件生产项目。

行业面临“洗牌”

今年下半年以来,光伏行业出现产能过剩、产品价格剧烈波动等现象,行业或面临着一次全新“洗牌”。

目前,光伏上中下游的产品价格全面下跌。硅料环节,中国有色金属工业协会硅业分会数据显示,本周N型硅料成交均价为7.11万元/吨,环比下跌3.79%。单晶致密料成交均价为6.4万元/吨,环比下跌3.61%。硅业分会表示,多晶硅成交价格仍有一定的下跌空间,未来价格更有可能呈现持续的小幅下降局面。各类硅料价格相比年内高点跌幅均已超过六成。

硅料跌价的原因就是全球库存高企。目前光伏组件全球库存约120GW至130GW,其中欧洲库存约60GW至70GW、美国库存约20GW,其余的库存基本在国内。全球如此庞大的库存规模,很难支撑组件价格走高。

然而,光伏扩产的脚步依然较快。据国家统计局数据,9月,我国光伏电池总产量为51.4GW,同比增长65.4%;前三季度光伏电池总产量为384.28GW,同比增长63.2%。若按照中国光伏行业协会此前的预估,我国前三季度的光伏电池产量已超全球一整年的需求。

Infolink Consulting表示,随着光伏供应链各环节扩产计划陆续落地,产能增长过快导致过剩,使得整体供应链价格在今年以来显著下滑,最上游的硅料价格从去年底每公斤超过300元降至目前每公斤约69元,对终端需求有直接影响的组件价格已从年初的每瓦0.245美元降至目前约每瓦0.135美元。

通威太阳能(合肥)有限公司最近在某项目中的组件报价是0.92元/瓦,跌破了1元大关。

对于当前组件价格不断下降的情况,隆基绿能总裁李振国在第三季度业绩说明会上表示,这是非理性的,全产业链都难以盈利,对行业可持续发展造成了负面影响。“可能到今年底或明年上半年,很多地方招商引资的光伏项目会出现较大的困难。”

横店东磁近日表示,电池组件的盈利明年上半年总体不会有太大改善,去库存还需要时间,供需失衡使得整体价格可能会较低,常规品不会有太大溢价差异,差异化产品还是会有一定溢价,明年下半年可能有些盈利修复。

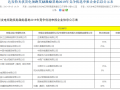

从行业主要上市公司的三季度业绩来看,上述言论并非空穴来风。数据显示,在申万光伏设备行业所含33家公司中,有20家公司的2023年第三季度营收同比出现负增长,23家公司净利润同比下滑。头部企业也露出颓势,如通威股份、大全能源的第三季度归母净利润同比分别下降68.11%和87.61%。

不过有光伏龙头高管认为,虽然光伏行业目前出现阶段性产能过剩,但短期的供给和需求错配不会影响整个行业的长期发展,未来光伏行业仍能实现高增长。