时间是前行者,更是见证者。岁序更迭,万象更新。与新年一同到来的,有对过往的追忆,更有对未来的憧憬。

2023年,历史落笔锦绣华章。站在岁末收官的重大节点,我们更能真切体味时代大潮激荡下的深度与力量。

岁末寒冬,年节将至,在12月召开的各类光伏大会上,从业者们都会心照不宣地给出2023年光伏产业的关键词。

12月15日,中国光伏行业协会名誉理事长王勃华在2023光伏行业年度大会上提到,如果说今年有行业热词,一个可能是“过剩”,另一个应该是“降价”。

无独有偶,同在12月举行的中国·浙江(宁海)光伏、储能产业发展研讨会上,上海交通大学太阳能研究所所长沈文忠也将“产能过剩”“过渡技术”“功率虚标”“二级市场不看好”作为行业的年终总结。

产能过剩

“产能过剩”,是上述两位专家共同提到的一个词。毫无疑问,这也是2023年中国光伏最具话题性的词汇。

诸多争论因它而起——供给端的快速扩产,供需关系转换,产业链价格一路下滑,制造端盈利空间被压缩。传递到资本市场上,光伏公司净利润增速放缓,即便业绩指标创下历史纪录,但估值却持续缩水。

自5月上海SNEC以来,隆基李振国、天合高纪凡、晶澳靳保芳、晶科李仙德、协鑫朱共山、通威刘汉元、阳光曹仁贤、阿特斯瞿晓铧等光伏巨头掌门人均谈及产能过剩相关话题。11月15日,工信部组织召开光伏企业座谈会,引导产能合理布局。

种种迹象表明,行业产能过剩

15日,中国工业和信息化部有关负责人表示,当前中国光伏行业确实存在一定阶段性和结构性过剩风险,但总体属于行业发展正常范围。上海交通大学太阳能研究所所长沈文忠也认为,产能过剩是市场经济的必然产物,“光伏每隔5年有一个周期,所以不必惊慌,未来一年左右时间行业又能恢复欣欣向荣的局面。”

价格下跌

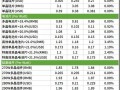

2022年12月21日,硅业分会公布P型M10单晶硅片价格,平均为5.41元/片。如今一年过去,该型号硅片价格下滑64.5%;同一时间,G12单晶硅片的价格为7.25元/片,今天再看价格已被砍去58.34%。

过去一年,光伏产业链价格几乎全线向下,硅料、硅片、电池、组件价格均几近“腰斩”。业内人士分析,在光伏产能过剩、组件价格屡屡历史新低的情况下,生产效率低、产能落后的厂商将无法继续经营,逐渐被市场所淘汰。

波动的产业链价格何时回归正常?

在第三季度业绩说明会上,隆基绿能总裁李振国表示,时间上存在不确定性,如果全行业原计划的大规模产能出现烂尾或搁浅,行业调整时间会短一些。据他判断,到2023年底,很多地方招商引资的光伏项目将开始烂尾,大批处于投资计划中的新产能将不得不终止。

极致内卷

“供需动荡、技术迭代、竞争颠覆”——这是晶科能源和晶科科技董事长李仙德对2023年光伏市场的精准概括。

但如果要用一个词语来描述市场的直观表现,那无疑是“极致内卷”。自2023年以来,光伏价格波动式下跌,叠加电池技术迭代提速,行业内卷程度前所未有。

自5月以来,先知先觉的组件厂商不断压低招标价格,以此获得中标机会。直到10月,央国企组件招标价格砸破1元/瓦心理关口,击穿了厂商的盈亏平衡线。

这次内卷,就连头部大厂都猝不及防。隆基绿能总裁李振国在三季度业绩说明会上也坦言,在二季度中的策略失误,就是在友商抢单时,隆基表现没有这么激进,对今年组件销售影响较大。与之形成鲜明对比的是,晶科能源三季报称,有信心超额完成全年70-75GW的组件出货目标,若目标实现,其将重回全球第一位置。

光伏组件厂商阿特斯阳光电力集团的创始人、董事长兼首席执行官瞿晓铧曾公开表示:“光伏行业现在已处于‘史上最强内卷进行时’,所以大家不要去期待明年光伏能有特别高的单瓦盈利能力。”

并网难

“能源转型”大背景下,无论是厂房业主还是普通居民,安装光伏的意愿都在持续攀升。从2021年至今,分布式光伏新增装机占比持续超过50%,撑起光伏市场的“半壁江山”。

但随着装机规模的不断扩大,分布式光伏已然成为地方政府的监管重点。年初以来,全国有超过13个省份,下发了近20份红头文件,从备案、并网、安装、配储等多方面规范分布式市场。

与此同时,分布式光伏大规模接入导致电网压力剧增,多地发出电网承载力预警,红色区域暂停项目备案、并网。这也预示着下一阶段,电网承载能力将成为限制分布式光伏新增装机的重要因素。

分时电价

今年下半年以来,安徽、河北、浙江、福建、甘肃、青海、辽宁、新疆、宁夏、内蒙古等多地发布文件,进一步完善分时电价政策;湖北省出台了“征求工商业分时电价机制有关意见的通知”;云南拟从2024年1月1日起开始实施分时电价(居民和农业用电除外);山东省优化了工商业分时电价政策,于2024年1月1日起开始执行。

从市场反馈来看,或调整金融政策、或考虑配置储能。但不管怎样,上述政策的出台都将对工商业分布式光伏投资收益造成一定影响。

全面配储

构建新型电力系统,发展光伏+都离不开储能。《“十四五”新型储能发展实施方案》提出,到2025年,新型储能由商业化初期步入规模化发展阶段、具备大规模商业化应用条件;到2030年,新型储能全面市场化发展。

自2017年以来,全国就有多个地区将配套储能作为新建新能源项目的前置条件,但多局限于大型风光项目。进入2023年,储能在能源市场的“刚需”身份进一步确定,国内关于强制配储、以配储换消纳的地区数量明显上升,且配储要求正发生在工商业、户用光伏等分布式光伏身上。下半年,河南、河北、湖南等地相继出台了征求意见或试行政策,计划在全省范围内开展分布式光伏配置储能。

有消息透露,分布式光伏全面配储时代即将来临,相关政策或已在路上。

技术迭代

伴随着行业竞争加剧,进入调整时期的光伏行业,也走到了技术迭代的岔路口。

当前,光伏行业有两个最为明确的技术趋势,一是N型电池技术替代P型电池技术,二是大尺寸产品替代小尺寸产品。特别是在N型替代方面,去年是N型商业化元年,今明两年是N型产品渗透率提升的关键年份,而P型产品势必逐渐退出。

今年9月,隆基绿能董事长钟宝申表示,BC类电池在未来将逐步取代TOPCON电池,预计在接下来的5-6年内,BC类电池将成为晶硅电池的主流技术。一时之间,N型技术路线纷争涌起,再掀风浪。

重心南移

经过连续三年的高速增长,中国分布式光伏市场正在经历一次重大转变,这一变化不仅体现在装机量的增加,更显示出市场重心南移的明显趋势。

从地域市场看,分布式光伏市场重心开始南移。江苏、浙江、湖南、安徽等南方省份成为主力,其中江苏省超过山东省成为分布式装机的第二位,仅次于河南省。在东南沿海地区,商业用电价格显著高于居民用电价格。尽管该等区域的光照资源欠佳,但工商业用户庞大的用电需求使得分布式光伏电力成为具有经济效益的用电选择。

随着南方省份在装机量上不断增多,国内光伏产业的发展由重点省份向全面开花的方向迈进,可以说这是一件有利于国家能源结构优化和绿色经济发展的大事。

2023年,在各项政策的引领下,分布式光伏产业的发展潜力大大释放,已经进入由量变转为质变的关键发展时期。

洗牌加速

目前,光伏产业正在面对来自经营业绩和估值下滑的双重压力,也让曾经蜂拥而来的跨界追光者重新考量这门生意。

犹记得2022年,至少有80家A股公司,横跨白酒、地产、家电、玩具,以及乳制品、电子设备等多个领域官宣跨界投资光伏领域。然而今年下半年以来,包括皇氏集团、乐通股份、奥维通信等近十家公司开始放弃或削减其光伏项目投资。

分析认为,光伏产业的行情在2023年发生了重大变化,随着年初硅料价格急跌,原本深耕光伏行业多年,拥有完整技术及先进制造工艺的老牌玩家都难逃业绩承压的命运,而在这些方面有所欠缺的新玩家,如果不顾行业风险执意入局那么将面临很大风险。

高速发展

再多阴霾都无法掩盖2023年中国光伏取得的辉煌成就。

今年1—10月,光伏制造端产值超过1.3万亿元,硅料、硅片、电池、组件产量同比增长均超过70%,光伏发电新增装机142.56GW,同比增长145%,而在国家能源局发布的电力工业统计数据中,太阳能发电装机容量也同比增长了近一半。

在如此强劲需求的拉动下,中国光伏协会将全年全球光伏新增装机相关预测由305-350GW上调至345-390GW,中国光伏新增装机预测由120-140GW上调至160-180GW,而2024年的预期也随之变得更加乐观,光伏产业的相关需求不可谓不火热。