1、国内市场:“630”递延2GW+领跑者5.5GW+分布式3GW

价格下降的主要原因即市场需求的减少。但综合来看,今年第三季度国内市场需求并没有明显的下滑趋势。

首先,过去的这波“630”抢装潮中还有相当一部分并没有全容量并网。去年的“630”抢装潮从1月份便已经开始,而今年伊始,投资者认为先期下发的18.1GW指标大多已用完,抢到指标的可能性不大。但是2-3月份逐步落实的超10GW的增补指标,重新启动了国内的抢装潮。

所以,今年的“630”从4月底上海SNEC展会之后才真正开始。“一个半月的时间抢装了15GW左右,全部并网说实话不现实。”某光伏电站投资商透露,“很大一部分电站只能选择先并网一部分,如10MW电站先并网2MW,剩下的8MW放到‘630’之后。考虑到时间短、供货紧张等既存的困难,地方电网大部分也都给通融通过了。”国家发改委能源研究所原研究员王斯成接受媒体采访时预计,“630”递延的未并网电站容量大概在1~2GW。

这就造成了今年的“630”需求实质上递延到了7月。一位长期和某品牌组件合作的投资商表示:“按照去年情况,6月15日后组件厂的订单会较大幅度地下降,发货价格也会随之松动,但今年6月30之后,组件仍是供不应求,整个三季度的组件产线都处于满产状态。”

据了解,各组件厂家7月份的订单都有相当部分用来满足“630”延续需求,部分光伏逆变器厂家目前亦是忙于“630”递延项目的出货。

不过,需要提醒的是,由于政府层面并未明确“630”未足额并网的处理办法,所以这些递延项目是否能够落实指标,还有待观望。河北能源局7月11日就调减了22个未如期或全容量并网项目指标,共计109.5MW。河北之后,不排除部分省份跟随调减的可能。

8~9月企业产能将主要用来满足第二批领跑者5.5GW(9月30日之前并网)的需求。加之今年一路高歌猛进的分布式光伏,包括光伏扶贫,参考第一季度装机数据,三季度分布式市场规模至少会有3GW左右的需求。

综合来看,考虑部分已出货的领跑者项目等,三季度国内市场的组件需求至少会超过9GW。

2、国际市场:美国“201”订单+欧、印装机旺季9月底出货

与此同时,三季度国际市场需求也比较强劲,特别是美国市场受“201”调查预期引起的避税囤货,使美国组件需求短期陡增。

今年4月底,美国Suniva向美国国际贸易局(ITC)提出201条款中产业保护的请愿,要求对非美国制造的所有光伏产品实施贸易救济,设立最低进口价格,申请第一年终端产品组件定为0.78美元/W,电池片价格为0.40美元/W。ITC预计将于9月22日公布损害判定结果,并在11月13日前提交总统特朗普于60天内审批是否实施。为了避免可能的损失,美国光伏电站投资商11月之前到港的急单涌现。

由于美国本身存在的双反税率,进口美国的组件订单无非三种渠道,一、海外电池+海外封装,无税发美;二、台湾电池+海外封装,台双反税率发美;三、中国大陆电池+中国大陆封装,大陆双反税率发美。

市场反馈,6月第一周,美国201调查恐慌性抢货开始,市场需求激增。这波囤货潮首先引起国外工厂的订单大增,在马来西亚的工厂,最近的对外出货主要用来满足美国市场的订单。

而第二种和第三种渠道是否可行,主要取决于美国光伏电站终端用户的价格承受能力。如果组件价格在0.4美元以内,第三种渠道基本没有操作空间。这种情况下,利好于双反税率上的优势,6月第二周台湾电池需求开始疯涨,硅片供不应求,进一步将需求传导至上游,价格上扬。

从组件厂家获悉,目前美国用户能承受的组件价格在0.45美元甚至更高,以此价格中国大陆厂商亦可加入争抢美国订单。

“虽然还不清楚总统在11月13日之后的哪天来签署决定,但是若11月13日前清关就可以避免执行新关税,考虑海运、清关等时间,留出四十天左右是正常的,所以美国订单9月底之前从中国发货是比较安全的。”

这也就意味着,美国囤货需求至少会持续到三季度末。

今年第三季度美国市场的抢装容量至少在6~7GW。此外,8月之前还是欧洲市场的传统旺季,当地第一大组件厂SolarWorld已申请破产,本地供货能力大幅下降;印度以及其他新兴市场自5月后也陆续进入需求上升期。

3、国内外需求强劲多晶硅片价格应势上涨

受到国内630递延、领跑者、分布式等大量需求,以及美国囤货急单和国际市场需求的刺激,6月底占全球多晶硅片供应量20%的龙头厂商多晶硅片应势上涨0.16元/片,其他主要供货商纷纷跟进,导致电池片价格不降反升。

从相关知情人处获悉,多晶硅片价格上调,一方面是国内外强劲需求的刺激;另一方面大部分组件企业之前的原材料只准备到6月中旬,没有预期到630后强劲的市场需求,致使原材料短期供不应求。

与多晶价格应势上涨不同,部分单晶厂商却下调了价格。6月中旬隆基乐叶率先下调单晶硅片价格2美分,单片价格依厚度不同降至78至80美分。集邦分析师认为,之前单晶价格持续高位有降价空间,此外“630”后续容量中以多晶为主,单晶主动降价以争抢市场份额。但是随着领跑者基地的启动,单晶的降价幅度并不会太大。

基于国内外需求和短期供给变化不大等因素,三季度组件价格下降的可能性微乎其微。

根据GTMResearch的最新报告,尽管年增长放缓,但2017年全球将部署超80吉瓦的太阳能容量。

2015-2022年全球太阳能需求

4月,GTM已预测2017年全球太阳能需求有望高达85GW,但是在最新的报告中将上述数据下调至84.1GW。

报告指出,今年三季度将拍卖9.6GW太阳能容量。

目前,GTM正在跟踪全球已宣布和已确认的17.4GW太阳能拍卖,其中占最大比重的8.1GW来自欧洲,而南亚以5GW占第二大比重,由印度的国家太阳能计划引领。

法国、荷兰和爱尔兰预计推动欧洲的未来需求。

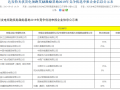

2017年二季度全球太阳能容量拍卖

随着更多国家采取拍卖机制来分配容量并降低关税,而且通常不需要提供补贴,拍卖的数量预计继续扩张。已经有48个国家采取拍卖策略,另外有27个市场正考虑或计划这样的政策。

GTM太阳能分析师BenAttia表示:“包括德国、日本和英国在内的成熟太阳能市场已采用竞争性采购作为一个市场机制,从而补救补贴预算赤字、市场饱和、规模缩减、电网平衡问题及高成本。”

“高速增长的市场,如印度和墨西哥,也采用同样的机制来作为规模扩大的引擎,集中分配项目,提供信贷及购买保障或保险,并创造一个低成本、无补贴的大容量系统。”Attia补充说。