不知道,现如今麻烦缠身的亿晶光电前董事长荀建华,听到这一消息会作何感想,是否会想起6年前,那个让他如坠冰窖的日子。

断崖:亿晶光电股价崩塌

今年初夏,全国各地皆是骄阳似火、烈日炎炎。然而,对持有亿晶光电的投资者来说,心中应该是一片寒凉。

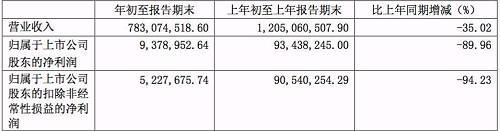

噩梦,开始于2017年4月15日。

当日,亿晶光电发布公告称,其全资孙公司亿晶能源因存在工期严重迟延等问题,被发起反仲裁,涉案金额近3亿元。

消息一出,股价应声下挫,十个交易日,跌去近10%。

更加雪上加霜的是,4月29日,亿晶光电一季报发布,结果,等待股民的,是又一颗引爆的地雷。

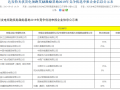

根据一季报,公司营业收入仅有7.8亿元,同比大幅下滑35%;净利润更是不足去年同期的零头,从9343万元,下降至937万元,暴跌90%...

上图截自亿晶光电2017年一季报

财务数据的大变脸,换来的自然是股价的再次跳水,又是十个交易日,跌幅超过20%。

所谓祸不单行,亿晶光电短时间内连续遭到两次暴击,已足以令人感到绝望,但厄运并没有结束,第三只黑天鹅很快降临:

从5月4日开始,公司接连收到上交所四张问询函,内容直指实控人荀建华涉嫌欺瞒监管层,违规进行股权转让。而在6月21日,证监会更是下达了立案通知书,将对亿晶光电进行信披违规检查。

上交所四道问询函、证监会一纸立案书。这一次,来自监管层的怒火直接将亿晶光电的股价拍到了地板上。

其中,7月17日收报4.56元/股,为近八年来的最低值。

那么,到底是什么原因,使得亿晶光电主营业务遭遇滑铁卢?荀建华为何要冒着违规的风险转让股权?三个月重挫三分之一后,被套资金是否还有翻身机会?

这一切,还要从十余年前,那段梦想安好、激情犹在的岁月说起。

梦想:荀建华的狂飙突进

与如今的愁云惨淡、疲于奔命不同的是,十余年前的荀建华,可谓意气风发、壮志在心。

2003年,荀建华投资成立常州亿晶光电科技有限公司(现亿晶光电核心子公司,下称“常州亿晶”),主营业务为晶体硅、阳能电池片和电池组件相关产品的生产与销售。

当时,正值世界光伏产业初兴前夜,一场席卷全国的造富狂潮,箭在弦上。

(图1:来自中国电子信息产业网)

由于布局较早,成本低廉,中国光伏企业得以充分享受到全球市场增长带来的丰沛红利。不仅催生了尚德、汉能、英利三大巨头,打造出施正荣、李河君两位曾经的中国首富,而且,荀建华的常州亿晶也取得了长足的发展。

截至2009年末,常州亿晶实现营业收入19.27亿元,实现净利润2.39亿元,并且在福布斯“2008中国潜力企业榜”中位列第二。

同年,常州亿晶亦开始了对资本市场的征战——谋求“借壳”海通集团(即现“亿晶光电”600537.SH)。

彼时的荀建华无疑踌躇满志,信心满满。

为了顺利借壳,他不惜与上市公司签下了“对赌协议”,承诺2010年至2013年,净利润分别达到3.04亿元、3.49亿元、3.67亿元和3.39亿元,如果不能完成目标,将以持有的股份进行补偿。而依据2009年的净利润数据来看,实现上述目标并不算难。

2011年,通过定向增发和资产置换,常州亿晶成为海通集团子公司,后者随即更名“亿晶光电”。

实事求是地讲,在当时光伏行业一片大好的形势下,荀建华的计划并非头脑发热、空穴来风。

2010年,公司即交出了净利润7.47亿元的靓丽答卷,公司股价也在短短一年半的时间内,从8元/股左右,一路飙涨至60元/股。

成立8年,亿晶光电即迎来了它最辉煌的时刻。

然而,谁也没有想到,一只毁灭性的灰犀牛,会突然降临;更加内难以预料的是,当初看似并不难达成的对赌协议,成了最令荀建华难受的所在。

转折:欧美联合围剿

仔细剖析中国光伏行业发展轨迹。可以清晰地看到,受市场几何式增长的刺激,我国光伏产业产能的提升可谓疯狂。例如,到2011年,太阳能电池组件产量占世界产量已经高达60%。2004年,随着德国《可再生能源法》颁布,对光伏发电作出高额补贴,以及丹麦、意大利、西班牙等诸多国家的政策跟进,光伏产品需求开始出现井喷。

(图2:来自中国电子信息产业网)

然而,欣欣向荣的繁荣表面背后,两颗地雷却悄然埋下。

第一,是畸形的产品结构。

长期以来,我国光伏产品一直处于原材料依赖进口、销售依赖出口的“两头在外”模式,本质上还是来料加工,毛利润有限。

第二,是畸形的市场结构。结合图1、图2可以看出,十多年来,我国国内光伏产品一直处于供远大于求的状态,对海外市场(主要是欧美发达国家)有着极高的依赖,特别是2011年之前,产能几乎全靠国际市场消化。而亿晶光电销售占比中,海外客户也一直保持在80%以上的高位。

(图3:亿晶光电2008年至2011年4月客户地区分布)

而在2011年11月9日,足以碾碎一个行业的灰犀牛不期而至——美国商务部针对中国光伏产品的“双反”正式进入立案程序。

所谓双反,即“反补贴、反倾销”,一旦认定,将会面临高额的惩罚性税收。

至于后面的事情,已然众所周知,从2011年至今,美国针对中国光伏企业的“双反”已经行至第三轮,欧盟也于2012年就同时举起了大棒。可笑的是,当年,面对美方突如其来的指控,不少企业高管、业内人士还作出了“雷声大、雨点小”,“中美企业高度绑定,不了了之可能性”很大的判断,给自己造成了更加被动的局面。

正如上文所提,在产能过剩、毛利率偏低、高度依赖欧美市场,以及防备不足的情况下,我国光伏几乎遭遇到了行业性的灭顶之灾。

2011年至2012年,国内一半以上多晶硅生产企业停产甚至破产,光伏三巨头中,尚德、英利更是巨亏百亿,轰然倒塌。

至于亿晶光电,很难说这家企业到底是幸运,还是不幸。

一方面,虽然受累于海外市场的急剧恶化,公司净利润大幅下挫,2012年亏损6.88亿元,但实际上,荀建军属于较早意识市场结构畸形的企业家之一,2011年全年,海外用户占比已然下降到60%,2012年更是进一步下降到54%,同时于次年成功扭亏。

可另一方面,虽然在行业一地鸡毛的情况下,亿晶光电成功扛住了冲击,转型之路也很顺利,但上市时签下的利润“对赌协议”,并未有行业低谷豁免条件,在荀建华脖子上,一点点收紧。

对赌:一失足则万劫不复

真格基金联合创始人王强曾有过这样的表述:“作为创业者,永远不可能在对赌游戏中获胜。在对赌协议中,创业者面对投资者就像面对赌场中的庄家,赢的概率早就被算好了。”他还给出过一个更直白的解释:

“创业者值得资本真诚地对待,对赌从根本上是糊弄创业者,让他在根本不懂的情况下,牺牲自己的未来。”

其实,不仅创业公司如此,无论哪个阶段的企业,一旦沾染上了“对赌”二字,都如同站在了悬崖边缘,稍有不慎,即万劫不复。

根据对赌协议,倘若完不成目标,荀建华需要以持有公司股份进行补偿,而根据补偿公式及实际净利润、预测净利润的差额,其至少需要将手中80%的股份让出,这意味着,荀建华将失去对公司的控制权。

风雨十年路,最终却因一场行业的灾难,将自己的企业拱手送人,荀建华心中的感受可想而知。

果然,2013年4月27日,亿晶光电一纸公告宣布,补偿方式将由原来的股权,转变为四种:以股份质押为公司银行借款提供担保;无偿转送股份;延长股份锁定期三年(至2016年下半年),以及不参与利润分配。

对此,华泰证券(601688,股吧)相关人士向野马财经分析,补偿方式转变的背后,往往会改变股东对公司的诉求。

其分析,根据新的补偿协议,荀建华需要其所持全部股权质押给银行,为公司贷款进行担保,这就意味着如若公司股价再出现较大跌幅,将发生新的危机。

换句话说,荀建华对维持公司股价的意愿,被迫大幅提升。

除此之外,以分配利润补偿承诺净利润差额,与股权让渡相比,可实施性将大打折扣,如果出现公司常年亏损,大股东套现走人的现象,原本属于对赌方应该承担的责任,将被转嫁至所有投资者。

人性:利益面前底线的考验

对赌协议补偿方式的变化,使得荀建华看到了为自己“止损”的曙光,而事实证明,曾经的豪情万丈,终究经不起现实的考验。

2016年末,股份锁定期一到,等待亿晶光电散户的,是两件“人性之中,意料之外”的事。

第一,是业绩变脸。

业绩变脸的原因无外乎两种,一是公司经营出现问题,二是财务数据粉饰,或者二者兼而有之。

的确,2017年上半年,受行业波动的影响,除了隆基股份等少数黑马外,绝大多数光伏企业业绩都惨不忍睹,哀鸿一片。亿晶光电的营收、净利下滑,似乎也有些情理之中。

不过,详细分析亿晶光电相关数据,却存在诸多奇怪的现象。

首先,亿晶光电的一季度存货比2016年年末增加了两亿多,是其净利润的20多倍,接近营业收入的1/3。而对比其他同类公司,如光电股份、拓日新能等,均无一季度显著增加存货的表现。

对此,金葵花资本投资总监徐成艺对野马财经表示,国内光伏产业低迷,甚至产能过剩是有目共睹的。在这样的大背景下,相关企业面临经营困难甚至问题也无可厚非。但亿晶光电在经营性现金流为负的情况下,还贸然增加存货,这种做法看起来比较危险。

其次,据“济安金信上市公司竞争分析系统”风险提示称,亿晶光电疑似存在“多记存货价值”、“多计固定资产”、“将不寻常的利益包括在营业利益项下”、“未将资产冲销或计提准备以确认损失”等诸多问题,涉嫌虚增利润、通过存货操纵利润,存在财务欺诈的可能性极高。

野马财经多次通过电话及邮件与亿晶光电进行联系,不过截至发稿,尚未取得任何回复。

第二,荀建华股权“大逃亡”。

2016年12月底,荀建华和深圳市勤诚达投资管理有限公司(下称:勤诚达投资)签署了《合作框架协议》,拟将2.35亿股公司股份(占公司总股本的20%)转让给勤诚达投资,转让价款为30亿元。

其中,仅有6.95亿元用于支付给上市公司的补偿专款,剩下的,则是股东自己的套现,这无疑代表着荀建华正试图从亿晶光电抽身。

同时,由于《公司法》限制董、监、高人员每年转让股份不得超过其所持股份25%。因此,双方约定股份转让分两期进行,转让款各为15亿元。第一期先转让给勤诚达投资7.59%的股份,其余12.41%的股份则进入第二期转让。

然而,值得注意的是,今年1月份,双方正式签署了《股权转让协议》,亿晶光电披露了第一期的股权转让事项时,上交所对此次转让的细节、意图进行了询问,然而,亿晶光电却对第二期股权转让闭口不提,用“控制权稳固”、“不属于一揽子交易”、“不存在控制权让渡”等措辞蒙混过关。

直到第一期转让股份完成过户,亿晶光电才在5月25日披露了《关于控股股东协议转让股份暨实际控制人可能发生变更的提示性公告》,对股权分两期转让进行了说明,并提示了实际控制人可能变更的情况。

有意思的是,5月9日,荀建华即已经辞去董事长职务。

再加上2016年11月曾对其所持亿晶光电股票进行了两次大规模减持,分别为1995万股(占总股本1.7%)和1500万股(占总股本1.28%),合计套现2.6亿元。

综合以上内容,可以看到:

1、荀建华质押股权在2016年下半年解禁;

2、在财务数据存疑的情况下,2016年亿晶光电取得了较好的业绩;

3、冒着违规违法的风险,荀建华在2016年末及2017年初,卖掉了手中绝大部分股权;

4、荀建华卖股后的第一个季度,亿晶光电业绩变脸,股价暴跌。

这一连串的事件,到底是彻彻底底的巧合,还是另有他因,最终的结果有待证监会的调查。

复盘亿晶光电(常州亿晶)十余年发展路。

客观来说,如果没有2011年那场劫难,如果没有签下一纸对赌协议,今天的荀建华,都很有可能是另外一番模样。

这不由得让人想起罗隐那句,“

时来天地皆同力,远去英雄不自由”。

可难道,自己的时运不济,就可以成为践踏市场规则的理由吗?

……

2012年,尚德崩塌前夕,当国开行提出用全部个人资产做担保,为尚德争取新的银行贷款时,施正荣选择了拒绝。

2015年,汉能股价暴涨之后旋即暴跌,坑杀一片投资者,时至今日,谁也不能肯定,曾经的首富李河君,心中到底在想什么。

2017年,亿晶光电坠崖背后,则是忙着自己逃生的荀建华。

……

十年光伏,一曲悲歌,是悲情,更是悲哀。