根据集邦咨询新能源研究中心(EnergyTrend)分析,由于美国201案的备货需求结束的影响,东南亚与台湾等地的产品价格开始恢复正常,而中国的分布式光伏市场逐渐加温,一来一往下,使市场需求整体来说不愠不火,也使供应链行情依循市况变化的气氛较为浓厚。本周主要的价格波动仍在电池片环节,仅有部份硅料的成交显示出较为积极的定价。

硅料

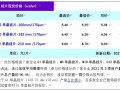

硅料本周价格略有小涨,主因是有小订单以高价成交。目前成交价高位在RMB150-155/kg,但主流价格仍在RMB145-150/kg的区间。由于硅料目前仍处于相对高价,硅料厂商并没有急迫提高价格的必要性;且在终端市场需求未明朗的情况下,硅料厂商多会跟随市场气氛来决定价格。

硅片

硅片本周价格皆维持平稳,亦有厂商反应订单有向后延伸的迹象。然而,由于中国本土需求仍未明确,价格仅能维稳。单晶硅片价格有略显松动的迹象。根据合约供货为主的大型厂商之订单价格较不受影响,但以赚取临时需求为主的中小型供货商,则开始降价以符合市况。

电池片

电池片仍是本周变化幅度较大的环节。由于进入201案的空窗期,美国市场的库存备货需求锐减,台湾相对于陆厂的优势也随之减弱,使得台湾电池片价格继续向陆厂靠拢。本周台湾电池片价格力保USD0.23/W的关卡,但是在出海口大量倚靠中国大陆情况下,两地价格走向平价只是时间的问题。

PERC电池片的价格则继续向欧洲MIP价格靠拢,欧盟制定本季适用的单晶电池MIP价格为USD0.28/W。同时,因美国需求大幅衰减,高效产品涌向欧,使供应端的竞争加剧,更加速了PERC电池片价格的下跌,预期将下跌到至少USD0.285-0.295/W。

组件

本周组件均价整体小跌,主要是为了反应非中国产能的降价趋势。与电池片的状况相似,组件价格在美国201需求衰退和欧洲MIP价格下跌等两个主要因素影响下,中国大陆以外的供货商开始降价以强化竞争力;而主要的降价又来自第三地产能,因这些产能今年5月以来就因供应美国需求而价格飙涨,有不少溢价。