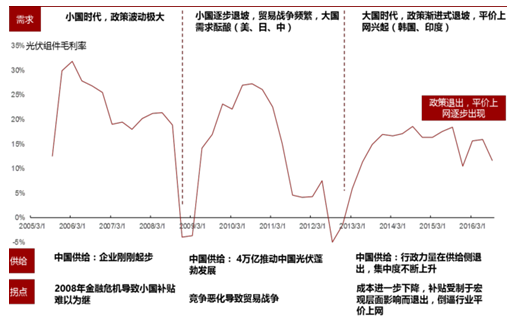

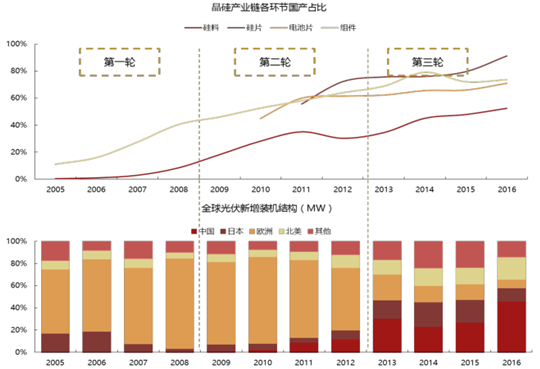

2000-2008:以德国、西班牙为主的欧洲国家主导需求,中国企业刚起步,以金融危机结束;2008-2012:意大利崛起,产品价格下降推动德国复苏,2012年欧美“双反”贸易战为讯号终结;四万亿推动中国供给的崛起;2012-至今:中、美、日大国需求快速崛起,制造50%以上聚集中国,迎接平价上网的时代。

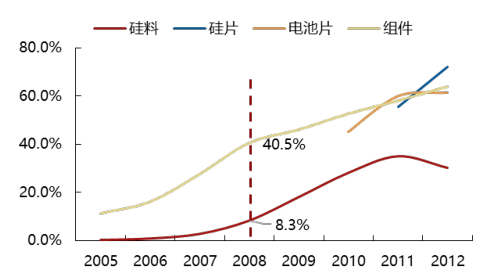

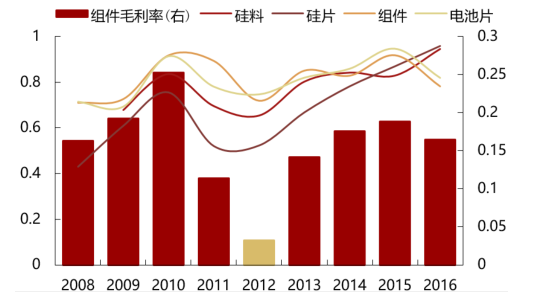

光伏组件毛利率变化

相关报告:智研咨询发布的《2017-2023年中国光伏产业深度调研与发展趋势分析报告》

中国需求(市场):第一轮初入,第二轮发展,第三轮主导

中国供给(企业):第一轮入场,第二轮崛起,第三轮主导

光伏行业历史变迁

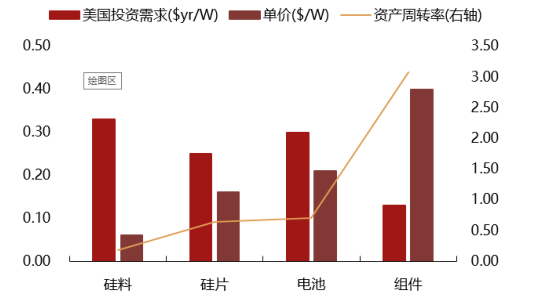

二、行业特点:资产重,技术迭代快

投资成本高,重资产:除组件环节外,其他环节的资产周转率均低于1;硅料、硅片、电池的投资需求分别为0.33、0.25、0.3美元/W,是典型的重资产行业技术进步快:技术进步带动价格(成本)指数速度下降

光伏产业链各环节投资需求

组件价格下降速度

光伏技术提升降成本路线

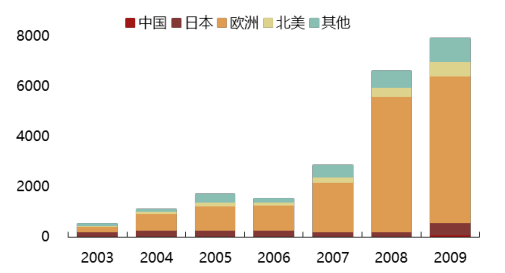

1、第一轮:中国入场(2008年前)

第一轮周期(2008年之前):欧洲小国(主要是德国)与日本补贴刺激的行业发展;中国处于起步期:供给(设备制造)与需求(装机)均以国外企业为主;国内企业开始入场:尚德、LDK等第一批光伏企业成立,且赴美上市;

国内光伏企业变迁时间轴(2008年之前)

全球光伏新增装机结构(MW)

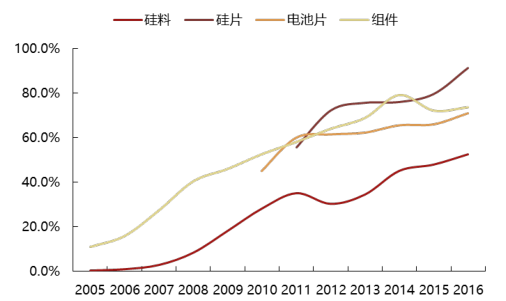

晶硅产业链各环节国产占比

2、第二轮:中国崛起(2008-2012)

装机大幅上升:西班牙导致行业需求上升,德国维持高位,中国开始发展,政策刺激装机量上升;国内企业崛起:制造端占比大幅上升,国内企业收入大幅上升。

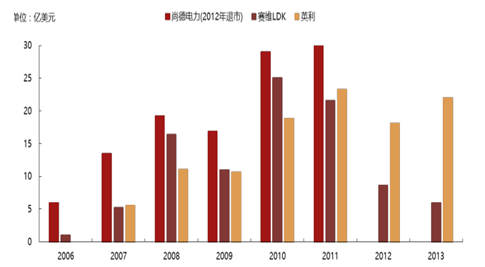

国内主要光伏企业营业收入

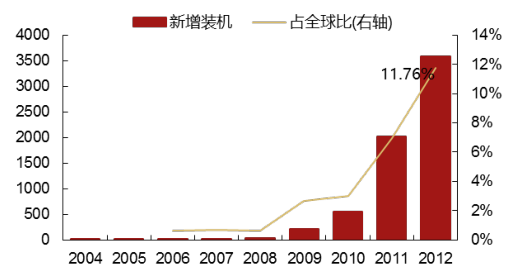

国内光伏新增装机容量(MW)

晶硅产业链各环节国产占比

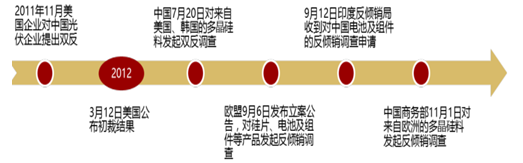

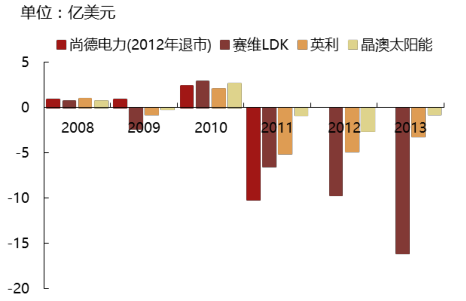

拐点,国内洗牌:贸易战争,欧债危机,供给过度扩张,供需失衡行业大洗牌:许多在这一周期中成长起来的企业受此影响,出现亏损,停产裁员频现。最后尚德、LDK、英利等第一批光伏企业倒下,或宣布破产重组,或被收购

2011-2012年贸易战时间节点

晶硅产业链各环节产能利用率

主要光伏企业净利润

3、第三轮:中国主导(2013-至今)

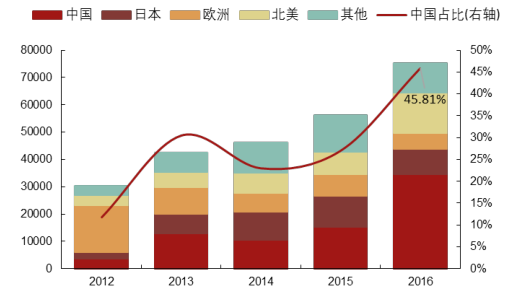

下游需求:国内光伏装机占全球总装机接近50%

上游制造:中国企业成为产业链各环节的主要企业,装备、辅料均实现国

晶硅产业链各环节国产占比

全球光伏装机结构及中国占比(MW)

数据来源:公开资料整理