11月10日晚间,易事特公布资产收购方案,拟支付现金购买宁波宜则100%股权,作价29亿元。宁波宜则的主营产品为光伏组件和电池片,该公司在越南拥有1.1GW电池片设计产能和4.0GW组件设计产能,规模排在整个东南亚地区前列。

本次收购方案的交易对象包括王兆峰、杨勇智、赵学文以及宁波朝昉实业投资合伙企业(有限合伙)(下称宁波朝昉),其中,宁波朝昉、王兆峰持有宁波宜则股份最多,持股比例分别为37%、32.13%。

易事特此次筹划现金收购越南光伏资产的事项一经披露便引来诸多质疑:一是,收购标的企业的估值与标的企业突击入股的新进股东股权转让估值一致,恐有蹊跷;二是,标的企业的毛利率高于同行企业,引发市场对于企业经营层面的真实性关注;三是,标的企业的承诺业绩较高,能否实现存疑。

易事特的收购案很快遭到深交所的问询,深交所就宁波朝昉平价转让股权、标的企业业绩真实性、标的企业承诺业绩可实现性等主要方面进行问询。其中,针对标的企业业绩真实性方面,深交所提出的问题几乎覆盖了宁波宜则前五大客户销售情况、营业收入等方面的预测数据、技术研发以及原材料采购情况等细节层面。

今年7月11日晚间,易事特宣布筹划资产购买事项而停牌。但在易事特停牌后的两个多星期内,标的企业宁波宜则突然发生了一次股权转让——7月28日,宁波朝昉以整体估值29亿元的作价受让标的企业37%的股权。根据易事特的回复,此次股权转让经过了各方协商,即宁波朝昉看好光伏产业及易事特未来的发展,希望通过换股方式取得易事特股票。而根据约定,宁波朝昉在受让标的企业股权后,易事特将购买标的企业100%股权,并且在易事特支付完第一期现金对价后的12个月内,宁波朝昉将计划投入5.5亿元,通过二级市场买入、协议转让、大宗交易等方式取得易事特股票。

尽管易事特此次回复解释了宁波朝昉平价转让股权的问题,且在回复中易事特也承认原计划拟通过发行股份的方式购买标的企业股权。然而,这一购买方式随后变更为现金收购,其仅以“客观原因”来解释购买方式的变化,具体原因不得而知。

值得一提的是,截至今年三季度末,易事特账面资金为18.9亿元,不足以覆盖本次交易的支付金额。根据交易方案的现金支付安排,易事特将分四期来完成支付,其首期合计支付约21.69亿元,易事特需要借助各种融资渠道来完成全部款项的支付,这也意味着未来易事特的资产负债率或将继续走高。近两年来,易事特自身的资产负债率已经从2016年底的59.51%上升至今年三季度末的63.98%。而合并标的企业的资产负债表后,其最新一期模拟并表后的资产负债率将进一步提升至71.03%,叠加后期可能因支付交易款项所发生的债务行为,易事特需要应对其自身债务高企的情况。

其次,宁波宜则异常的毛利率同样引发市场关注。对此,易事特在回复中详细披露了宁波宜则最近两年一期的前五大客户与销售情况、与财务成本费用相关的研发和原材料采用价格等费用,以及其预测的标的企业未来毛利率走势的合理性依据。但最受市场关注的则是,在宁波宜则近两年一期的综合毛利率逐步下滑的背景下,交易方对自交割完成当年及之后两个会计年度内宁波宜则的预测业绩则做出较高的承诺。

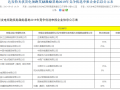

根据交易方案,宁波宜则2015年至2017年上半年的综合毛利率分别为32.29%、28.78%和16.02%,逐年下降。但交易对手承诺宁波宜则自交割完成当年及之后两个会计年度内的扣非净利润分别不低于3.5亿元、4亿元及4.5亿元,年复合增长率约22%。

为此,易事特表示2017年,标的企业预测全年可实现净利润约3.48亿元,叠加标的企业在手订单充分等因素,宁波宜则完全可实现承诺业绩。

事实上,在12月11日开市前的集合竞价阶段,易事特股价一度飙升至9.56元/股的涨停价格。但开市后,该公司股价一路下跌,最终报收8.73元/股,微涨0.46%。且全天,易事特的主力资金净流出7261万元,主力抛售意图十分明显。