我曾经也有类似的疑惑,后来发现:扩产的背后,是新技术迭代的推动!

新增产能,都是采用新技术,以更便宜的价格,生产出更优质的产品,在市场更具有竞争力。如果自己不上采用新技术的产能,那旧产能的产品无市场竞争力,就会被其他企业革命;与其等别人革命,还不如自我革命!

之前,我们只听说单晶硅、多晶硅;现在,市场涌现一大堆新名词:perc、半片、MBB、MWT、叠瓦、双面......

在新技术迭代大潮的裹挟下,上新技术的产能是必须的。我相信,这是大多数企业扩产能的根本原因。因此,作为技术迭代如此之快的高科技产业,光伏制造业必须保持较高的利润率,否则将无资金支持如此快速的技术革新。

一、不同技术路线的主流功率及产能情况

2017年,已经成熟或即将成熟的几项提升效率的技术分别为Perc技术、半片技术、MBB多主栅技术。理论上来讲,这几项技术都是兼容性技术,既可以使用在单晶硅片上,也可以应用在多晶硅片上,但叠加效果不同。

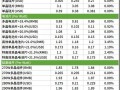

传统普通多晶组件功率为270W,普通单晶组件功率为285W,功率差为15W;当各自叠加一系列新技术以后,功率差会进一步拉大。2018年各种技术路线的组件功率分布如表1所示。

1)添加剂黑硅

当前多晶应用金刚片以后,主要采用添加剂技术来解决反射率过高的问题,所以明年多晶组件的出货的主要功率均为270~275W之间的产品,产能可以高达40GW以上。

2)湿法黑硅

干法黑硅技术路线储备很久,但是成本下不来(每片成本>0.3元),干法黑硅这一技术路线很可能面临淘汰的命运;保利协鑫主推的湿法黑硅技术随着新一代TS+黑硅工艺的推出,成本大幅下降的同时性能又有所提升,主流功率应该在275W。今年黑硅设备扩张很快,各个厂家黑硅设备已经突破200台,对应总产能超过16GW。

3)普通单晶组件

普通单晶组件的功率可达到285W,产能将达到30GW。

4)Perc电池技术

Perc电池技术是一种兼容性技术,既可以用在多晶硅片上,也可以用在单晶硅片上。单晶perc电池普遍功率提升在20W左右;而多晶硅片叠加Perc技术以后,则只能提升15W左右,而且目前还有衰减的问题没有有效解决。因此新增Perc电池产能明显青睐于选择单晶硅片。

2018年,单晶perc组件产能将达到30GW;用黑硅技术处理后的多晶perc组件产能将达到5GW。

5)N型组件

2017年,N型组件的技术和产业化也得到了较大的进步。“N型+pert+半片”可使组件功率达到320W,2018年产能预计为2~3GW;“N型+叠瓦”可使组件功率达到330W以上,2018年产能预计为1GW以内;

6)小结

通过上述分析可以看到,半片、Perc、多主栅等技术叠加在单晶硅片上能带来更加明显的提升。当各自叠加一系列新技术以后,多晶组件功率可以做到300W,单晶组件功率会达到330W,叠加一系列新技术以后单、多晶组件的功率差会拉大到30W。

单晶硅片的产能在2017农历年年底前就会达到38GW;半片、MBB多主栅等技术刚开始流行,产能远小于单晶硅片产能。

鉴于新技术叠加效果更好,只要单、多晶硅片能保持合理价差,拥有最新最先进Perc、半片、多主栅产能的厂家会优先选用单晶硅片。而300W的多晶黑硅Perc+半片+多主栅组件可能只会存在于理论当中,现实中不会有厂家把一系列先进产能叠加于效果不佳的多晶硅片上。

二、新技术可以减少隐裂产生

隐裂之所以产生是由于:

1)生产、运输、安装、清洗、降冰雹等过程中对组件施加的不均匀外力。

2)组件正面光伏玻璃和背面背板采用不同材质,温度系数不同,因此热胀冷缩的过程中对电池片正反面产生不同应力。

3)电池片正面的银浆焊带处工作温度低,电池片自身温度不同导致隐裂。

单晶由于内部晶格序列一致,容易沿着某些特定方向产生连续、贯通式的裂纹,相较于多晶组件,单晶组件在生产、运输、安装的过程中产生隐裂的概率更高。

几项新技术应用于单晶硅片上都有利于解决隐裂问题。

1)半片技术

半片技术是把电池片对切,把一张电池片一分为二然后进行封装的技术。原先的60片组件实际上是封装了120片“半片电池片”单元。由于单张电池片面积小了一半,单晶硅片容易产生的贯穿式裂纹所波及的范围也对应减少;组件产生的变形时对于单张电池片的累积变形量也会减少。根据晶澳披露的数据,单晶半片组件在同等强度的破坏力作用下,比常规组件的隐裂纹少15%左右。

2)双玻技术

双玻技术是正反面均采用玻璃封装的组件封装技术,由于正反面均采用玻璃材质,温度变化所导致的热胀冷缩的变化一致,被封装在其中的电池片正反面的应力一致,能有效减少温度变化所引发的隐裂。

3)MBB多主栅技术

现在常规电池片多采用4~5主栅的技术,而多主栅技术使得单张电池片上的主栅数量达到12条;与之相对应,单条主栅的宽度只有常规电池片的三分之一,栅线遮挡不会使得栅线背面的温度明显偏低。电池片更均衡的温度减少隐裂的发生。除此之外,多主栅技术有利于电池片上的电流搜集,所以即便产生细微隐裂,在多主栅技术的帮助下,也不会明显影响光伏电池效率。所以MBB多主栅技术在降低产生隐裂几率的同时也提升电池片对隐裂发生的容忍度。(资料来源:三钱二两)

相关阅读:

随着《巴黎协定》的正式生效,新能源和清洁能源发展成为大势所趋,光伏作为普适性清洁能源得到快速应用,2017全球装机将迈进100吉瓦大关。研究机构GTM报告指出,2017年全球8个国家光伏装机量超过1吉瓦,而到2018年底将会增加到13个。根据中国国家能源发展“十三五”规划,中国到2020年非化石能源占一次能源消费总量将超过15%。国家发改委、能源局发布的《能源生产和消费革命战略(2016-2030)》提出,到2030年,非化石能源发电占总发电量的50%,到2050年要占总电量的70%-80%,比起当前水平仍有很大提升空间。2017年,中国光伏新增装机达到近50吉瓦的历史新高,但是前三季度光伏占总发电量比例仅有1.8%。根据中信电新测算,2030年中国光伏装机量可能达到2600吉瓦,发展潜力巨大。中国光伏制造企业当前在技术和成本上已占据压倒性优势,在发展形势明朗的预期下,各大龙头企业纷纷宣布增产或扩产。

结构性产能过剩反推行业良性发展

2017年是光伏全产业链大量扩产的一年。据公开数据,在多晶硅料方面,通威在乐山、包头新建10万吨的产能,保利协鑫在新疆有4-6万吨扩产计划,新希望在新疆有10万吨的扩产计划;在硅片、电池端,以隆基、中环、通威、荣德、京运通、东方日升为代表的单多晶企业也纷纷宣布大规模扩产。有观点认为,2018年将是全产业链产能严重过剩的一年。我们认为,适度的产能过剩有利于市场化竞争,最终存活的是具有品质和成本双重优势的企业。

1、实际产量数据远低于规划产能

各大龙头企业官宣的扩产量并不一定会最终落地,其宣传更多是为了赢得资本市场的青睐,理性的光伏企业会依据市场行情掌握节奏,尤其是单晶硅片和电池端,受高纯多晶硅原料产能不足制约,其产量远没有宣布的产能庞大。综合各大主流厂商公布的扩产数据,预计2017年底,国内单晶硅片产能为35-40吉瓦,而据中信电新测算,其产量仅为25吉瓦左右。

2、保持充分的供给增长要提防结构性产能过剩

光伏产业存在于充分竞争的市场化机制,优胜劣汰伴随全产业发展周期。从多晶硅发展史分析,2007年前后,多晶硅价格被炒到500美元/公斤以上,随后全国有几百家企业宣布上马多晶硅,当时确实也上马了五十多家,但是寒冬过后,存活下来的仅有7家,这七家万吨以上的多晶硅企业掌握改良西门子法封闭循环技术,在节能降耗、降本提质中发展壮大,成为全球多晶硅市场供应主力。光伏产业有很大的发展潜力,在需求连年高速增长的情况下,供应的增长一定要高于需求的增长,适当的过剩让低端产能退出市场,充分竞争有利于行业进步。

3、高纯度、高效率、高性价比产品稀缺,2018年优质产品仍供不应求

高品质、差异化、低成本是任何产品维持市场竞争力的砝码。在多晶硅料端,以龙头保利协鑫为例,根据公告其徐州基地电子级多晶硅已经量产,新疆多晶硅将完全满足CCz连续直拉单晶和N型单晶用料需求。我们预测,在2018年下半年扩建多晶硅产能部分释放后,能满足CCz连续直拉单晶的硅料和仅能满足铸锭需求的硅料,价格差距会拉开至1万元/吨以上,高品质硅料仍会供不应求。此外,保利协鑫在硅片端全面改造传统砂浆切割,产能翻倍提升的金刚线切改造年底将全部完成,金刚线配套黑硅技术大幅度提升晶硅产品效率降低成本,产能迅速释放以应对当前及2018上半年饱满的订单。相对隆基和中环的单一路线,坚持双线发展的保利协鑫在多晶主导推动全产业链降本增效的同时,在发展单晶产品方面,选择与以高技术高品质著称的中环股份交叉参股,实现单多晶技术并举。

4、落后产能逐步推出市场,马太效应将显现

多晶硅方面,综合电耗高于80-100度/公斤的产能将退出市场;在长晶端,600公斤以下的老旧铸锭炉、不能满足连续直拉需求的单晶炉将被淘汰;在切片端,落后的砂线切割产能在2018年年中就会完全退出市场,没有能力改造或者来不及改造的单多晶企业很难生存,即使金刚线切割改造完成,但是品质不稳定、工艺不成熟的硅片企业也将面临很大市场压力;在电池组件端,自动化程度低的产线将无法提供高效而低成本的光伏产品。

全产业链成本快速下降跑赢市场

中国光伏市场自2013年后呈逐步爆发趋势,每年最终新增装机规模均超年初预期。根据中国光伏行业协会统计数据,2016年初预测国内光伏新增装机18吉瓦,而实际新增装机34.5吉瓦;2017年初预测国内光伏新增装机20-30吉瓦,而1-9月新增装机已经达到42吉瓦。

1、光伏全产业链成本的快速下降是市场装机屡超预期的主因

据中国光伏行业协会统计,2007-2017年的8年间,光伏组件的市场价格36元/瓦下降到现在3元/瓦以下,下降了92%;并网光伏系统价格从60元/瓦降到7-8元/瓦,下降了87%;逆变器价格从4元/瓦下降到了0.3元/瓦,下降了92%。近两年光伏组件价格仍保持了30%以上的下降幅度。集邦新能源数据显示,组件价格从2016年初的4元/瓦以上下降到当前的3元/瓦以下区间,多晶组件在2017年初就降到了2.8元/瓦。到2020年,光伏发电价格再下降30%进而实现用电侧平价是有可能的。光伏产业链价格的下降速度远超预期,大幅降低了补贴压力,激发了全球各大市场尤其是发展中国家运用光伏发电的动力,这是光伏装机量每年超预期的最主要原因。

2、技术红利释放,未来产业链成本仍将持续下降

在硅料端,多晶硅产能扩张速度小于下游扩产速度,供不应求价格攀高的市场现状不可持续。根据各多晶硅企业公开资料,2018年西部新建产能将逐步释放,大全新能源、新特能源、保利协鑫这些龙头企业都有累计超过10万吨的优质产能扩张计划。如保利协鑫转移新疆的基地已经开工建设,明年下半年陆续建成投产,其成本做到全球最低。产能转移后徐州基地剩余产能为自备电厂低电价全部覆盖,成本低于所有非西部低电价地区产能,再加上其低电耗硅烷流化床法颗粒硅即将量产,多晶硅价格预计会在2018年底有大幅下降。另外,在长晶端,多晶铸锭在不购置新设备的情况下,G7铸锭炉改G8将提升30%的产能,并通过热场改造优化晶体结构进一步提升效率;直拉单晶方面,CCz连续直拉单晶技术和铸锭单晶技术将得到进一步发展和应用。在切片端,金刚线切割在多晶领域的普及降低30%的综合成本,金刚线线径、价格还有进一步下降趋势,金刚线切割+黑硅+PERC把多晶效率提升至20.5%。在电池组件端,HJT、IBC、MWT、半片技术、叠瓦技术等新技术的应用将提升组件功率。全产业链各环节降本增效技术红利充分释放,将带来终端产品价格的持续下降。据中信电新分析,2019年底光伏度电成本有望达到0.4元/度。

3、分布式光伏、光伏扶贫、“领跑者”项目是拉动产业发展的三驾马车

据中国光伏行业协会数据,1-9月国内地面/分布式电站分别新增27吉瓦/15吉瓦,同比增长20%/300%,分布式装机增长迅猛。2017年11月,国家发改委、能源局联合发布《关于开展分布式发电市场化交易试点的通知》,明确分布式发电就近利用清洁能源资源,实现市场化交易。分布式没有指标瓶颈,“隔墙售电”突破限制,电网代收电费不用再担心违约问题。而且,市场已经衍生出了多种分布式“光伏+”模式,屋顶光伏、农光一体、渔光一体等,据中信电新测算,以上总计潜在装机量约7200吉瓦,业内认为,分布式的爆发2017年仅是起点。光伏扶贫方面,截至2017年9月,已有13个省将指标全部纳入光伏扶贫,根据公布数据测算总量将达10吉瓦。光伏扶贫有不拖欠补贴、保证消纳等优势,在重要国策支持下,光伏扶贫政策作为精准扶贫的重要组成部分将持续开展。“领跑者”政策在“十三五”期间规划了4年32吉瓦的指标,虽相对总量不大,但对光伏产业的带动示范作用明显。在普通集中式地面电站指标逐步紧缩的态势下,分布式、光伏扶贫、“领跑者”项目等将成为市场替代主力。

4、补贴将逐步退坡,龙头企业引领平价上网

随着光伏产品价格持续下降,补贴需逐年递减已经成为行业共识。我们认为,新能源产业在襁褓期需要国家扶持,如果不能持续降低度电成本,产业将会失去生命力。光伏实现发电侧平价后将摆脱补贴,各个环节充分竞争,没有品质和成本优势的制造企业将会出局,最终生存下来的是制造端龙头企业和具有创新商业模式的小微配套服务企业。