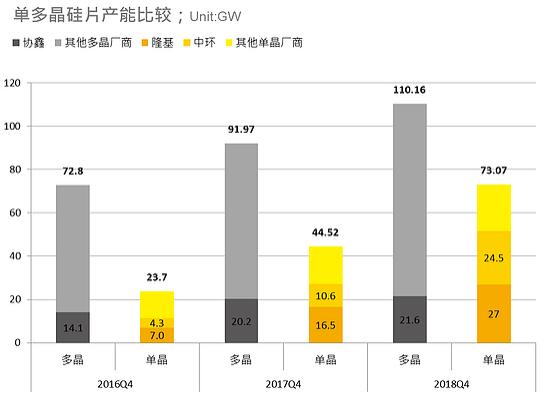

2017年全球单晶市占27%国内单晶市占提升至36%

单晶市占的推手主要有三:

(1)隆基,中环两大单晶硅片厂在2017下半年产能快速爬升

观察硅片产能成长,隆基与中环单晶硅片产能合计高达27GW,已超过保利协鑫的多晶硅片产能。而今年协鑫仍然不会出现太大的扩产计画,隆基与中环的产能在今年底却将推升至超过50GW,单晶硅片将由去年的供不应求转为供过于求。故预期虽今年单晶的市占率仍将持续提升,但单晶硅片价格,毛利润率都将明显萎缩。

(2)PERC技术的普及化

在PERC产能方面,近年PERC产能呈折倍式提升,2015年,2016年,2017年底PERC产能分别达到7.7,15,32.6GW,且2017年的PERC产能成长大多以单晶为主。单晶产品的标准工艺,多晶则快速转换为金刚线切硅片降本再搭配上湿法黑硅提效。在湿法工艺渐趋成熟后,预期明年多晶导入PERC技术的幅度也将放大。

(3)中国内需单晶产品比例远高于其他主要光伏需求国

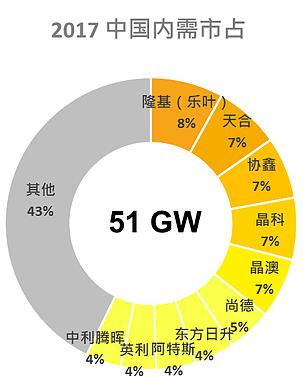

2017年年大陆内需最大的变动除了不少大型地面项目采用单晶产品以外,领跑者高达4GW以上的安装量,以及分布式项目爆发式的成长,都推动单晶在国内的市占显着攀升。据PVInfolink统计,2017年单晶国内占比约在36%左右,且预期受到领跑者项目的指标持续成长,2018年国内单晶占比仍将缓步提升。

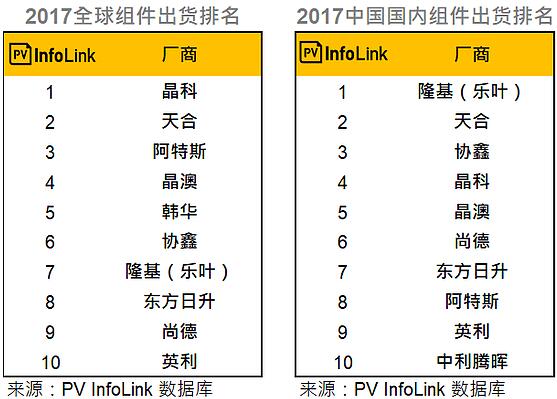

全球排名稳定国内排名洗牌

根据PVInfolink数据统计,晶科2017年年出货落在9.8GW左右,稳居2017全球组件排名龙头,天合,阿特斯,晶澳,韩华Qcells则紧跟其后,尤其过去出货较前四大垂直整合组件厂差距较大的韩华Q格急起直追,出货量已逐渐逼近第四名的晶澳。另外,全球前十大厂出货量粗估将高达58GW,占据了全球55%左右的市占率。

不同于稳定的全球排名,国内组件出货排名出现明显洗牌。受到国内单晶市占大幅成长的激励,出货比重高度集中于内需市场的隆基乐叶国内出货排名超过晶科,首次坐上全国出货第一的宝座。天合紧追其后,后续则为晶科,协鑫集成,晶澳,尚德,东方日升,阿特斯,英利,中利腾晖,合计2017年对国内组件供货达29.2GW,占比高达57%。

展望2018年,PVInfolink预期今年度国内需求量将首先出现下滑,连带对供应链价格产生不小压力。各环节一线厂商今年仍保持继续扩充产能,以期夺得更高的市占率,然而公司盈利能力的掌控却是比市占率成长更大的难题。

从各环节来看:

上半年硅料并未有重磅级的新产能释出,使得硅料在上半年平均价格依旧高档维稳,持续为整体供应链中利润最优的环节。

硅片部分,单晶硅片产能每季度持续攀升,多晶由砂浆切转换为金刚线切的过程中产能亦大大增加,今年单,多晶硅片的价格厮杀双方都难以独善其身,在高价硅料,低价电池片两面夹杀的情况下,利润空间将面临极大的挑战。

电池片则在2017年年已是利润较为紧张的环节,今年扩产幅度相比供应链其他环节相对较小的情况下,预期利润继续下降的空间有限,然而不少龙头电池厂,新进电池厂仍有GW级的扩产计画,今年将会是电池片环节淘汰高成本产能的起始年。

组件方面,由于今年全球,国内内需总量预期都将出现萎缩,垂直整合大厂的产能,出货量却不断提升,持续蚕食组件环节的市占率,预期今年二,三线规模较小的组件厂商代工订单量将低于去年。

整体而言,除了美国201,印度保护措施仍有极大不确定性以外,其余的市场状况已逐渐明朗。今年淡,旺季的分布与去年雷同,上半年呈现需求先蹲后跳的局面随。着农历年将至,产业也步入上半年寒冬。在供应链价格快速下探的同时,企业必须提前为即将来临的630,以及下半年将再度降临的淡季提前做好准备。技术的优化,战略的调整仍是当务之急。