经本人分析,主要结论如下:

1)此轮硅料价格下跌绝非季节性的需求扰动,而是低成本产能供给增加叠加金刚线技术改造后的需求减少引发的价格下滑;

2)国内以及国外大批企业的硅料生产的现金成本在85~95元之间,所以当硅料价格下滑至这一位置时,便可有效逼停高成本产能,所以我的预判是这一轮硅料价格下跌可以“抄底”的硅料价格就是在85~95元之间(不排除个别企业为了清理库存而短暂出现低于85元的价格,但这种价格是短暂的、不可持续的)

3)伴随着2018年三季度以后我国国内合计高达13.9万吨的高效低成本产能的逐步释放,这一均衡价格有望再度下滑5~10元,所以展望2019年硅料的均衡价格有很大概率维持在80~90元之间。

4)过去的几年间,位于新疆、内蒙、云南等低电价地区的硅料产能持续享受高达40%以上的超高毛利率,但是伴随着大批量的产能在上述地区投产,上述地区将难以再享受超额利润回归制造业常规的利润水平。

5)此次扩产存在悖论,即:明知道产能过剩严重但依然铆足劲扩充产能,扩产的逻辑是:走自己的路、让别人无路可走;扩充自己的低成本产能,让高成本产能出清市场。扩产是自己的事儿,产能过剩是别人的事儿。由于新产能普遍享受着巨大的电价优势并且新设备价格更低、效率更高。因此,上述扩产逻辑完全站得住脚。于是就出现了上述的扩产悖论:大家明知硅料产能过剩,却依然铆足劲扩产能。其最终结果将会是位于高电价地区的、设备效率欠佳的硅料产能可能面临彻底被出清的命运。

一、目前硅料产能可满足多少组件需求?

2018年2月份我国硅料产量2.35万吨,虽然比1月份的2.42万吨略有下滑,但是由于2月只有28天,所以2月实际日均产出比1月份增加58吨,这也和我们先前的预判一致,过年硅料产能非但不会有任何产能损失,反倒会伴随着新产能和技改产能的投产释放,日均产出会进一步增加。由于2月份的硅料日均产出已经达到了840吨/日。所以保守测算三月份国内硅料产出量会达到2.5万吨以上。1月份硅料进口量16262吨,考虑到海外部分的硅片产能消化的硅料,保守估计目前海外硅料月均产出量为1.8万吨。

把硅料产能产出数据代入测算模型我们可以知道,在金刚线切割技术改造完成后,仅仅2018年1季度的国内7.27万吨和国外5.4万吨的硅料产出就可以满足总计71.2亿张硅片(备注:2017年中国硅片总产出为188亿张),对应组件总功率为33.75GW。这是供给侧的产出,而在需求端,2018年1季度的组件总需求两<20GW,硅料产能过剩明显,大量囤积库存也就实属必然。

二、为何硅料降价如此迅速?

硅料行业经过几轮产业洗礼,目前存活的厂商成本管控水平都是十分优秀的,即便是海外高成本厂商和国内那些高电价地区的老旧产能的成本也都可以把现金成本控制在90元以内的水平。价格变化通过影响需求和供给两个方面的作用最终使得供需平衡,硅料作为一种工业产品,他的价格需求弹性是很差劲的,如何理解呢?就是说:价格上涨一般不会显著抑制需求,价格下跌一般也不会显著激发需求。这就导致了硅料价格在供需平衡过程中主要依靠供给端的调控。要想是的供求重新回归平衡,硅料价格必然会跌破某些厂商的现金成本水平方可有效出清产能,以达到供求平衡。短短一个月不到的时间里,硅料价格就从峰值时期的155元下降到目前的115元,很多朋友可能惊讶于这样快速的跌幅,但在我看来并不奇怪,因为这40元钱的跌幅并没有迫使产能退出,价格自然也就寻找不到支撑而继续下探。当前大家普遍还在成本线以上甚至还有很多利润,企业自然也就都会开足马力生产。所以我们要感叹的不是为何跌了这么多,而是要感叹跌得还不够多。

所以155元~115元这一轮快速的下跌,并没有迫使产能推出,也无法使得供求重新回归平衡,下跌自然也就迅速且幅度巨大。

三、此轮硅料价格下跌的均衡位在那里?

国内的硅料产能大致可以分为三类,一类是低电价地区的新产能;二类是低电价地区的老产能;三类是高电价地区的老产能。由于第三类的产能目前占比还是比较庞大(据我们统计一类产能目前大于10万吨),所以只要第三类产能部分出清即可使得硅料供求平衡。所以要问硅料价格均衡位在哪里,其实本质上就是在考察三类产能的现金成本在哪里。

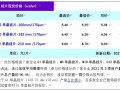

上述表格就是一个典型的三类硅料产能的成本拆分(各家可能结合具体情况略有差异),由于其电价高(0.5~0.7元/kwh)且老设备单位产能电耗高(75~85kwh/kg),所以电费成本占比最大达到了40%以上。叠加金属硅原料、人力投入、蒸汽等成本,总的现金成本为70+的水平;加入折旧成本的生产成本在90元附近的水平;再叠加财务、管理、销售等费用后的成本在100元的水平;再叠加增值税的含税成本在115元的水平。所以当前硅料价格跌至115元,对于这部分产能已经处于不赚钱的状态。但,虽然目前处于不赚钱的状态,但是这部分产能并不会停下来,因为其中的折旧成本和财务费用两项重要成本并不会因为产能停下来而停止计提。

见与不见,我就在那里;停或不停,折旧成本就在那里。折旧成本属于典型的历史沉没成本,实际上这项支出在产能建成之初就已经发生,只不过是会计处理手段下他的成本按照年来提计。所以对于当前115元的价格,三类产能自然不会停产,只要价格允许其部分覆盖折旧成本、或者能部分覆盖利息成本,他们就会继续甩开膀子满产干。

只有当价格下滑至85元的水平,其不含税的价格只有85÷1.17=72元,已经小于这部分产能为生产硅料所支付的当期现金时(此时意味着生产越多亏越多),三类产能才会停下来。所以根据我们对三类产能的成本分析,这一波硅料价格下跌的稳态含税价格将会在85~95元之间。当然期间可能在极端情况下会因为某些厂家不计成本的抛售库存而出现更低的价格,但低于85元的价格就目前产能格局下是短暂的、不可持续的。

四、未来硅料路在何方?

硅料价格预测其实很简单,就是要结合供需和成本来。2018年全球光伏组件需求大概率会出现历史上首次下滑,滑落至90~95GW之间。再叠加金刚线技术改造和中国低电价地区产能的快速扩充,我依旧维持先前的判断:2018年以后,我们可能很难再见到100元以上的硅料。或者干脆更直接一点:2018年以后,硅料将会永远跌破100元。

但展望未来还会有新的变化发生,2018年三季度和四季度合计会有13.9万吨的超低成本硅料产能涌向市场。这类产能的典型成本结构见下图:

这部分产能现金成本只有40元,生产成本在50元附近,全成本为60元的水平;即便硅料价格只卖80元,这类产能都有大巴利润可赚,属于可以享受超额利润的产能。

但是随着2018年这类型的产能大量投产,他们由以前可以享受超额利润转变为只可享受制造业的常规利润。以通威股份为代表的公司将会使得2019年的稳态价格进一步降低5元/kg;所以或许我们可以大胆预测在供过于求的格局下,2019年的硅料价格的稳态价格将会在80~90元之间。

此外还有一种非常错误的分析逻辑我想在本文的最后点评一下。有的业内朋友甚至行业内非常专业的分析师会有这样的分析逻辑:伴随着隆基和中环合计21GW新硅片产能的释放,对硅料的需求会回升,硅料价格也会止跌回升。

这些分析师认为:硅片产能大了,自然对硅料需求多了。所以新的单晶硅片产能涌向市场会提升对硅料的需求。但他们忽视了新产能出现对老产能的冲击,新单晶硅片产能开出来以后,会有大批量的多晶硅片产能停产,实际对硅料并没有增加,反倒因为单晶硅片硅耗更低,新的大批量的单晶硅片产能出现后会降低对硅料的需求。

所以我的观点鲜明而简单:分析硅料价格只需要考虑供给端和需求端就足够了,而无需考虑产能端,产能大了并不一定需求大,因为产能×产能利用率才等于实际的硅料需求。

五、点评

结合上述判断对对相关上市公司的点评:

1、$保利协鑫能源(03800)

作为世界最大的硅料生产厂商,恰好是我文中点评的三类厂商。度电成本高达0.7元,和西部地区的新产能的0.25元比不具有优势。自备电厂只够满足自己大约60%的用电需求而且自备电厂目前也受制于动力煤价格高企的困扰。

2、$隆基股份(SH601012)

单晶硅片成本最优的厂商,但面临的挑战也不小,因为硅片缓解整体的产能是过剩的,制造业过剩格局下就很难有超额利润。目前隆基股份单晶硅片4.55元对应的是150元的硅料成本,但如果硅料价格普遍90元了,单晶硅片价格可能也要随之跌破4元。

3、$通威股份(SH600438)

通威股份乐山和包头今年合计要有5万吨的硅料产能于今年下半年投产,这部分产能出来之时可能就是“三类产能”面临极其严峻挑战之日。当前50%+的毛利率自然不可持续,但即便考虑硅料价格降价,通威的新产能都是利润丰厚的业务。