2016年初时,业界普遍对光伏行业持比较悲观的态度,说的最多的也是上面的规律,经历过光伏兴衰轮回的人都难以忘记市场的跌宕起伏。

一位从事光伏行业已15年的业内人士说:“产能竞赛此起彼伏,中概太阳能股每年赚的钱没有花的多,负债呈现一个45度角上升,一旦达到30亿美元这个峰值的时候就会产生债务危机,此前的尚徳、英利、赛维都是如此,死于膨胀,轮流坐庄。当市场跳水时,规模最大的公司很难熬,几乎在数月内洗劫掉所有现金、银行抽贷,遭遇供应商逼债等,所以很容易找到下一家即将坠落的公司。”

所幸,2016、2017年都平稳度过了,这一波行情时间好于预期。自去年以来,几乎所有人都沉浸在分布式、户用光伏等市场终端的热潮中。然而,产能扩张的隐忧越来越近。

供需

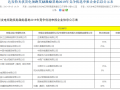

我们先简单回顾一下2012年那一波低潮。2009-2011年,全球光伏制造商经历了一轮高速产能扩张,惊人的产能被当时以欧洲为主的全球光伏市场以2010年130%、2011年75.22%的增长速度消化(见图1)。

图1:2010-2018年光伏产业装机与增长率趋势图

2011年末2012年初,全球光伏新增市场增长迅速放缓,一度出现负增长。以多晶硅为例,2012年光伏市场对上游多晶硅料的需求量减至23万吨,但当年全球多晶硅产能超过40万吨,实际产量也远高于需求量,产业供需出现明显失衡。

随后市场进入断崖式下滑,多晶硅价格下跌比预料中更快,产能释放比想象中更大,出货量降低导致亏损出现,迫于供需失衡及成本的压力,2012年我国90%的多晶硅企业被迫停产。上游的多晶硅原材料风向发生变化后,产业链出现多米诺效应,硅片、电池、组件产品价格大幅下滑,产能利用率严重不足,光伏制造企业生产经营困难。

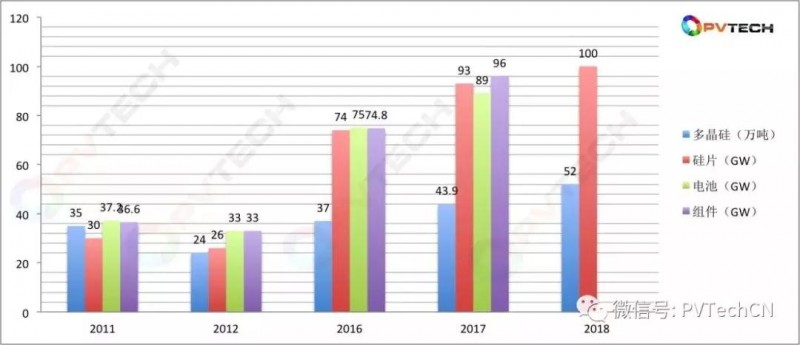

那两年,整个太阳能光伏产业负面新闻不断,中概股太阳能公司无一不是亏损状态(见表1),增加出货量、削减运营开支等措施都无法抵消市场的萎缩与价格的下跌带来的影响,有些市场甚至出现了组件出货越多,亏损也越多的局面。

表1:2012年主流光伏电池组件制造商盈亏统计

2012年后,中国光伏内需逐渐开启,给遭遇海外市场冲击的中国光伏制造商们带来了发展机会,新一轮好的行情开始到来。2013年,国内市场需求及增长达到一个新的高度,中国光伏市场的觉醒让众人将目光从海外转回国内。

如今5年过去,虽然国内市场发展曲线呈现出大开大合的状态,但全球整体市场始终保持向前飞速发展,并于2016年再次达到一个高峰值。截止到目前,2012年后这一波发展高峰打破了此前的行情周期规律。但另一方面,下降的曲线也说明市场达到了预警阶段(见图1)。

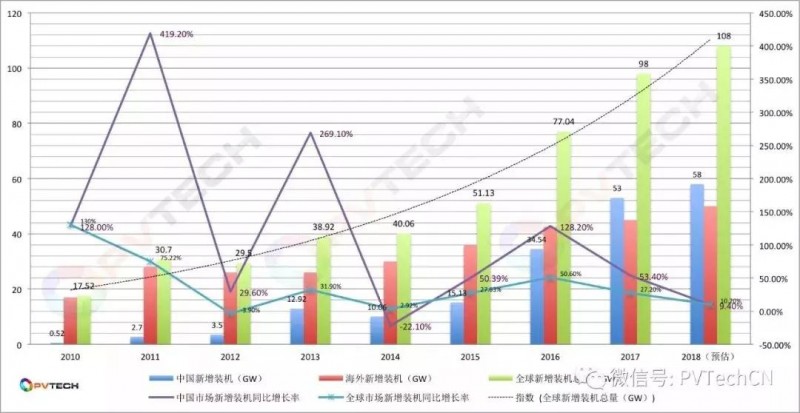

相关数据显示,我国在多晶硅、硅片、电池、组件领域都有产能过剩迹象开始隐现。根据中国光伏产业协会统计,2017年,我国多晶硅产量24.2万吨,同比增长24.7%;硅片产量87GW,同比增长34.3%;电池片产量68GW,同比增长33.3%;组件产量76GW,同比增长31.7%。

国内光伏产业链各环节生产规模全球占比均超过50%,再加上海外增长产能,全球光伏制造端产能除了多晶硅环节外,其余环节产能扩张速度都超过了全球市场增长幅度。

2017年全球光伏市场新增装机98GW,同比增长27.2%,中国全年新增装机量53GW,同比增长53.4%。IHSMarkit市研公司对2018年全球光伏市场新增装机总量的预测值是113GW,整体而言,还是比较乐观的预估。

这里PV-Tech采取保守值108GW,以此计算,2018年全球及中国光伏市场增长率都将在10%左右。

近两年除了德国、英国出现增长减缓外,日本市场已经开始下滑,市场增长主要来源于中国、美国、印度,以及墨西哥、土耳其、非洲和一些中东国家的贡献,且只有这些国家需求持续增长才能平衡目前产能释放的节奏。

这样的情况下,2018年各产业链环节的产能扩张与释放情况对供需平衡的影响就变得尤为重要(见图2)。

图2:关键年份光伏产业相关数据统计

成本

2012年破产潮后,光伏行业经历了一轮调整与洗牌。

2013年-2014年,光伏产业企业间的收购、并购动作明显增加,制造端和终端环节的一体化整合(向上资源、向下渠道)持续发生。比较明显的案例有Solarcity并购Silevo、协鑫集团收购森泰集团(如今的协鑫新能源)、协鑫集团重组超日(如今的协鑫集成)、晶科兼并尖山光电、天合光能并购捷佳伟创、顺风光电收购尚德等。

收购与重组事件的发生,除了与企业自身发展需求有关,政府政策也在其中扮演了重要角色。当年出台的《光伏制造行业规范条件》,明确指出未达标企业必须在国家政策指引下,通过兼并重组、技术改造等达标。这些被视为向外界传递一个信号:行业主管部门倾向优质企业淘汰落后产能,推动企业兼并重组。

当年为整合光伏制造业,相关政府部门出台了一系列标准方法推动光伏公司进行现代设备和工艺投资升级,提质降本增强竞争力,满足标准的企业方能获得国内市场的支持。工信部先后公布了两批符合《光伏制造行业规范条件》的企业名单,尖山光电未进入该名单,后被同在海宁的晶科能源收购。

如今这个信号再次出现。

2018年3月,工信部官网发布《光伏制造业行业规范条件(2018年本)》,要求严格控制新上单纯扩大产能的光伏制造项目,引导光伏企业加强技术创新、提高产品质量、降低生产成本。新建和改扩建多晶硅制造项目,最低资本金比例为30%,其他新建和改扩建光伏制造项目,最低资本金比例为20%。

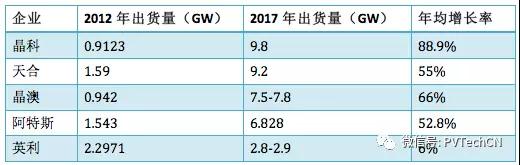

由于持续的高需求,近几年光伏行业保持着令人侧目的增长率。在制造端方面,领先的大型光伏制造商开启了新一轮的产能扩张竞赛,你能想象一家在2012年还只有不到1GW出货量的公司,到2017年出货量已经接近10GW了吗(见表2)?

表2:行业领先光伏组件制造商2012与2017年出货量对比

技改产能及各主流制造商扩产产能在逐渐释放,与此同时,部分原本面临市场淘汰的中小企业也恢复了生产,产量像雪团一样在堆积,市场上唱衰的声音开始浮现,警惕声也愈来愈多。

PV-Tech和SolarMedia的研究主管FinlayColville表示,“虽然眼下大家都在关注201案导致的美国进口关税问题,但其实这远非当前的主要全球问题。一切都与未来几年中国制造业投资放缓的迹象有关,还有下游终端市场实际安装所有组件的能力,对于整个太阳能行业来说,这确实是最最重要的事情。”

“不论是低潮还是高潮,市场都在保持持续增长势态。所以即便出现产能过剩,淘汰的也是成本、现金流控制不到位、质量不行的落后产能,我们只要始终保持全球领先,就能矗立潮头。”保利协鑫副总裁吕锦标说道。

除了练好内功,一些企业也在悄悄动作。据一位知情人士透露,虽然晶科产能不断在扩,但晶科公司外代工的比例已经达到了4成,一些电站也做了交易,尽可能保持充足流畅的现金流在手上,以防市场突变。

而另一家主流光伏制造商天合光能在2015年登顶当年全球组件出货量第一后,开始进行战略调整:从制造端延伸到解决方案再到现在的能源物联网。

不久前,在天合光能发展大会和能源物联网论坛上高纪凡接受PV-Tech采访时说:“我们在做了第一之后开始思考,是继续保持制造端的第一还是将视野放得更远更广?我们选择了后者,制造领域是基石,我们会一如既往的做好,但不会将全部的目光执着于此。”

对于近两年光伏制造端的隐忧,高纪凡表示一方面要警惕产能扩张风险,另一方面要做好成本控制,而控制成本必须要控制负债。高纪凡说,有的企业某一时间采取高杠杆的手段,但可能到需要还债的时候,一根稻草就会压垮,所以负债要合理。另外要保持好的现金流,它是企业的血液,关键时刻现金流比血液还重要,现金断了就一口气都没有了。

上一轮光伏寒潮到来前,曾经有一位麦肯锡高管问了天合光能董事长高纪凡一个问题:你觉得现在是新建一个GW的产能难,还是销售一个GW的产品难?高纪凡当时回答:上一个GW产能挺容易的,有钱就能实现,只是同质化的一个扩产而已,可销售就不好说了。

现在,这个问题同样也想抛给目前紧锣密鼓扩张的光伏制造商们,你们的答案是什么呢?