嘉泽新能发布的预案显示,公司拟向泰通工业等33名对象非公开发行股份并支付现金,购买其持有的中盛光电100%股权,交易作价25亿元,其中现金支付约2.56亿元,股份支付约22.44亿元。

据该预案披露,中盛光电主营业务为光伏电站的咨询、开发、运营和系统集成。上交所关注到,上述各项业务经营模式差异较大,但预案并未就细分业务进行说明。因此,问询函要求公司补充披露标的公司咨询、开发、运营和系统集成各自的收入确认政策、收入占比情况和成本构成,并结合行业竞争环境说明标的公司行业地位。

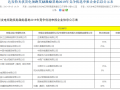

此次交易的增值率高企也受到关注。据公告,此次交易标的资产预估值约为25亿元,评估增值17.48亿元,增值率高达232.64%。标的资产2016年盈利7697.33万元、2017年盈利1.15亿元,而本次评估预测中盛光电2018年、2019年、2020年的预测净利润分别约为2.1亿元、2.8亿元、3.7亿元,三年累计净利润8.6亿元,与历史数据相比涨幅较大。

此外,2016年8月,金益华嘉曾以3亿元取得标的公司13.49%股权,由此推算标的公司当时估值为22.24亿元。2017年11月,泰通工业将标的公司约902.85万股股份无偿转让给金益华嘉,作为标的公司未完成2016年业绩承诺所作出的股份补偿。在标的资产2016年未完成业绩承诺的情况下,本次交易作价反而比2016年增长2.76亿元,其合理性被质疑。

问询函要求嘉泽新能进一步具体解释标的公司未完成2016年业绩承诺的原因,及估值相比2016年增值的原因及合理性,及预计标的公司业绩将大幅增长的原因及依据。

按照要求,嘉泽新能将于4月24日之前做出书面回复。