除天合,晶澳等从美股退市的企业难以得到具体经营业绩,昱辉阳光退出光伏制造业,海润,英利,正信光电等因经营情况暂未公布年报数据外,其他企业的数据都已经公开,可以在网上查到。对比光伏行业几家电池组件厂商2017年的盈利情况,有不少亮点值得揣度和深思。

晶科蝉联出货王隆基成为年度盈利王

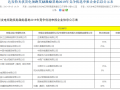

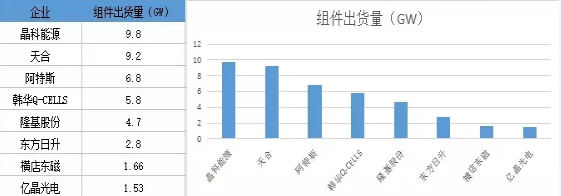

单从营收情况来看,晶科,阿特斯,隆基是当之无愧的光伏行业体量最大的企业。晶科能源2017年全年组件出货量9.8GW,全球出货量排名第一。庞大的组件出货量助力晶科营收摘得桂冠。阿特斯全年组件出货量6.8GW,2017年,其光伏组件产能为8.11GW,计划在今年年底前扩产至9.81GW。隆基2017年实现单晶硅片出货21.97亿片,单晶电池组件出货4,702MW,国内组件出货排名第一。

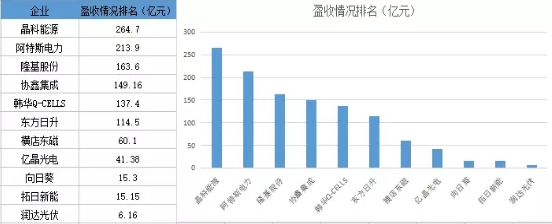

单从营收增长率上可以看出,东方日升是2017年的一匹黑马,隆基,通威,横店东磁,协鑫集成,晶科能源,阿特斯,润达光伏都以相对势均力敌的速度增长着;处于第一梯队的韩华表现欠佳,2017年度显现负增长,亿晶光电运营情况不善,呈现倒退景象。

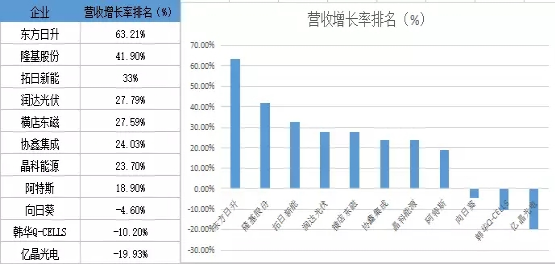

从净利润排名上可以看出,隆基,东方日升在2017年度保持强劲的盈利能力。晶科、韩华的净利润相比2016年缩水严重,协鑫集成扭亏为盈,都处于发展蛰伏期。

润达光伏,拓日新能仅公布组件销售收入,未公布具体出货量,协鑫集团,向日葵仅发布2017业绩快报,组件出货量尚不得而知。根据各家企业财报数据,晶科能源组件出货量近10GW,是当之无愧的全球组件龙头;阿特斯,韩华Q-CELLS,隆基相比2016年出货量都有所增长;天合光能组件出货量可查,为9.2GW,继续保持全球出货量第二名的位置。

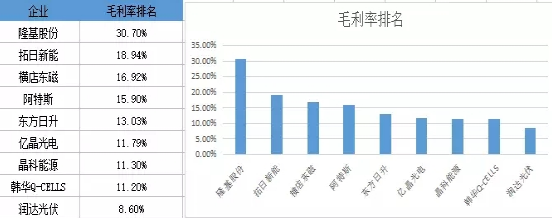

组件毛利率是反映一个企业盈利能力的重要标杆,据业内人士透露,毛利率12%是组件企业是否盈利的边缘,以此为界,隆基毛利率最高,组件业务毛利率全年平均为30.7%,据西南证券分析,隆基每瓦平均毛利为0.8元,即使扣除硅片环节毛利后,每瓦毛利仍高达约0.5元。亿晶光电,晶科能源,韩华Q-cells都仅维持较低的盈利点,靠大订单维持盈利增长。这也是一种战术选择,就晶科而言,晶科采取低价策略,通过提高市场占有率的方式维持盈利。

晶科、韩华、亿晶光电等营收增加盈利却下滑是为何?

追溯这些企业的经营状况,晶科能源营收增加但净利润却反趋势降低,据晶科2017财报显示,主要是代工厂订单难以跟上市场需求增加,加上硅料价格上涨所致;对于2018年的毛利率和利润增长,总经理陈康平很有信心。

韩华组件出货量5.4GW,相比2016年增长18.7%;首席财务官徐廷杓在财报中表示,盈利下滑的主要原因是硅片停产损失及坏账开支导致,如果消除了这些影响,公司的盈利能力会改善许多。

亿晶光电2017年深陷“卖壳”风波,负面新闻对其经营情况也有潜在影响。组件出货1.53GW,与2016年持平;财报显示,组价销售占总营收的95%,业绩下滑主要原因是由于光伏产业链前端原材料多晶硅价格长期居高不下、单晶硅片因为供需矛盾价格上扬,而后端组件价格跌幅较大,导致以组件制造和销售为主的企业利润空间受到极大挤压。

协鑫集成净利润增长率呈四倍之多,但净利润与营收相比却稍显吃力,主要原因在于公司2016年亏损严重,由于光伏组件平均销售价格趋于稳定,协同制造成本的削减以及电池转换效率的提高,公司重新实现盈利所致。

国内、国际市场环境对企业营收影响明显

2017年,据中国光伏行业协会数据显示,全球光伏市场强劲增长,新增装机容量达到102GW,同比增长超过37%,其中,日本6.8GW、美国12.5GW、欧洲8.8GW、印度9GW,国家能源局数据显示:我国2017年中国光伏行业出现爆发式增长,新增光伏装机超过53GW,同比增加53.4%,其中分布式新增装机超过19GW,同比增加3.7倍。

国内市场的爆发对于电池组件商来说,既是机遇,也是挑战。受益于国内组件需求的爆发,隆基结合其单晶PERC电池效率的提升和组价的创新能力,盈利大丰收。东方日升深耕组件降本,主推性价比最高的黑硅多晶半片组件,2017年营收增长最高。一鼓作气,东方日升签署百亿电池组件基地建设协议,上述项目投产后,其组件产能将达13.1GW,产能增加超3倍。

国际贸易环境的动荡对主要市场在国外的企业造成了很大的冲击,对晶科,韩华等美股企业提出了严峻的考验:晶科50%以上的市场都在美国,201调查对美国市场造成的消极影响作用在组件出口量上,使得晶科的财报不如其他国内企业那么亮眼;中国与韩国的国际关系也使得韩华在国内的组件销售也受到了严重的影响;阿特斯近年来国内外市场布局均衡,主要发力在新兴市场上,国际市场动荡对其影响相对较弱。

最后一句热血的话总结全文,光伏市场竞争激烈,只要有强烈的求生欲和上进心,各个企业一定能在光伏这条赛道上杀出一条属于自己的路。