2017年1月16日,保利协鑫采纳股份奖励计划,受托人可以从市场购入现有股份,公司可根据特别授权向受托人配发新股份,相关股份将以信托方式代持。而此次购买股份,被认为与数天前的上海电气收购有关。

6月6日晚,上海电气筹划收购保利协鑫下属江苏中能51%股权,交易方式初步确定为发行股份及支付现金购买资产。公告显示,江苏中能100%股权的估值预计不超过250亿元,依此计算,上海电气51%股权的估值预计不超过127.5亿元。

在当晚的全球投资者电话会议上,保利协鑫主席朱共山表示,其仍将担任合作后的江苏中能的董事局主席职务,且江苏中能的管理团队也仍将继续履职,但会获得根据市场对价的相应激励股权,公司也将发挥混合所有制经济优势,努力将管理层变为合伙人。

朱共山表示,此次江苏中能估值250亿元,是根据江苏中能净资产180亿元,以及相应产权、科技、品牌计算得出的结果,具体价格经国资委认定的资产评估机构评定后再确定。他表示,与上海电气合资以后,保利协鑫会进行全面的调整和整合,置换掉一些财务成本较高资金,预计将为公司每年节约财务成本8亿元。

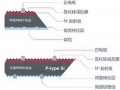

朱共山同时表示,未来公司生产将着重降低多晶硅老产能成本,提升新产能品质。当前加紧新疆5万吨项目调试,确保7月份按计划投产,新疆产品品质将比太阳能一级品高出3个9。徐州基地多晶硅电价将降到0.38元/kWh,硅粉价格从1.45万/吨降到1.1万/吨,仍然是全球第一梯队的成本竞争力。未来多晶硅料全球市占率预计达30%。长晶切片方面,未来公司将新增铸锭单晶和CCZ直拉单晶技术量产,其中铸锭单晶成本远低于直拉单晶,而转换率相当,性价比更好,公司18年铸锭单晶产能将达10GW,19年将达15GW。

收购方上海电气,是上海市国资委控股的制造业领军企业,随着清洁能源成本逐步逼近传统火电成本,上海电气将逐步向清洁能源转型。此前该企业更偏重于风电及核电的发展,此次收购将会大大增加上海电气在光伏领域的业务比重及实力。

上海电气方面在接受媒体采访时表示,此次收购不仅表明公司对于太阳能业务的高度重视,同时也再次确定对新能源发展趋势的判断。与保利协鑫的合作,是其实现业务重大转型的重要机会,也有利于长江三角洲经济一体化的大方向。