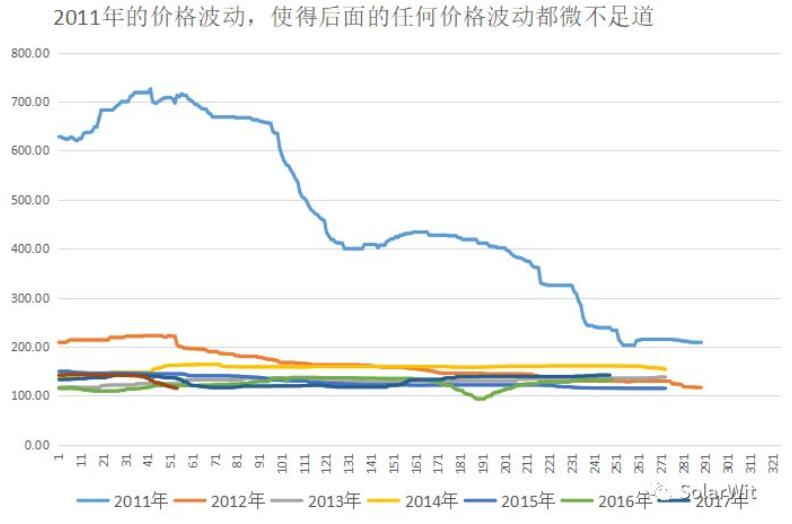

我相信,这将是一篇对光伏行业终有裨益的文章,光伏行业十多年的产业化发展以来,年轻的光伏行业经历了一轮又一轮的产业周期,周期狂热时无数公司涌入这个行业,周期低谷时又有无数公司遍体鳞伤的离开这个行业。我想,大家之所以在一轮又一轮周期中盲目狂热起原因之一在于不正确的折旧政策导致的“虚幻利润”。光伏设备快速更新迭代,很多光伏资产设备超过5年便很难再产生利润,然光伏相关上市企业却按照十年直线折旧法提记折旧。光伏制造业资产第一年的盈利能力和第十年的盈利能力有天壤之别,但在折旧政策方面却是一视同仁,第一年折旧额是投资总额的10%,第十年也是投资总额的10%;这显然是不合理的。

光伏制造业设备应当使用加速折旧法,这是经历过产业周期的企业家心里都清楚的事实,我了解到很多企业内部核算成本时就是使用加速法。然而,在报送公开报表时由于竞争对手企业使用的是直线折旧法,如果自己使用加速折旧会减损当期利润使得报表利润不如竞争对手好看,或者有的企业有融资诉求,要给投资人勾勒出美丽的大饼获得更高的估值;诸上等等原因,使得光伏行业内加速折旧这一更合理的会计政策一直难以推行。

为什么要使用加速折旧法?

我想,但凡了解光伏产业技术进步历史的朋友都会认同加速折旧法的必要性;但凡回顾过一轮又一轮光伏产业血雨腥风周期洗礼的朋友多会认可使用加速折旧法的紧迫性。如果您面对加速折旧法不知何意、一脸茫然,那也没关系,咱们先回顾一下产业上的技术进步的历史。

硅料环节

可以说硅料产业环节是是一个并没有发生根本性变革的产业环节,多少年来都是沿用改良西门子法,单纯从技术角度,近些年最为显著的变化就是“冷氢化”技术的应用,但即便如此,凭借着国内企业对工艺理解的提升、设备国产化、和低电价地区的布局而引发了多轮产业洗礼。

六九硅业是拖垮英利太阳能的重要败笔,在行业狂热顶峰期英利大手笔负债布局硅料业务,在2010年的可行性报告中,总产能区区1.2万吨的六九硅业厂的总的资本支出高达126亿元。彼时大家硅料生产成本多在30美金/kg的水准,而硅料售价却高达100~150美金。

行业狂热期时,有些企业未来尽最快速度享受行业红利,不惜以空运的方式从美国运输设备,为的就是赶十几天的工期,这些狂热时期的不理性行为更进一步造成硅料产能初始投资额偏高。

从2013年开始,光伏行业在中国需求的带动下开始慢慢复苏,国内有一定竞争力实力的硅料产能开始技改提升,还原炉也经历了12对棒、24对棒、36对棒、40对棒,甚至48对棒的技术进步过程;虽然还原炉还原能力在大家沉淀技术的过程中得到了大大提升,但还原炉设备在国产化获得突破的情况下价格大幅下滑,在还原炉技术参数不断提升的同时,一台还原炉的价格从最开始的200万美金下滑道目前的300万人民币/台。伴随着2017年底一波硅料行情的热络,一些技术储备足、品质优秀的企业又开启了扩产步伐,凭借着品质更加优秀价格却更加低廉的国产设备,这些新产能单位投资强度落在了10亿/万吨的水平。如果以英利太阳能的六九硅业做参照,短短8年时间,硅料产能投资强度滑落到只有当初1/10的水平。

拥有7万吨产能的江苏中能目前净资产170亿,这还是多年折旧后的结果,老产能初始投资高,折旧速度慢,另一边则是技术进步带来的投资成本快速下滑,新产能的投资甚至低于老产能的残值,一边是老产能高额投资成本带来的过重的财务负担;另一边则是新产能难以抑制的投资冲动;一边是老产能低效率、低品质和和高电价的区位布局、另一边则是新产能的低人耗、低能耗、低电价、高品质。技术进步使得后来者有碾压先入者的能力与勇气,而先进入者则面对庞大的未完成折旧的账面资产,过高的负债率往往无法及时跟进新一轮的技术升级。这还是在硅料环节基本技术路线十年未变,仅因为设备迭代更新和国产化替代带来的血雨腥风。而硅片环节出了上述因素意外,更叠加技术路线彻底更替的因素,洗礼比硅料环节更彻底、更惨烈。

切片环节

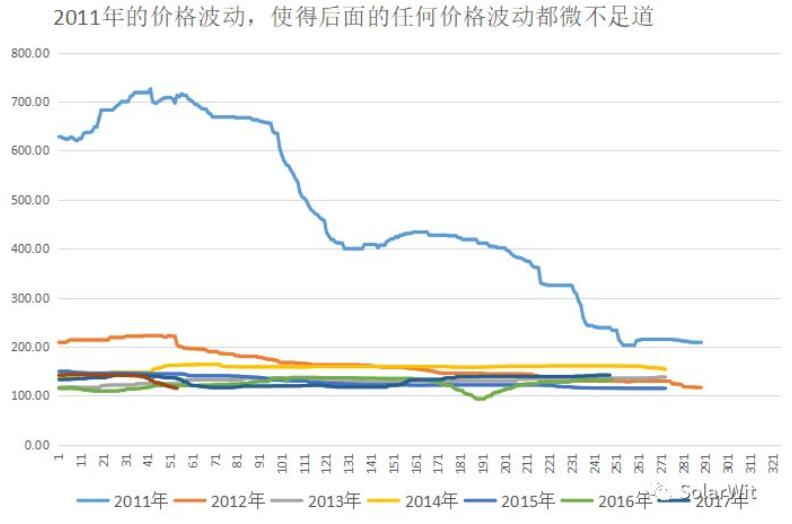

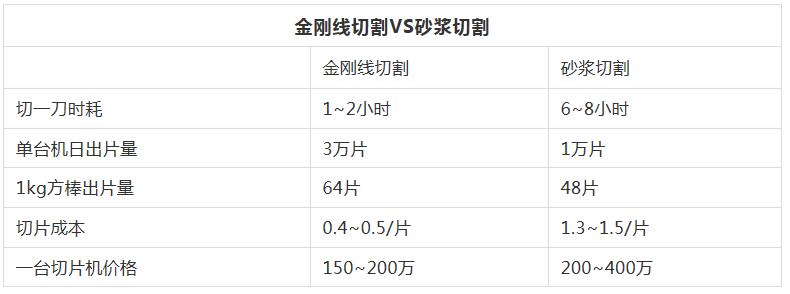

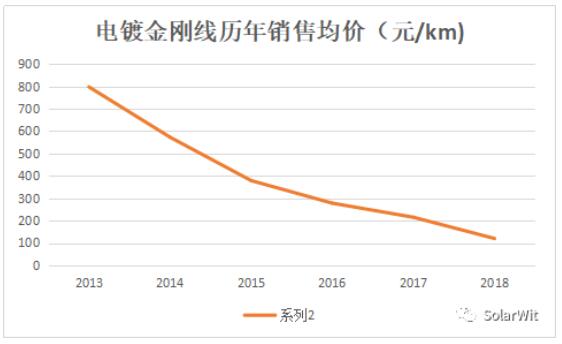

这些年的技术进步没有能与金刚线切割在硅片环节的引入相提并论的,可以说,金刚线切割的全行业普及为光伏平价化向前迈出了坚实的一步。

在砂浆切割时代,完成1GW产能投资需要50~60台切片机,在金刚线切割时代,完成1GW产能投资仅需要15台切片机,而且技术还在进步,根据青岛高测技术负责人邢旭的预测,未来最新的专业切割机只需要10台就可以完成1GW硅片的切片任务。金刚线切割革命后:单晶硅片得益于一致的晶格序列出片量获得相对优势,同等重量的硅棒硅锭单晶硅片出片量多9%;出片量提升,提高了硅料的使用效率;金刚线革命后:单晶硅片实现了具有历史意义的反超,单晶硅片生产成本史无前例的来到了和多晶硅片相差无几的水平;金刚线革命后,切片环节不再是独立的产业环节,在2017年以前美股上市的光伏巨头的年报中会披露切片产能,但至此以后不再披露,切片环节被当做硅片产业环节理所当然的一部分;金刚线革命后,切割的核心工艺掌握在了金刚线线材厂家手中,线材厂家又在给全行业调试产能导致各家在切片环节几乎没有差异化,切片环节不再有独特的know how,不再能有任何超额的利润;金刚线革命后:切割产能大幅度提升,切片环节大幅度过剩,切片壁垒大幅降低,叠加531新政后,那些全新的专业切片机都在意贴近现金成本的价格杀价格战。2017年底完成改造的砂浆切割机只用了不到半年的时间就彻底丧失了竞争力。

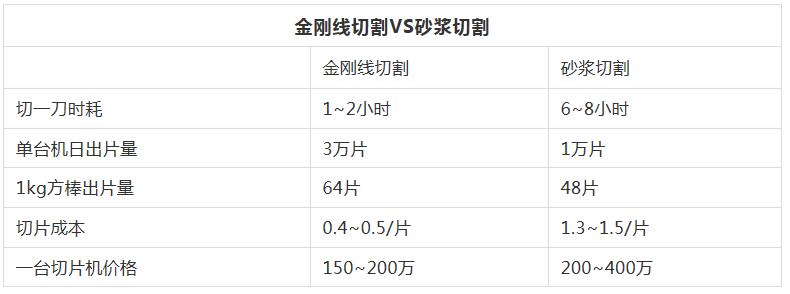

金刚线价格如约,在2018年来到了100元/km的价格,目前全行业金刚线产能800万km/月,而每月的需求量仅有200万km/月,金刚线全行业的平均开工率不足三成。血雨腥风的金刚线价格站的背后,则是被历史埋没的砂浆切割,易成新能是SiC材料的龙头,2017年底提计10亿元的资产减记,一同被人们淘汰的还有数千台砂浆切割机。

在砂浆切割时代,完成1GW产能投资需要50~60台切片机,在金刚线切割时代,完成1GW产能投资仅需要15台切片机,而且技术还在进步,根据青岛高测技术负责人邢旭的预测,未来最新的专业切割机只需要10台就可以完成1GW硅片的切片任务。金刚线切割革命后:单晶硅片得益于一致的晶格序列出片量获得相对优势,同等重量的硅棒硅锭单晶硅片出片量多9%;出片量提升,提高了硅料的使用效率;金刚线革命后:单晶硅片实现了具有历史意义的反超,单晶硅片生产成本史无前例的来到了和多晶硅片相差无几的水平;金刚线革命后,切片环节不再是独立的产业环节,在2017年以前美股上市的光伏巨头的年报中会披露切片产能,但至此以后不再披露,切片环节被当做硅片产业环节理所当然的一部分;金刚线革命后,切割的核心工艺掌握在了金刚线线材厂家手中,线材厂家又在给全行业调试产能导致各家在切片环节几乎没有差异化,切片环节不再有独特的know how,不再能有任何超额的利润;金刚线革命后:切割产能大幅度提升,切片环节大幅度过剩,切片壁垒大幅降低,叠加531新政后,那些全新的专业切片机都在意贴近现金成本的价格杀价格战。2017年底完成改造的砂浆切割机只用了不到半年的时间就彻底丧失了竞争力。

金刚线价格如约,在2018年来到了100元/km的价格,目前全行业金刚线产能800万km/月,而每月的需求量仅有200万km/月,金刚线全行业的平均开工率不足三成。血雨腥风的金刚线价格站的背后,则是被历史埋没的砂浆切割,易成新能是SiC材料的龙头,2017年底提计10亿元的资产减记,一同被人们淘汰的还有数千台砂浆切割机。

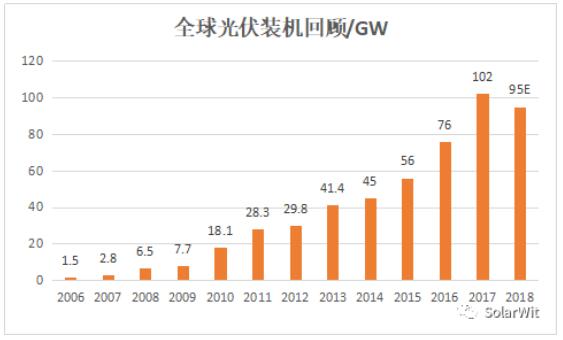

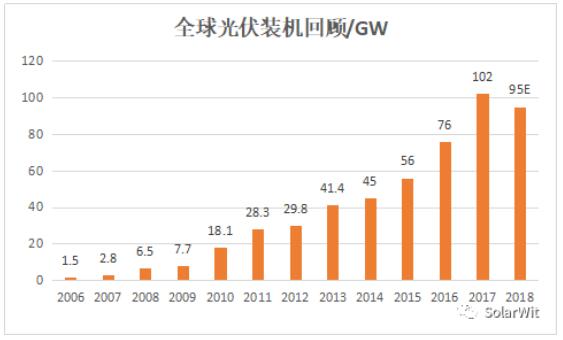

回顾历年全球光伏装机,我们就会发现目前80%的砂浆切割产能形成于2011~2016年间,对于这部分产能行成时间的中位数是2014年,就是说砂浆切割产能目前平均完成折旧4~5年,按照通用的十年折旧法,折旧进度最多勉强过半,账面上很多企业还会继续把他们记为资产,但实质上已经是不能产生任何盈利的包袱。写到这里我估计会有朋友跳出来反驳,砂浆切割机也不会完全被淘汰呀,大批量的砂浆切割机已经改造成了金刚切割了。

虽然是改造了,但对比起专业金刚线切割机,改造机成本要高5~10%,在市场供不应求时这个微小的差距可以忽略不计,而现在,全新的专业切割机都在以生产成本杀价格战了,有5%的毛利率就乐呵呵了,改造机成本高5%以上,还有什么竞争力呢?!

这张图是江苏协通9月份切片的代工价格,单晶硅片的代工费竟然只有惊人的0.34元而且还是含税价,但凡懂行的人都会觉得这个价格低到不可思议,在这样的代工价格下,选择外部代工的生产成本甚至自己生产,我了解一线巨头企业的切片成本都没听说有低于0.4元的,而现在代工费用却只有0.34元。这样的价格下,数千台金刚切改造机连现金成本都无法覆盖。

光伏产业由多晶为主切换到单晶为主的产业变迁过程中,被淘汰掉的还不止切片机,还有多晶铸锭炉:

这张图是江苏协通9月份切片的代工价格,单晶硅片的代工费竟然只有惊人的0.34元而且还是含税价,但凡懂行的人都会觉得这个价格低到不可思议,在这样的代工价格下,选择外部代工的生产成本甚至自己生产,我了解一线巨头企业的切片成本都没听说有低于0.4元的,而现在代工费用却只有0.34元。这样的价格下,数千台金刚切改造机连现金成本都无法覆盖。

光伏产业由多晶为主切换到单晶为主的产业变迁过程中,被淘汰掉的还不止切片机,还有多晶铸锭炉:

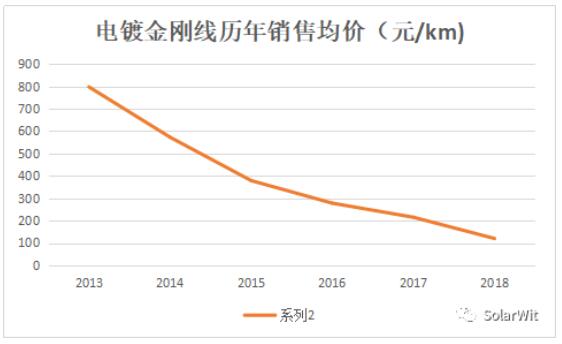

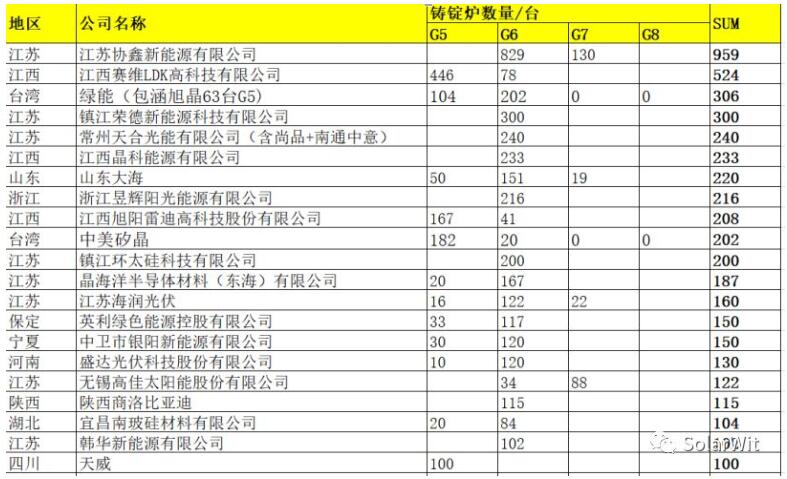

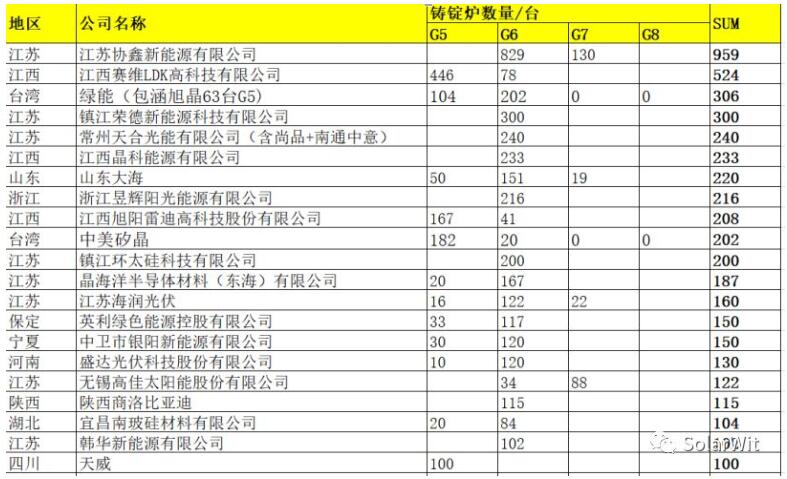

这张表只展现了多晶炉数量大于100台的企业,在我的整个数据库中多晶铸锭企业多达105家,合计7657台多晶炉,这些炉子如果都满产每个月至少可生产30亿+张硅片,而目前全行业多晶硅片月产出只有8亿片/月。多晶硅片的全行业开工率不足三成。

总结:硅片环节近两年发生了彻底的产业赛道切换,以前多晶路线上的砂浆切割机和多晶铸锭炉面临淘汰,而然整体的折旧进程却勉强过半。直线折旧法不能适应快速变化的光伏行业,在硅片环节体现的尤其明显。

电池片环节

技术进步并不总是线性的,有时快、有时慢,波浪起伏。近几年在隆基股份推动的单晶硅片革命下,无形中也带动着电池片的革命。Perc技术早已有之,1989年由澳洲新南威尔士大学的MartinGreen研究组在AppliedPhysicsLetter首次正式报道了PERC电池结构,时至今日,其专利技术早已过期,却在应用环节如火如荼。Perc真正规模化产业应用是非常晚的事情,直到2015年底产能数才勉强达到5GW,但随后一发不可收拾,开启了连续倍增的模式。